買權證時,如果隱波被調降,對投資人有什麼影響?為什麼不降隱波很重要?

最後更新:2023-03-14

【本文為廠商邀請市場先生合作撰稿分享】

權證是個很特殊的投資商品,它的性質和選擇權的買方一樣,有著報酬無限、風險有限、可做多做空、有槓桿效果的特性。

當然這並不是說投資權證就保證一定能賺錢,而是在投資中,它就像你隨身工具箱中的一種工具,讓投資人在某些時機點,有更合適的工具可以做選擇,而不是永遠只能單純買進或賣出(放空)股票。

如果你還不知道什麼是權證,可先閱讀:權證是什麼?

權證在過去一直以來頗受討論的議題是,普通投資人交易權證的「對手」通常不是市場上另一個投資人,而是「權證發行商」,各大證券公司(自營商)幾乎都有發行權證。

當投資人想要大量買進或賣出權證時,權證發行商需要負責提供市場上的權證有足夠流動性,也因此會有「價格由權證發行商說了算」的狀況,最常見的狀況是,權證的報價被不合理的調低,也就是俗稱的「降隱波」(隱含波動率,是權證定價的其中一個參數)。

如果買權證時被券商降隱波,輕則像被吃豆腐、有一點小損失,重則損失慘重,會導致你手上的權證永遠無法在它的「合理價值」被賣出。我自己在10多年前剛開始學投資時,就曾經在交易權證過程中,受到券商降隱波的影響,導致後來的投資過程中,一直對權證抱持戒慎恐懼的態度。

不過比較特別的是,近期有券商(元大證券)推出了「隱波不降」的機制,也把他們的定價(每日隱波)公布在網路上,相當於他們願意讓自己的報價方式更加公開透明,讓權證的買方得到更合理的價格。

也許有些人剛開始投資,你也會接觸到「權證」這項工具。其中,了解「隱含波動率」的意義,是學習權證投資中非常必要的一件事。

以下這篇文章,市場先生會告訴你「降隱波」是什麼意思?如果被降隱波,可能造成的影響?以及如何查到券商「公開」自己的隱波。

10年前,我遇到的降隱波經驗

在剛開始學習投資交易時,最早接觸到的投資工具是股票,隨後也藉由營業員的介紹,認識了權證。

當時我還是學生,也還沒有長線投資的概念,覺得錢少就是要盡可能創造高報酬,也因此認為權證是個很有趣的商品,原因是透過權證交易,犯錯時風險有限(最多虧到歸零),但判斷正確時報酬也可能很巨大,因此就想小額開始嘗試。

(後來才知道,錢少其實不該成為承擔高風險的理由。可閱讀:錢少,投資會有什麼問題?)

在剛開始的幾次,我選擇的權證都是非常價外,因此很快就歸零,不過損失也就幾千元,後來也有幾次運氣好小賺,整體損益兩平。這過程讓我對權證規則有更多了解,也知道價內價外的意義,也讓我理解到權證雖然說是風險有限、報酬無限,但報酬和風險一定是對等的。

(我以前比較衝,都是先做了再說。現在你可以先用免費的權證模擬投資工具,不用直接投錢進去學)

然後,我權證就賺錢了?

那時我看漲指數,買進的也是加權指數的認購權證。投入資金不到一萬元(當年還是學生,總資金也就10來萬),隔天因為指數大漲,那筆交易的帳面價值一下子就變成3萬多元,一下子獲利2萬多,這是要兼職打工很久才有的收入。

正當我覺得高興的時候,奇怪的事情也隨之而來。

隔天,指數小漲一點點,但我卻發現整體權證帳面價值,卻減少到2萬5千元左右。當時我覺得很納悶,明明看對方向,為什麼獲利卻不增反降?於是決定再等一天看看。

再隔一天,指數小跌,沒有跌很多,但整體帳面價值卻大幅下降到1.5萬元。到這裡我已經隱隱覺得我好像搞錯了某些事。

最終在隔天,指數依然小跌,但權證整體帳面價值卻也只剩一萬出頭,只比我當時進場略微小賺一點,當天我就出場獲利了結了。當時我也非常的困惑,因為指數離我第一次進場後上漲,還沒有跌回一半,權證的漲幅卻幾乎整個都跌完了。

換句話說,同樣的判斷之下,如果當時使用的是期貨或股票時,有可能依然有很大的獲利,但使用權證時,獲利卻可能轉瞬即逝,甚至沒賺到錢或虧損?

後來我詢問營業員才知道,原來有可能是券商「調降權證隱波」的影響。

這次經驗總結下來,雖然我在權證整體是沒賺沒賠,甚至還有小賺一點,也成為了我後來去學習選擇權的契機,但也讓我從此對權證戒慎恐懼。

隱含波動率的原理是什麼?

在那次權證投資經驗之後之後,我才知道原來「隱含波動率」,對權證投資成果影響巨大。

在這裡市場先生也簡單說明一下什麼是隱含波動率(Implied volatility)。

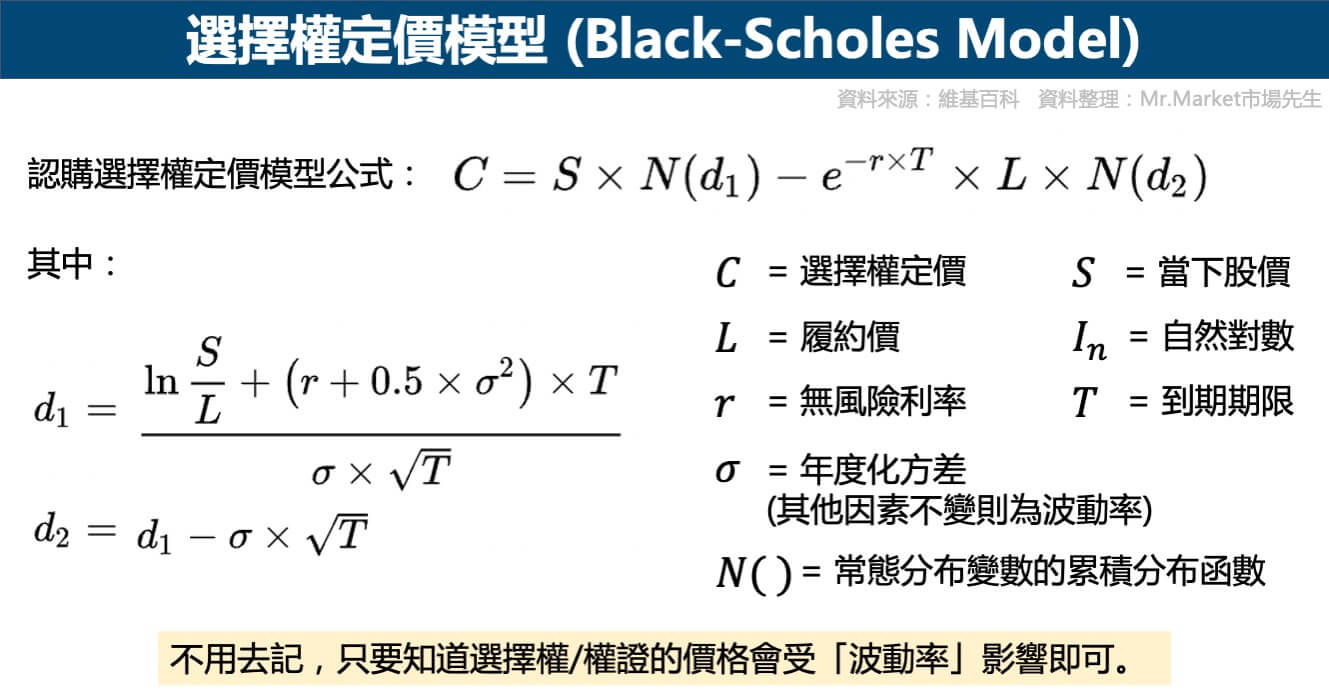

權證(或選擇權)因為是個報酬/風險不對稱的商品,如果發行商報價過度不合理,就有可能被投資人從中套利導致損失慘重,因此權證是有一套「定價公式」,透過這個公式來確認權證的合理價格。

這個定價的公式被稱為布萊克-休斯模型(Black Scholes Model),所有券商在設定權證價格時,都會用它來確保權證的價格是合理的。不過你不用知道它是怎麼計算,只需要知道權證價格是受到什麼影響。

下面附上一張圖,從公式中可以了解到券商是怎麼算出合理價格的。其中履約價、到期時間、無風險利率、對應資產價格,這些都是已經知道的事情,唯一的變數就是權證最終的報價,也就是「價格」,另外就是「波動率」。

其中,券商是以『造市委買波動率』計算造市委買價格,簡單來說就是用一個波動率去推算合理價格。券商的權證掛單通常會掛在合理價的上下(買價Bid 和賣價Ask),券商則是賺取中間的價差以及時間價值。

而盤中即時搓合的價格,通常上上下下,不同履約價的權證,也能由價格回推出它的波動率,則是稱為「隱含波動率」。

市場先生小結:

- 隱含波動率:用盤中即時股價回推的波動率,此數值不該有太大變化,但如果券商調降「造市波動率」,算出來的隱波就會明顯下降。

- 造市波動率:為券商決定報價的基準,包含買價與賣價範圍。只要造市波動率不變,盤中券商提供的報價回推的隱含波動率就不會出現太大的變化,也就不會有「降隱波」的狀況。

想了解詳細的隱含波動率介紹,可閱讀:隱含波動率vs.歷史波動率

降隱波對投資人有什麼影響?為什麼不降隱波很重要?

舉例來說,某檔權證的履約價120元,半年後到期,行使比例0.25,造市委買波動率是40%,當權證標的股價是100元時,其權證造市委買價格為1.25元:

如果投資人買進這檔權證後,造市委買波動率立刻被調降至39%,結果就會造成標的股票價格明明同樣維持在100元,但權證造市委買價格立刻就跌到1.18元,等同投資人現賠掉0.07元(損失約5.6%),這就是調降造市委買波動率所造成的損失。

不要小看0.07元損失,如果今天你交易的是1,000張權證,總價125萬左右,這些損失就高達7萬元,佔比5.6%,明顯比你手續費的成本還要高很多倍。

也許對於權證大漲大跌來說5.6%很少,但長期累積下來也是很可觀的損失,可能會將投資人自己置於一個非常不利的位置。

權證的發行商很多,挑選不會降隱波的券商很重要

在過去,常常會有許多網友討論降隱波狀況,如果投資人小額買賣還好,一旦如果你買了大額的權證以後,賣回給造市券商時價格很差或甚至不能賣,那就只能放到到期。

和一些常交易權證的朋友討論時,他們往往也都會交流哪一家券商比較會降隱波、哪些價格和掛單都比較穩定,也是一種神奇的現象。

不過目前有一家券商打破市場現狀,願意公開的提供權證的定價隱波,並且願意公開透明隱波數據,證明不會隨意降隱波,維護投資人權益。這家券商就是元大證券。

元大隱波不降、公開透明隱波資訊

元大證券今年做了一個非常特別的事情,它公開了自己發行權證的所有「造市隱波」,而且你可以在網站上查到它的公開資料。這讓過往如何計算權證報價的黑盒子,變得公開透明。

如何到元大官網查詢權證歷史隱波?

點選元大權證「隱波不降 大挺你的獲利」活動網站,就能更了解隱波不降與投資人的權利保障,更可以利用簡單三步驟驗證合理價,同時點擊”前往專區試算”就可以查到每天造市隱波相關資訊。

最後,元大證券是國內最大的證券商,很期待元大主動公布造市波動率後,能夠讓投資人的權益得到更多保障。

大家在使用權證操作時,不妨可以看看元大權證的報價,以及利用計算機做試算,體驗一下公開透明的隱波,也可以藉此做一些比較。如果有心得也歡迎在這篇文章底下留言和大家分享。

其他權證相關的教學:

1. 權證新手入門教學懶人包 – 權證是什麼、怎麼買?特性是什麼?

2. 隱含波動率vs.歷史波動率》一次看懂兩種波動率該如何使用

4. 新手學投資的「正確順序」是什麼? (股票、期貨、選擇權、權證)

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言