強勢股未來一定更強?弱勢股未來一定更弱?真相是…

最後更新:2018-01-02

剛開始學投資不久,

我常會跟一位朋友一起討論投資策略,

通常在瞎扯的時候,很容易討論出些有趣的東西。

上禮拜跟他吃飯,討論到關於強勢股的話題。

「你有沒有一種感覺?」他問到,

「沒有。」

原本以為他要問我覺得會漲還是會跌。

「…我是說,之前看過的短線投資策略,不少都是追強勢為主。」

不管是創新高、黃金交叉這類指標,

只要是強勢股,很容易就被這些指標選出來。

「應該是因為,大家不想等很久,只想買在起漲點吧。」

如果是大戶,資金多,

部位沒辦法一次買齊,一次布局需要很長的時間,

進場是一段區間,不在意去抓起漲的時間點。

但散戶則會下很多功夫在找進場點上,

會想等到股價準備大漲前才進場,最好是買在起漲點。

「你覺得這樣有比較好嗎?我是指追強勢?」

這樣追強勢的邏輯好像也沒什麼不好,

但沒實際測過也不知道結果。

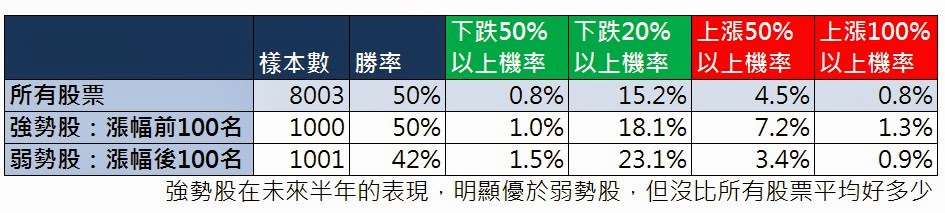

實際做統計看結果,我把股票分成2類,

方案1. 最會漲的強勢股:過去半年漲幅 前100名股票

方案2. 最會跌的弱勢股:過去半年漲幅 倒數100名股票

測試他們未來半年的報酬表現。

另外,有一些條件設定:

1. 排除近半年日均成交量100萬以下的股票,如果不能順利買賣,勝率100%也沒有價值。

2. 排除剛上市櫃的股票,因為它們的漲跌幅走勢比較特殊。

這兩個條件排除完,每年剩下大約900多檔。

3. 以每年1/1號和7/1為準,向後測半年的報酬率。因為每個月的股票漲幅排名會有些變動,所以只能得到比較粗略的結果。

4. 測試期間 2010~2014年,共5年,排除08~09因為波動太大,強勢的定義會比較模糊。

一次測半年,純粹因為比較方便,

能一次測一個月會比較準一點,是這測試可以再更精準的地方。

結論1:最會漲的強勢股,沒有比較強;但最會跌的弱勢股,的確比較弱

過去半年漲幅前100名的強勢股,

未來半年表現,其實只比所有股票平均好一點點,

代表它仍跟猜銅板正反面一樣,

沒有任何明顯好很多的跡象。

過去半年跌幅前100名的弱勢股,

未來半年表現比較差,雖然沒有差到特別明顯,

但整體上都比強勢股弱很多。

跌多的股票不見得比較會補漲或反彈

大盤在多頭穩定的時候,

有一種說法是,

目前漲幅落後平均的股票,未來有較大的機率上漲。

稱為:落後補漲,或是反彈。

選股時排除當時的弱勢股,會比較有優勢。

至少這些股票,不會這麼快就漲回來。

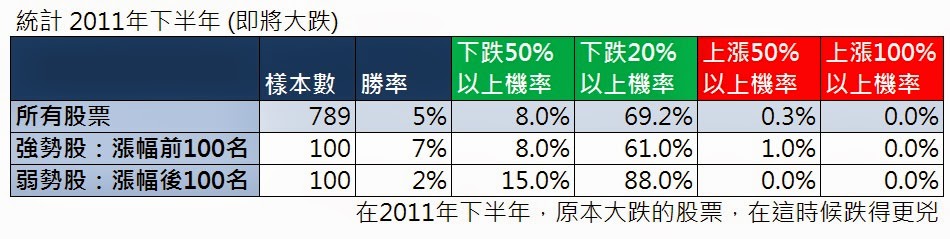

結論2:弱勢股,碰上空頭更糟糕

在2011年下半年,碰上一波短暫的空頭,

原本已經是跌最兇的弱勢股,

這段時間仍是最慘的一群。

原本漲幅最多的強勢股,抗跌能力稍微強一點點。

(仍跟所有股票平均差不多)

當碰上空頭,

市場的資金會開始從比較投機、體質差的股票抽走,

尤其是原本就跌最慘的股票,會被抽走更多,

轉移到比較安定,或「讓人感覺有信心」的股票上。

進一步加強了這種 強者恆強、弱者恆弱 的情況。

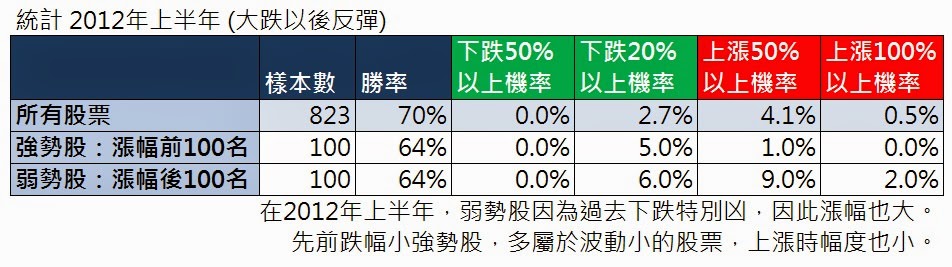

結論3. 當市場劇烈波動後,這時 強弱勢股 沒參考價值

理由很簡單,

這時的強勢股,不是真的強的股票,而是波動小的大型股。

這時的弱勢股,因為之前跌太兇,所以反彈也比較強。

因此,原本下跌最兇的100名,

未來半年最有可能大漲50%、100%機率最高。

例如2012年上半年,在前半年跌完後大盤進行一波反彈,

強勢股看似沒有漲,

實際上是因為這些股票先前並沒有跌很多。

這時弱勢股的績效看似不錯,但也別貿然搶反彈,

它只是先前跌太多,所以這時反彈幅度較大而以。

在所有年度的統計上,

弱勢股大漲的機率仍低於強勢股。

落下的刀子不要接,不要貿然搶反彈!

快速結論:

1. 強勢股沒有比較好,但弱勢股一定比較差。

2. 在空頭時,弱勢股會更慘!

3. 市場劇烈波動時,不適合用強弱勢來判斷股票。

—

「但是,追強勢股這方法,大戶不會用吧?」

意思是,假設資金一多,

要短時間內進場的成本就變高,

及時出場也變困難。

「例如我有100萬時可能還會追強勢,但有 1億就不會用啦。」他說,

「這說法有點奇怪。」

「1億是不會影響到市場,只是舉例。」

「我的意思是,錢多的時候不會用的方法,為什麼錢少時要用?」

這又是另一個問題了,

一個投資方法,如果因為資金放大就會失效,顯然它不是個長遠的方法!

跟巴菲特說過的一句話,

有類似的感覺,

如果你不願意持有一檔股票10年,那連10分鐘都不要持有它。 -巴菲特

相關文章:

<10元以下的低價股,和100元以上的高價股,哪種比較好? 結果出乎意料之外>

<上市櫃10年以上的老股票,股價腰斬的機率,比上市櫃5年以下的新股票低 4倍!>

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言