BNDX值得投資嗎?市場先生完整評價BNDX / Vanguard總體國際債券ETF

最後更新:2023-07-24

本文市場先生介紹Vanguard(先鋒)總體國際債券ETF (代號:BNDX)這檔債券ETF

BNDX ETF是和另一檔 BND ETF這個全球前三大的債券ETF齊名的ETF,都是投資於投資等級債券,

差別只在BND投資美國市場,而BNDX則是分散投資於非美國的全球債券市場。

一般來說,投資非美國市場的內扣費用率通常會貴許多,但BNDX的支出比率只有0.07%。

有些人會使用BNDX + BND直接分散投資全球投資等級債券,另一個選項則是BNDW 也一次投資了全球投資等級債(但規模較小),等於包含了BNDX和BND這兩檔,

再搭配 VT 分散投資全球股票市場,一次擁有全球股票和債券。

(這也是一種簡單配置的方法,不過市場先生自己是沒這麼做就是了。)

本文市場先生會告訴你:

BNDX基本資料介紹

| Vanguard總體國際債券ETF (BNDX)介紹 | |

| ETF代號 | BNDX |

| ETF全名 | Vanguard總體國際債券ETF (Vanguard Total International Bond ETF) |

| ETF追蹤指數 | 彭博巴克萊全球綜合美元前浮動匯率調整後的RIC封頂指數 (Bloomberg Barclays Global Aggregate ex-USD Float Adjusted RIC Capped Index) |

| ETF成立日期 | 2013/5/31 |

| ETF總管理費用(%) | 0.07% |

| 投資標的類型 | 投資等級債券 |

| 投資區域 | 全球非美市場 |

| 配息 | 有(月配息) |

| 風險評等 | 投資等級(BBB)以上 |

| 存續期間 | 7.7 yr |

| 官網連結 | 點此 |

| 資料日期:2022/08,數據請以官網最新資訊為準 資料整理: Mr.Market市場先生 |

|

BNDX是由美國Vanguard公司(先鋒集團)發行,這檔ETF成立於2013年,

追蹤的指數投資於非美元計價的全球投資級債券,包含政府公債、公司債,衡量全球投資級固定利率債券市場,包括6000多檔債券。

BNDX這檔ETF因為投資範圍包含非美國地區,因此許多標的是投資非美元計價,

但它會進行貨幣對沖交易以配合標的指數結果,標的指數本身是美元對沖,並保護投資者免受貨幣風險,

白話來說,就是對非美元計價的債券,具有匯率避險的措施。

BNDX ETF資產總規模約154億美元,

分散投資持有上千檔債券,債券的數量檔數比較沒有太大意義,種類比較重要。

BNDX的特色是內扣費用很低,支出比率為0.07%,

債券組合根據最新資料,

平均到期日(Average effective maturity)為9.1年,

平均存續期間(Average duration)為7.7年,整體來說債券的存續期間屬於中期債券。

BNDX所有債券評等都在投資等級,至少標準普爾評等BBB以上,以BBB比重最高,其次是AA、A、AAA等級。

若對ETF不了解可先閱讀:什麼是ETF?

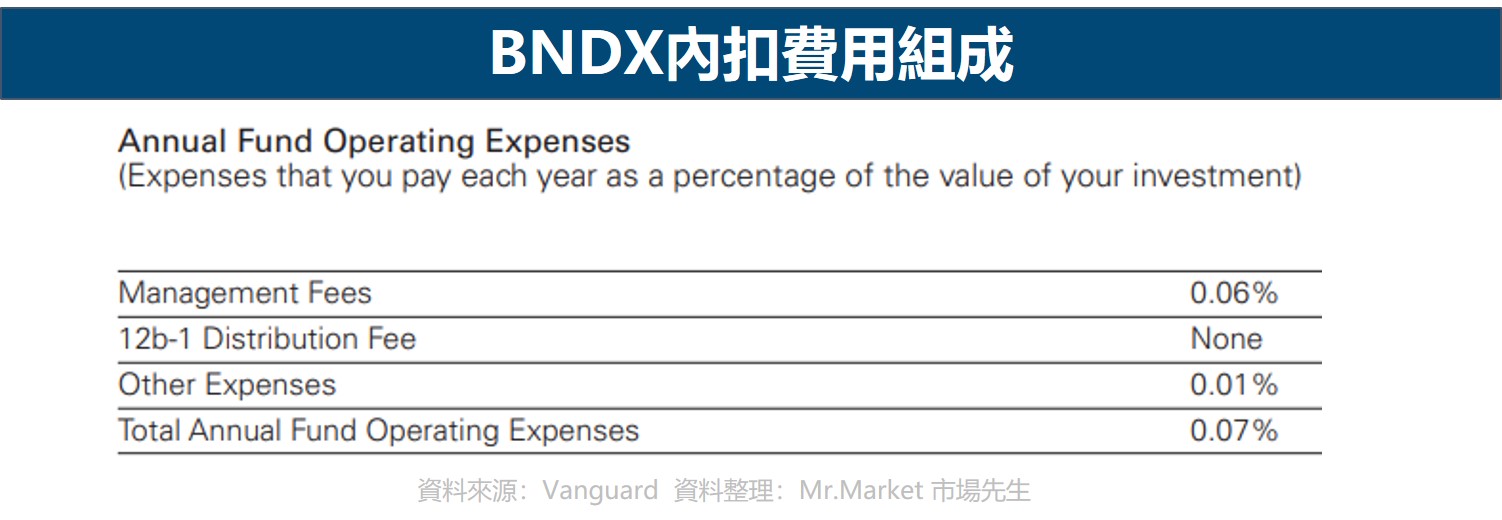

BNDX內扣費用:0.07%

BNDX無其他支出,總計支出比率0.07%,

這費用蠻讓人意外的,因為一般非美國地區的投資成本會高昂很多,但仍能壓在0.07%,只能說Vanguard真的很猛。

BNDX的追蹤誤差如何?

從官網上的資料可以看到,BNDX長年下來(例如下表的5年期),

追蹤誤差為0.1%,比原先費用率0.07%還高上一些。

而像BND的追蹤誤差,其實都是低於0.10%,幾乎都只有費用造成的誤差。

BNDX追蹤誤差較大主因是分散投資全球的因素。

|

ETF與基準指數的追蹤誤差 |

||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| BNDX | -8.39% | -1.50% | 1.46% | — |

| Bloomberg Barclays Global Aggregate ex-USD Float Adjusted RIC Capped Index | -8.44% | -1.43% | 1.56% | — |

| 資料來源:vanguard日期,2022/08 資料整理:Mr.Market市場先生 |

||||

BNDX配息頻率:月配息

月配息(每月初),但配息與殖利率都不是評估此ETF評估的重要指標。

BNDX殖利率:3.27%

近12個月殖利率:3.27%

配息與殖利率都不是評估此ETF評估的重要指標。

BNDX優點:

- 費用率與同類型比低,為0.07%。

- 債券評級多為投資等級,於股市空頭時可抗跌。

- 債券分散全球,可以減少單一市場風險。

BNDX缺點:

- 資產配置而言,於股市大跌時,保護效果不如純美國公債。

- 許多非美國地區的債券,可能會有低利率、接近零利率、負利率、信用風險較高等問題。

BNDX最新股價走勢

BNDX成分股組成與特性分析

- BNDX的債券種類組成權重資料

- BNDX的債券風險評等組成資料

- BNDX的債券投資區域

- BNDX 債券投資國家

BNDX的債券種類組成權重資料:

|

BNDX 債券成分股類型分布 |

|

| 海外債 Foreign | 80.10% |

| 工業 Industrial | 6.40% |

| 金融債 Finance | 6.30% |

| 資產抵押債券 Asset-Backed | 4.80% |

| 公用事業 Utilities | 1.30% |

| 其他 Other | 1.10% |

| 資料來源: Vanguard, 2022/08 資料整理: Mr.Market市場先生 |

|

可以觀察到,BNDX的債券組成,有近8成集中在非美國市場,其次為投資金融、工業等公司債券。

不過分類中外國Foreign,就沒有針對海外公司債再做出產業細分。

BNDX的債券風險評等組成資料:

|

BNDX 債券信用評等分布 |

|

| AAA | 23.70% |

| AA | 26.20% |

| A | 28.80% |

| BBB | 18.70% |

| BB | 0% |

| B | 0% |

| CCC | 0% |

| 無法評等 | 0% |

| 資料來源: Vanguard, 2022/08 資料整理: Mr.Market市場先生 |

|

BNDX ETF的組成債券風險評等都是投資等級債(BBB)以上,

其中最多的為A等級債佔28.80%,

其次為A評等佔26.2%、AAA評等23.7%、BBB評等18.7%。

關於債券信用評等可閱讀:債券信用評等怎麼看?

BNDX的債券投資區域:

| BNDX 債券投資區域 | |

| 區域 | 比例 |

| 歐洲 | 55.60% |

| 太平洋地區 | 24.10% |

| 北美 | 9.60% |

| 新興市場 | 5.90% |

| 其他 | 4.40% |

| 中東 | 0.40% |

| 資料來源: Vanguard, 2022/08 資料整理: Mr.Market市場先生 |

|

BNDX的投資區域有約55%為歐洲,其次為太平洋地區、北美、新興市場等區域。

底下也列出前10大投資國家。

|

BNDX 債券投資國家 |

|

| 國家 | 比例 |

| 日本 | 16.60% |

| 法國 | 11.70% |

| 德國 | 11.00% |

| 義大利 | 7.60% |

| 英國 | 6.80% |

| 加拿大 | 6.60% |

| 西班牙 | 5.50% |

| Supranational(超國家組織) | 4.10% |

| 澳洲 | 3.50% |

| 美國 | 3.00% |

| 資料來源: Vanguard, 2022/08 資料整理: Mr.Market市場先生 |

|

BNDX的投資國家有16.6%在日本,其次為法國、德國、義大利、英國等國家,

也有少數投資在美國地區。

比較特別的是,投資比重有4.10%投資於Supranational(超國家組織),這是指多國聯盟或協會,

像是歐盟、聯合國和世界貿易組織 (WTO) 在某種程度上都是超國家組織。

BNDX大部分投資的國家中,利率都低於美國,

以2020年末的10年期公債殖利率來看,美國是0.82% 日本是0.01% 法國-0.35% 德國是-0.62% 英國是0.28%。

市場先生提示:這些國家雖然信用風險低,但並非所有國家的利率水準都和美國類似,許多國家利率接近零甚至負利率。低利率或負利率一般來說不是好事,但考慮到美元避險就是一另回事了,貨幣作匯率避險時,因為兩國之間有利差,因為美元目前相對他國有較高利率,所以匯率避險可以帶來收益(相當於借外幣、買美元來避險,付出低息的外幣利率、收美元高息利率),簡單來說,雖然你投資了當地低利債券,但你可以透過貨幣避險賺取跟美元之間的利差。反之高利率地區,做匯率避險則是會損失利差。

這會導致最終投資國際債券避險後的利息會跟投資美債殖利率很像(債券利息+兩國短期利差),而債券受利率影響造成淨值帳跌,則是受到投資國的利率變化影響。

我知道這段有點複雜,所以簡單幫你整理重點如下:

1. 美債:美國的殖利率,淨值波動受美國利率升息降息影響

2. 他國債:他國殖利率,淨值波動受他國利率升息降息影響

3. 他國債(美元避險):他國殖利率+美國與他國利差(大致接近美國殖利率),淨值波動受他國利率升息降息影響

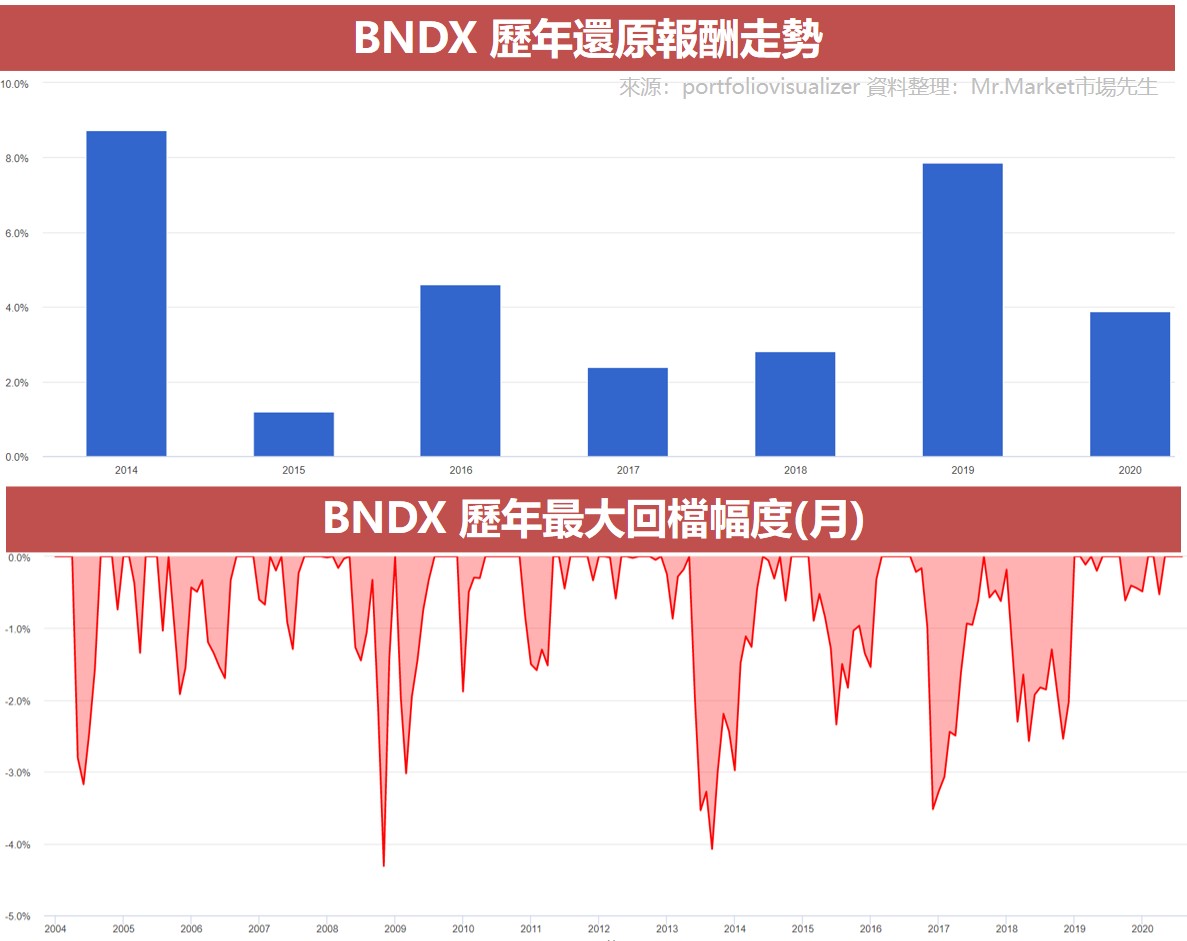

BNDX投資風險報酬走勢特性

最大回檔風險:約-3%回檔以內

BNDX是2013年成立,看不出2000年、2008年金融海嘯的風險報酬,

但這類型投資等級債券,於股市空頭時通常有抗跌的特性。

BNDX的存續期間約8.3年左右,這代表若未來升息1%,BNDX淨值可能下跌8.3%,

不算大也不算太小,算是中期債的風險波動特性。

BNDX與類似ETF比較

BNDX追蹤相同指數ETF:

|

BNDX 追蹤相同指數ETF |

||||

| 代號 | 費用率 | 規模 (百億美元) |

平均存續期間(年) | 追蹤指數 |

| BNDX | 0.07% | 8.3 | 8 | Bloomberg Barclays Global Aggregate ex-USD Float Adjusted RIC Capped Index |

| BNDW | 0.06% | 0.06 | 7.3 | Bloomberg Barclays Global Aggregate Float Adjusted Composite Index |

| IAGG | 0.08% | 0.3 | 6.92 | Bloomberg Barclays Global Aggregate ex USD 10% Issuer Capped (Hedged) Index |

| 資料日期:2022/09,數據請以官網最新資訊為準 資料整理: Mr.Market市場先生 |

||||

BNDX、IAGG都是投資全球非美元市場的投資級債券,美國市場佔比較少。

相比之下BNDX的費用率0.07%,稍微比IAGG便宜一點。

有些人會用BND+BNDX,作為投資到全球債券市場的一個ETF配置方式。

另一個選擇則是直接用 BNDW這檔就等於BND+BNDX,不過它比較新,目前規模相對較小一點。

BNDX類似相關ETF:

| BNDX 類似相關ETF | ||||

| 代號 | 費用率 | 規模 (百億美元) |

平均存續期間(年) | 追蹤指數 |

| AGG | 0.04% | 8.2 | 6.46 | BBG Barc U.S. Aggregate Index |

| BND | 0.03% | 8.2 | 6.7 | BBG Barc U.S. Aggregate Index |

| 資料日期:2022/09,數據請以官網最新資訊為準 資料整理: Mr.Market市場先生 |

||||

BNDX主要標的為非美國已開發國家地區的債券,AGG、BND則以美國市場為主,

相比之下BND的費用是最低的。

市場先生評價BNDX

市場先生綜合評價:在中低存續期間的高信評債券中,屬於優質的ETF。

| 市場先生綜合評價 BNDX ETF ★★★★★ | ||

| 費用率 | 0.07%費用率與同類型比較低 | ★★★★★ |

| 追蹤誤差 | 規模大、但因為分散全球因素,追蹤誤差也比一般大型ETF稍大一些 | ★★★★ |

| 風險特性 | 屬於低風險、高信評的債券,不過利率變動的理解與影響因子較複雜一點 | ★★★★ |

| 重要性 | 在資產配置中,屬於追求低風險的配置,但效果稍弱於美國公債 | ★★★★ |

*評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞

總結:誰適合投資BNDX?

BNDX ETF適合對象:想投資非美國市場的高評等債券的人。

若是預定存續期間為中期,想投資非美市場的高評等債券可以考慮這檔ETF。

投資前務必要留意利率避險是比較特殊的特性,因為它的報酬有一部分是來自這些利差而非只有債券本身,了解清楚才做投資。

BNDX怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

更多ETF教學可閱讀:ETF完整教學懶人包

編輯:Sammi 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

5. 我的投資書單分享

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言