喬治.索羅斯 》擊垮英格蘭銀行的人 – 避險基金大師

最後更新:2024-03-13

喬治 · 索羅斯(George Soros)是與股神巴菲特齊名的投資者、投機者,因擊垮英格蘭銀行一戰成名。

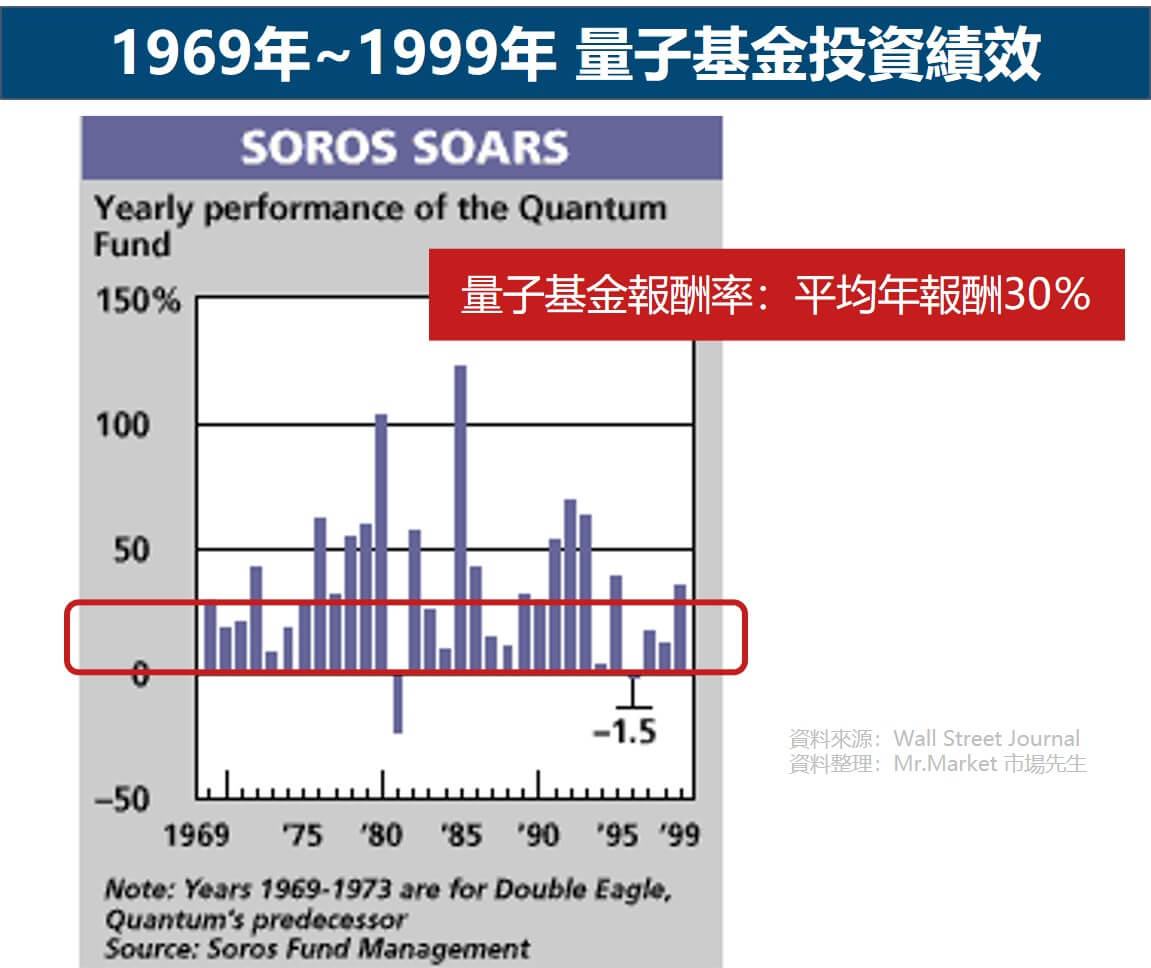

1970年,他創立量子基金,該基金回報率每年大約142.6%,成立30年內持續維持平均年報酬達30%的紀錄。

喬治 · 索羅斯的投資風格快、狠、準,因此也有「金融巨鱷」稱號。

本文市場先生介紹索羅斯的生平、職業生涯、投資哲學、投資決策實例,最後介紹他的參考書籍。

本文市場先生會告訴你:

金融巨鱷:喬治.索羅斯是誰?

喬治.索羅斯 (George Soros)小檔案

- 出生:1930年8月12日(92歲)

- 出生地:匈牙利布達佩斯

- 學歷:倫敦政治經濟學院學士、文學碩士、哲學博士

- 經歷:索羅斯基金管理公司(Soros Fund Management)和開放社會研究所主席;美國眾議院外交事務委員會董事會前成員

- 成就:

• 1969年投資索羅斯1,000美元,現值5,142,300美元

• 1969年投資S&P 500指數1,000美元,現值25,889美元

• 1969年起算,與S&P 500指數相比,虧損的年數為 4:9 - 著作:《索羅斯帶你走出金融危機》、《美國霸權泡沫化:重新思考美國的角色》、《索羅斯論全球化》、《開放社會》、《全球資本主義危機》

喬治.索羅斯名言錄:

- 金融市場是不可預測的。

- 市場總是處於不確定和動蕩之中,忽視顯而易見的事件,押注人們意料之外的事情,這樣才能賺錢。

- 判斷對錯並不重要,重要的在於正確時獲取了多大利潤,錯誤時虧損了多少。

索羅斯成長背景:經歷二戰,危難中從父親身上學到求生技巧

1944年,納粹對匈牙利展開侵略,索羅斯的童年就此宣告結束(當時他年僅13歲),靠著父親的精明手段和求生信念,他們一家人憑藉假身分逃過一劫。

後來索羅斯回想起這段經歷,是他生活中最快樂的一段時光,因為他從生死危難中學會了求生的技巧,這對他之後的投資生涯很有幫助,

第一是不要害怕冒險,第二是冒險時不要押上全部家當。

- 1930年,索羅斯出生。

- 1944年,納粹德國佔領匈牙利。

- 1947年,全家移民英國,索羅斯兼職擔任鐵路搬運工和夜總會服務員,以支付學費。

- 1952年,畢業於倫敦政治經濟學院。同年,獲得科學哲學學士學位,深入研究Karl Popper的哲學思想。

職業生涯:從績效報告驗證哲學理論,發展反身性理論

1956年-1973年間,索羅斯在投資公司擔任分析師,專做歐洲股市,當時他運用哲學理論,將十萬美元拆成十六個部分,然後分別選擇股票進行投資,他每個月都會把投資決策寫成報告,發給業界的投資分析師,受到許多分析師青睞。

透過這樣的方式,索羅斯不斷檢驗他的哲學理論,並在實際投資操作中驗證,隨後發展成知名的反身性理論 (Reflexivity,也有的翻譯成反射性理論)。

- 1956年,移居美國,進入金融投資界。

- 1968年,成立專做貨運界股票的基金「首鷹基金」(First Eagle Fund)。

- 1969年,以四百萬美元成立第一檔私募基金「雙鷹基金」(Double Eagle Fund)。

- 1973年,離開他服務十多年的布萊施洛德投資銀行,並以一千兩百萬美元,成立自己的私募基金,名為索羅斯基金。

- 1978年,將基金名稱改為「量子基金」(Quantum Fund),源於量子力學的測不準定律。

- 1980年,基金績效達100%獲利。

- 1981年,與羅傑斯拆夥,單獨經營量子基金,但此時基金績效下滑,是有史以來最差紀錄,此時索羅斯決定暫時退休。

- 1984年,退休三年後,於1984年復出。

- 1992年,因大舉放空英鎊,建立100億美元的部位而得到「擊垮英格蘭銀行的人」稱號,抱回20億美元的利潤。

- 2007年,美國爆發次貸危機,在索羅斯管理下,同年量子基金報酬達32%。

- 2011年,《富比士》全球富豪榜排名第46位,同年七月,宣布結束四十多年的對沖基金經理生涯。

- 2012年,做空日元,賺進10億美元。

- 2015年,宣布真正退休,不再管理投資,將全力推動慈善事業。

索羅斯的投資哲學

索羅斯的早年經歷,深深影響著他之後的人生觀,也反映在他的投資哲學和管理風險上,

市場先生整理出以下7個索羅斯的投資哲學。

索羅斯投資哲學 1:積極管理風險

索羅斯青少時期經歷第二次世界大戰,面對納粹德國佔領匈牙利,每天最迫切面對的人生課題就是求生,多虧索羅斯的父親掌握生存之道,身為猶太人的一家人才得以倖存,

索羅斯父親告訴他三個風險管理法則:

- 你可以承擔風險

- 承擔風險時,絕對不可以抱著賭博心態

- 永遠要有認賠殺出的準備

案例:

1987年,索羅斯管理的量子基金,持有部位放空東京股票市場,同時做多紐約S&P期貨,但隨後面臨1987年10月19日黑色星期一的股市崩盤,道瓊崩跌22.6%,同一時間,東京股市也受到政府護盤。

索羅斯採用上述風險管理法則,立刻決定出脫部位,但由於部位規模太過龐大,導致強大賣壓,最後部位是在195到210之間陸續脫手,等到部位完全出清後,當天價格收在244.50,損失估計超過 2 億美元。

索羅斯投資哲學 2:市場總是錯的,觀點也可能有誤

索羅斯的投資哲學總是強調他的哲學概念,這點從他一開始踏入投資界就反映出來,當時他在倫敦從事不同國際市場的黃金股票套利交易,以獨特的選股眼光被視為歐洲股票專家,他曾在《全球投資漫談》表達看法:「吉姆羅傑斯與我之間最大的差異是,吉姆認為流行思維總是錯誤的,而我認為我們本身的觀點也可能有錯。」

他認為我們每個人的觀點多少都存在瑕疵和偏見,經常會產生錯誤,當他最早成立量子基金時,便開始測試這套理論,留意市場中大家容易忽略的趨勢和突發狀況。

他在《索羅斯談索羅斯》書中提到:「我們對自己所處世界的了解本身就存在缺陷。參與者的觀點和預期事物的實際狀況之間永遠存在落差。

有時候落差小到可以忽略,但其他時候這個落差都大到足以成為決定事件走向的關鍵因子。歷史是由參與者的錯誤、偏見與錯覺所建構的。」

案例:

1930年代,當時銀行業受到嚴格管制,外界普遍認為不具發展潛能,許多分析師也不重視該產業,但索羅斯認為這種情況將改變,因為他看到許多經營者陸續退休,改由具有MBA學位的年輕人接手,這些新一代的管理者更重視基本面,將改變整個產業原本的僵化模式。

1972年,索羅斯將他的觀察寫成報告「成長型銀行案例」(The Case for Growth Banks),預測銀行類股的上漲趨勢,最後創造50%獲利。

索羅斯投資哲學 3:反身性理論

「反身性理論」(英文: Reflexivity 也有些翻譯為反射性、反思性)可以說是索羅斯投資哲學的中心思想,關於這個概念,可以參考他的著作《金融煉金術》

反身性理論到底是什麼?

簡單來說,是指投資者的「主觀認知」與市場的「客觀事實」之間的偏差,兩者會相互影響、相互作用,不斷循環。

索羅斯深信,人永遠無法真正感知事實,因為人的行為總是會受到各種偏見影響,投資人的非理性行為會導致市場走向繁榮或蕭條,也就是說,投資的決策往往不是基於現實,而是人們對於現實的看法,進而影響價格。

索羅斯這樣解釋:「讓我們區分現實的客觀與主觀,思維認知構成主觀,現實則構成客觀,換句話說,主觀是指大腦認知,客觀是指外部現實;外部現實只有一種,主觀卻有好幾種可能。」

反身性理論本身是一個循環迴路,感知會改變事實,事實又改變感知,不斷循環。

舉個簡單的例子:股價上漲後,投資人覺得更有錢,然後花掉更多錢,企業獲利因此增加,此時分析師強調基本面改善,建議投資人買進,於是又帶動股價上漲,接著投資人又覺得錢變多,進而花更多錢,整個過程不斷循環,索羅斯把這個過程稱為反身程序。

案例一:預測金融危機發生

索羅斯運用認知思維和事實之間的關係來獲利,這套思考框架甚至讓他得以預測金融危機的發生,來看看他怎麼說:

「我的第一本書《金融煉金術》於 1987 年出版,在書中我試圖解釋金融市場的內在哲學理念,對沖基金業界很多人都讀過這本書,商學院也把它當作教科書,但是其中的哲學論述沒有引起太大迴響,我自己也開始懷疑,這是否是一個重大見解,畢竟我所涉及的主題是眾多哲學家自古以來就在研究的。毫無疑問,這個理念框架對我個人來說十分有用,但其他人似乎並不像我一樣覺得有價值。 直到 2008 年的金融危機,這一切都改變了。我的理念框架使我預見這場危機,又能在它到來時做出應對,它使我比其他人更能預測事件發展,且能提出充分解釋。」

索羅斯對效率市場假說提出質疑

索羅斯之所以謙虛的說反身性理論的迴響不大,是因為該理論違背當時的主流思維:效率市場假說(Efficient Market Hypothesis)

延伸閱讀:效率市場假說是什麼?

效率市場假説是指投資者本質上行為理性,市場運行趨於均衡,索羅斯對此提出質疑,他認為人的認知不可能完全理性,認知偏差或偏見都將導致金融危機或泡沫。(巴菲特同樣也不認同市場完全有效,只能說長期而言一些時候是有效率的)

市場的平衡狀態遇到重大干擾因素後,必定失衡,人們的偏見影響股價,影響甚至超過真實資訊,他認為這種偏見是自我強化意識(Self-reinforcing),會與市場走向相互作用。

索羅斯深信,人永遠無法真正感知現實,因此人的行為總是會受到各種偏見的影響,市場參與者的非理性行為導致市場走向繁榮或蕭條,而這也替投資人提供了獲利機會。

他也提到:「我們需要從根本上重新思考經濟理論的假說和理論,因為經濟學一直在努力提出類似牛頓定律那樣普遍有效的定律,我認為這是不可能的,你需要一種新的方法,以及新的標準。」

案例二:預測房地產信託基金(REITs)泡沫化

1970年,索羅斯寫了一篇分析報告,以REITs的泡沫化為例,提到反身程序的四個階段:

- 第一階段:因為銀行利率偏高,REITs比起傳統的融貸工具更吸引人。索羅斯預測REITs數量會增加。

- 第二階段:REITs不斷成長,資金湧入房屋抵押貸款市場,造成房地產行情高漲,也提升了REITs獲利。

- 第三階段:過了一段時間,房地產市場回落,房價放軟,導致REITs無法回收抵押貸款,銀行開始恐慌,要求清償貸款。

- 第四階段:隨著REITs收益下跌,最終導致價格崩跌。

索羅斯運用反身性理論,預先辨識市場趨勢,在整個循環的上升與下跌階段獲利,在其他人還沒發現之前,及早建立部位。

想了解更多關於反身性理論的內容,可參考索羅斯2009年在《金融時報FT》發表的《反身性通論 Soros: General Theory of Reflexivity 》。

索羅斯投資哲學 4:先下手,再研究細節

索羅斯的投資策略憑靠直覺,手法快、狠、準,他一旦做了決定就不會遲疑,因此留下名言:先下手,再研究細節。

舉例來說,1971年,他閱讀《金融時報》,看到英國政府準備為勞斯萊斯公司紓困,他立刻下令基金同仁,買進英國債券。

索羅斯投資哲學 5:看清趨勢,驗證假說,運用理論

索羅斯能取得高報酬,主要有三點:

- 看清趨勢:索羅斯依靠直覺,簡化投資策略,他不相信規避風險可以靠理論計算出來,看清楚局勢後,他會以槓桿提高買賣部位。

- 驗證假說:靠直覺和判斷,驗證假說。

- 充分應用反身性理論。

1992年,索羅斯遵循這三點,大舉放空英鎊取得驚人獲利。

索羅斯投資哲學 6:趨勢投資

量子基金是全球規模最大的對沖基金之一,投資包含外匯、股票和債券,並運用大量衍生商品和槓桿融資來操作。

趨勢投資的概念源自反身性理論,趨勢是由投資人的認知與現實的偏差所推動,雖然這種市場趨勢無法精準掌握,但索羅斯憑靠經驗和直覺,得以預測趨勢發展。

索羅斯投資哲學 7:下大賭注

1992 年,替索羅斯管理資金的 Stanley Druckenmiller 提出做空英鎊的想法,但索羅斯不同意他穩步建倉的建議,他指出如果真的有勝算,你就必須下大賭注,甚至要賭上性命。

Stanley Druckenmiller 事後談到:「我從他那裡學到很多東西,最重要的是,不是你對或錯,而是你對的時候賺了多少錢,錯的時候賠了多少。」

索羅斯投資決策實例

- 大舉放空英鎊,擊垮英格蘭銀行

- 槓桿投資

案例一:大舉放空英鎊,擊垮英格蘭銀行

1992年,索羅斯因大舉放空英鎊在一天內賺進10億美元,被稱為「擊垮英格蘭銀行的人」。

要了解他如何藉由放空英鎊獲利,我們需要先了解當時的社會背景:

1990年,當時歐元還沒出現,英國政府加入「歐洲匯率機制」(ERM),英鎊屬於歐洲貨幣體制的一部分。

「歐洲匯率機制」是由歐洲經濟共同體於1979年制定,限制其成員國的匯率波動區間,原意是要維持各國貨幣之間的匯率穩定,然而,這個匯率機制有著致命缺陷,如同現今歐盟面對的狀況一樣,當時歐洲成員國各自經濟實力不同,而且各國利益彼此衝突,加上當時英國處於高通脹和低利率階段,英鎊想要達成ERM的要求,維持英鎊對馬克的匯價基本上已經很吃力,勢必要付出極大代價。

索羅斯意識到英鎊對德國馬克的估值過高,英鎊貶值只是遲早的事,便決定放空英鎊,並建立空頭部位,約 15 億美元。

1992年9月15日,英鎊開始暴跌,幾個小時後,英國政府宣佈升息5%,並開始用其外匯存底購買英鎊,但最終仍被迫退出ERM,隔天英鎊兌德國馬克下跌 15%,兌美元下跌 25%。據估計,索羅斯在這場交易中賺進 10 億美元。

案例二:槓桿投資

索羅斯把槓桿投資分成三層結構,分別針對股票、債券和外匯進行操作,

對於使用槓桿的基金,一般不會區分本金和貸款,但索羅斯自己的規則是:股票用本金,槓桿就用在指數期貨、外匯和債券,

之所以這樣做,索羅斯有一套自己的原則,也能看出他很注重避險:

「將大部分本金用於流動性較差的股票,可以避免被迫追加保證金時血本無歸。」

在股、債、匯三層結構中,大量運用不同比例的槓桿,相互增加獲利和避險的空間。

這種操作本質上源自他的投資哲學:注重避險、趨勢投資、驗證假說、運用理論,在直覺判斷下,索羅斯只需要兩天驗證上漲和下跌,就能大致確定投資部位是否需要調整。

市場先生提示:我對索羅斯這段的概念的理解如下,

期貨本身有很好的流動性,也有槓桿的彈性,交易者可以在100%(無槓桿)、120%、200%、300%等等不同槓桿之間調整,槓桿大小取決於部位大小與保證金之間的比例。

而只要使用槓桿,代表資金運用比較緊,因此要將現金留流動性最差的部位,因為一旦發生意外,這些部位難以緊急變現,如果沒有及時追加保證金會造成的傷害也最大,如果較多現金是分配在它們上面,那需要追加保證金的情況就會少很多。

量子基金投資策略與績效

量子基金投資策略

量子基金的投資涵蓋目前避險基金所有項目,涉略各類資產,主要仍以股票、債券和外匯為主,自 1969 年以來,平均每年回報率約為 20%。

量子基金投資績效

量子基金回報率每年大約142.6%,成立30年內持續維持平均年報酬達30%的紀錄。

- 1969-2000年,複合年報酬率32%。

- 1970-19800年,索羅斯與吉姆.羅傑斯(Jim Rogers)合作,11年間報酬率3365%。

- 1981年,過早誤判經濟衰退建立債券部位,出現較大虧損達-22.9%。

- 1985年,槓桿押注日圓、馬克,年報酬率高達122.2%。

- 1992年,放空英鎊賺進10億美元。至1994年基金規模成長至110億美元。

- 1998年,規模最高峰達220億美元。

索羅斯名言語錄

1. 每個泡沫都有兩大組成要素:一個是真實的趨勢,另一個是對該趨勢的誤解。

2. 市場始終處於不確定和不斷變化的狀態,要透過關注意想不到的事來賺錢。

3. 市場價格總是錯誤的,因為它們代表對未來的偏見。

4. 市場是不完美的,所以你需要監管,但要知道監管者也是人。

5. 我的特點是我沒有特定的投資風格,更確切地說,我試圖改變我的風格以適應環境。

6. 如果非要總結我的實戰技能,我會用一個詞:求生。

7. 一旦我們意識到人對事物的理解必然存在缺陷,就不會因為犯錯而覺得丟臉,只有錯誤發生而不去修正才令人感到羞恥。

8. 我之所以富有,是因為我知道自己什麼時候做錯了,基本上我是靠承認自己的錯誤而活下來的。

9. 最重要的是,不是你對或錯,而是你對的時候賺了多少錢,錯的時候賠了多少。

10. 先假設市場總是錯誤的,所以如果你效仿華爾街其他投資人,你注定失敗。

快速重點整理:索羅斯投資哲學給我們的啟發

一般投資大眾如果想模仿索羅斯的投資方法,很有可能會陷入困境。

無論大舉放空、依靠直覺、槓桿投資,聽起來都跟傳統建議相差很大,

但也因為這樣,可以看出索羅斯在市場始終保有彈性、靈活度,以及求生的韌性,他時時刻刻都在市場上磨練自己。

市場先生整理以下兩點,相信對一般投資人來說是很重要的準則:

1. 承認錯誤:索羅斯曾說:「我有可以辨識自身錯誤的準則。」

投資大師往往勇於承認自己的錯誤,一旦犯錯,他就會果斷認賠殺出,為自己的錯誤負責,也認為辨識自己的錯誤,從錯誤中學習,就是取得成功的祕訣之一。2. 規避風險:對於索羅斯來說,保障資本最好的方法就是規避風險,你可以採用索羅斯的做法:一旦犯錯先出場,然後再從錯誤學習,每個人對於規避風險可能都有不同的方法,如同巴菲特強調安全邊際,每個投資人應該建立一套屬於自己的風險控制法則。

索羅斯參考書籍

想真正了解索羅斯的投資方法,可從他本人的著作開始,著作共有 15 本書,詳細書單可見索羅斯的個人官網。

其中最知名的就是《金融煉金術》(The Alchemy of Finance),裡面談到市場與投資人認知如何相互影響的反身性理論,可以說是他的核心投資哲學。

另一本《索羅斯談索羅斯》(Soros on Soros),主要是訪談集,內容更為廣泛,包含投資理論、個人回憶、政治分析與道德反思等。

索羅斯紀錄片

紀錄片Soros於2019年上映,由美國導演 Jesse Dylan 執導,該紀錄片涵蓋的面向更廣,深入探討索羅斯作為大屠殺倖存者、投資者以及慈善家的生活。

索羅斯參考文獻哪裡看?

索羅斯於1993年創辦「開放社會基金會」 (Open Society Foundations),該基金會為世界各地的民間團體提供資金,其網站也有許多歷史文獻,

其中就有收錄索羅斯在 2009 年 10 月 在中歐大學的講座內容,可以從中了解索羅斯的投資哲學和實踐。

除了英文版,也提供中文版以及音檔供免費下載:Open Society Foundations

認識更多投資大師:

4. 班傑明‧葛拉漢 – 價值投資之父》影響巴菲特深遠的投資大師

5. 傳奇基金經理人彼得林區

本文提到投資標的均為教學使用,無任何投資推薦之意,投資一定有風險,投資前務必自行研究分析。

編輯:Jessica 主編:市場先生

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言