5個投資最常見的統計陷阱》有人跟你說投資報酬率有 20%的時候,一定要小心….

最後更新:2023-06-08

如果有理專跟你說,有個投資的報酬率有 20%,你應該…?

前幾天,我接到一通 銀行理財專員 打來的 行銷電話。

「我是XX銀行理財專員,編號9527,

為保護您的權益,我們將全程錄音……..

我們現在推出一套針對老客戶的回饋專案,

現在申辦這個定存計畫….期滿後 「報酬率」就會有20%…是報酬率非常高 的專案哦。」

要記得,

好的事情不會從天上掉下來,

華麗的包裝背後,往往在隱藏一些你不想聽到的事。

以下市場先生整理在投資理財上5個新手常見的陷阱:

本文市場先生會告訴你:

陷阱1. 「報酬率」 不等於 「年化報酬率」

「報酬率」要在同樣的「時間基礎」下,才能互相比較,通常是「年」

報酬率20%,還要看是多少年,

10年賺20%,和

20年賺20%

是天差地遠的結果。

必須要將兩個報酬率的單位,時間都換成”一年”,才能互相比較,

稱之為”年化報酬率”。

延伸閱讀:年化報酬率怎麼計算?

以我接到的電話為例,

它的20%報酬率,就是用20年算出來的結果,

至於我問他,年化報酬率到底是多少?

這位理專也很有原則,到最後都沒有回答…

(要銷售這種得用話術才能賣,實際上卻很不討好的商品,真是辛苦他了)

陷阱2. 「不用擔心,這個投資的『風險』很低」

小心,其實你們對「風險」的定義不大一樣

「…投資這個基金的風險很低。」你可能聽過理專說過類似的話。當你聽到風險很低,

第一個直覺,就是這個投資 不容易虧損。但是,「風險」這個詞,意思和你想的完全不一樣。在學術界和財經領域,

風險低,並不是「不容易虧損」,而是「波動比較小」。套句學術的用語就是,標準差比較小。

重點是,波動小不代表不會虧錢。「穩定的賺錢」、「小賺小賠」、「穩定的賠錢」,

這三種狀況都可以稱為「波動小」。你確定這位理專說的,是哪一種嗎?

(並不是要懷疑理專的可信度,

主要問題是,風險這個詞,專業人士 和 一般人 的理解 完全不同!)

延伸閱讀: 哪個風險比較高? 理工科系與商管科系的答案完全不一樣

陷阱3. 我試過,我覺得這個投資方法「感覺」很準?

測試的樣本太少,就會充滿各種意外

如果有機會和朋友討論股票,

尤其是技術分析,在談到型態、趨勢線、技術指標的時候,

你一定會聽到這種說法。

它最大的問題,就是 測試樣本太小,案例太少所以沒說服力。

你一定可以找到一堆成功的例子,指著線圖說:

「這裡、這裡、這裡,都曾經成功過!」

但問題有 2個:

1. 符合條件,但卻沒提到的案例 有多少?

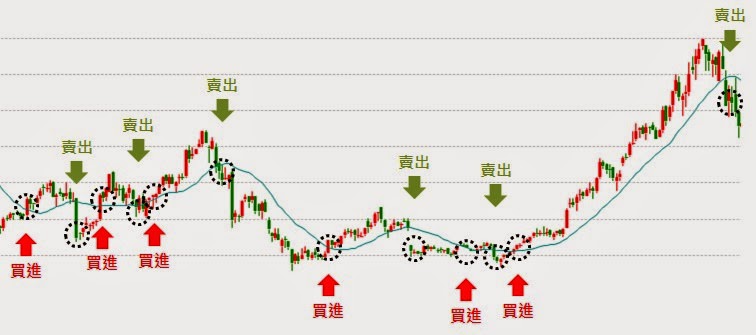

比方說,一個簡單均線策略,突破線買、跌破線賣,

在下圖看起來是非常有效能賺錢的方法。

這案例是因為它夠明顯,讓我們眼睛會注意到。

實際上,

有很多不明顯但符合條件的案例,但沒有被顯示出來。

以這個例子來說,是典型的順勢交易,

雖然仍是會賺錢,

但過程會是一連串艱辛的嘗試錯誤,

熬到最後,偶而才賺到一波大的。

2. 測試的時間,有沒有長到涵蓋到多頭、空頭、與盤整年?

有些方法,在多頭時雞犬升天,隨便買隨便賺。

但在空頭的時候,卻全部吐回去。

比如說,公司宣布執行庫藏股時,買進真的會賺錢嗎?

如果在 2009多頭年,的確會賺錢,

但過了上漲最兇的09年以後,其他年份都是賠錢的。

延伸閱讀:公司執行庫藏股,到底是利多還是利空

總之,靠感覺做的分析判斷,往往有很多問題,

如果你真的去把數據找出來,會發現跟感覺差異非常的大。

陷阱4. 賺了4次 20%只賠了 1次 50%,獲利30%,勝率8成?

把報酬率加起來,只是種簡化的方法

有一位朋友跟你說,用這方法,

賺了4次 20%,但賠了 1次 50%,

20% × 4 – 50% × 1 = 80% – 50% = 30%,賺了30%?

最後總共賺了30%,平均起來每次獲利 6%,而且勝率有8成?

乍聽之下是會賺錢,

但它有個前提條件,就是這5筆交易必須是同時買賣,

你把自己的錢分成5份,才能這樣算。

如果這5筆交易有先後順序,每次都投入全部資金

虧損50%,就要獲利100%才能賺回來,只用平均值計算獲利就會高估。

假設你有100萬,每次都全額投入,經過這5筆交易後會變成多少錢?

100萬 × 120% × 120% × 120% × 120% × 50% = 103.6萬

答案是 103.6萬,

總共賺了 3.6% 而不是 30%;

5次獲利3.6%,平均每次獲利是 0.7%,而不是剛剛算的 6%。

會造成這麼大的差距,只出在那筆50%的巨大虧損。

延伸閱讀:賺大錢的訣竅 – 避免大賠

每次平均獲利 0.7%,不代表很少,而是要根據交易次數決定!

根據第一點,以一年當成報酬率的基準 (可以參考陷阱1)。

如果每年獲利0.7%,就算勝率100%,還是連銀行定存都不如。

如果平均天天獲利0.7%,那年化報酬率就有 168% (以240天交易日計算),非常出色。

觀察報酬率數字的分布,很多時候,會比看平均報酬有意義的多

通常也不需要硬把數字乘起來,

因為如果是夠好的方法,你自然一眼就能看出來。

「好的機會就像洛在平原上的巨大金塊,你不可能沒注意到它。」 – 巴菲特

延伸閱讀:<高勝率 vs 高賠率 哪個比較好?>

陷阱5. 這方法,長期「平均」會賺錢?要小心「極端值」

注意報酬是否有過度集中現象

如下圖,統計 非現金減資的股票,未來2年的報酬。

乍看之下未來2年的平均報酬率仍高達 26%,

但看圖中可以發現到,獲利的股票集中在 2011和 2012年。

實際操作,你當然不希望會遇到好幾年都虧損喝西北風的狀況。

當數字有很多「極端值」,平均值就沒有用

虧損50%以上的檔數高達43檔,佔全部174檔的四分之一。

因為它有先後順序問題 (同陷阱4),

而樣本裡面,又有一大堆極端值,

所以這時,平均報酬率並沒有參考價值。

延伸閱讀:減資的股票,每4檔就有1檔會虧50%

如果數字大多都是極端值,

由陷阱4的案例可以得知,

當交易不是同時發生,

實際的平均報酬率會比現在 26.1%更低!

延伸閱讀:<姚明坐火車,和巴菲特坐火車的不同 – 美化的平均收入>

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言