庫藏股是什麼?為什麼公司要買回庫藏股?會影響股價嗎?

最後更新:2023-12-12

庫藏股就是公司用自己的資金,買回公司自己的股票,而且買回的這些股票就不再對外流通。

之前和一位研究員朋友聊天,他最近面試了一個菜鳥,那個菜鳥的選股方法,第一個條件竟然是那間公司必須執行過庫藏股,他才考慮買進。我朋友一聽差點沒昏倒,看來對庫藏股這件事情,一般投資人還是有著很深的誤解。

本文介紹以台股公司的庫藏股為主。如果你想了解關於美國公司的庫藏股,可閱讀:美國企業執行庫藏股後股價會上漲嗎?

本文市場先生會告訴你:

庫藏股是什麼?

庫藏股(英文: Treasury stock),就是用公司的資金買回公司自己的股票,算是一種股票回購(buy back)的策略。

買回的這些股票不再在外流通,也就是說,這時公司的在外流通股票數量就變少了。

這些收回來的庫藏股,公司可以做一些運用,註銷掉或者再發出去,

但只要股票不在公開市場上流動,公司每年在計算盈餘、配息等狀況時,就不會計入這些股票。(有些會計上做帳的細節,但大體如此)

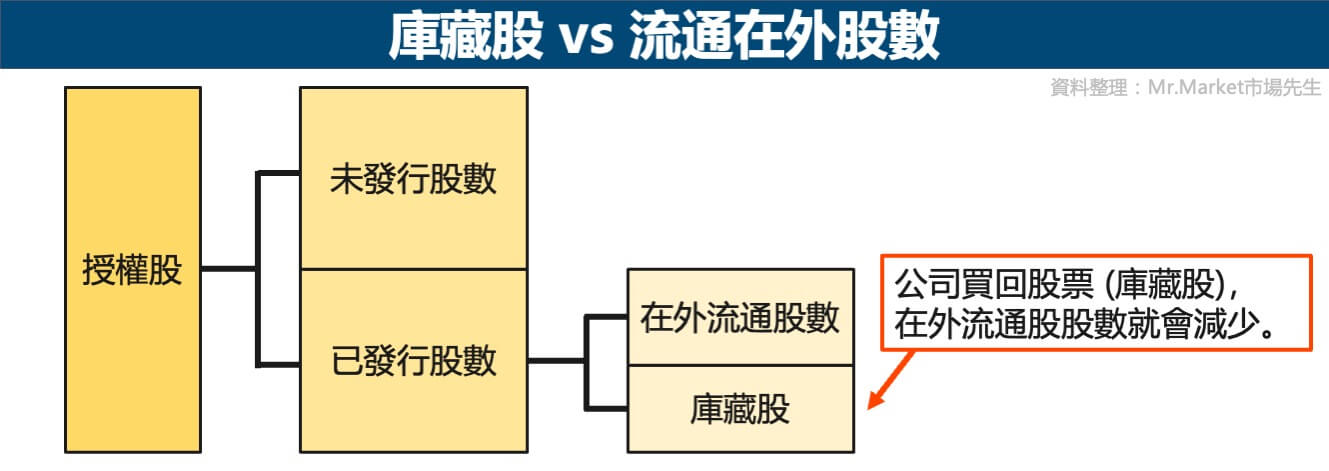

庫藏股 vs 流通在外股票

庫藏股與流通在外股票主要的不同之處:

- 庫藏股不會在市場上流通。

- 庫藏股沒有投票權,也沒有股利。

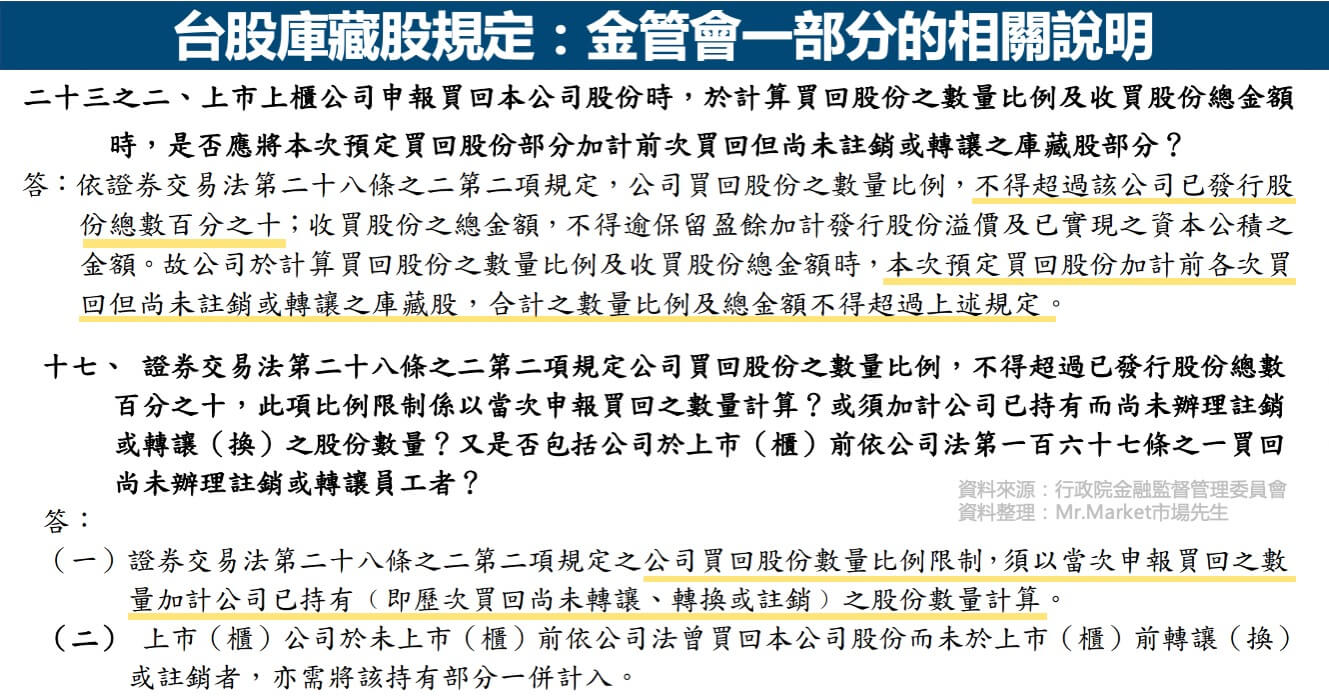

- 公司這次買回股份的數量比例+之前各次買回但尚未註銷或轉讓的庫藏股,不能超過公司已發行股份總數的10%

總已發行股數 = 流通在外股票 + 庫藏股

企業在做EPS計算,或者分配股利時,用的都是流通在外股票數量,不會算到庫藏股,所以你也可以把庫藏股想成被移除掉的股票 (但未來仍可能會重新出現在市場上)。

所以庫藏股也可以當成「已發行但不在外流通的股票」。

在金管會的網站上可以看到庫藏股的相關說明:

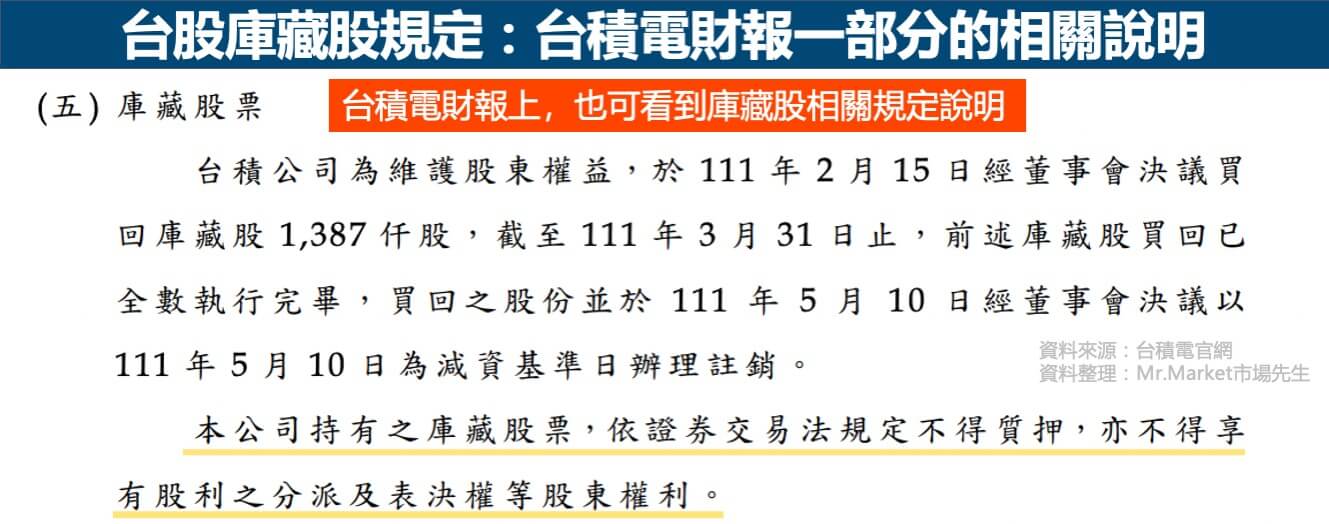

台股公司的財報上,也會列出庫藏股相關的規定 (以下台股公司以台積電為例):

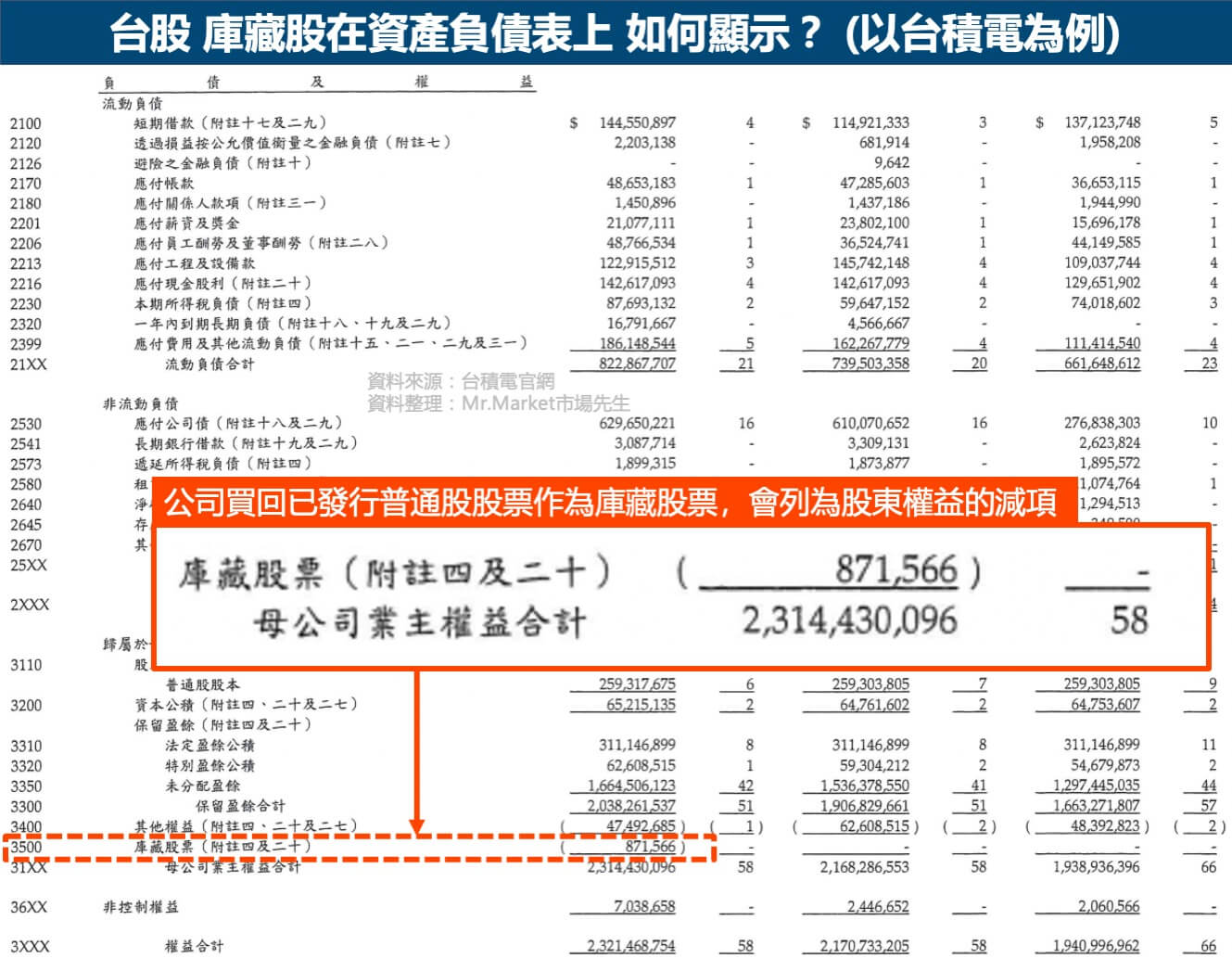

買回庫藏股在資產負債表會如何顯示?

庫藏股是資產負債表的股東權益項目中一個項目,庫藏股是公司買回已經發行的股票後,尚未註銷或重新售出的股票,這樣能減少市場上流通在外股票的總數。

公司在實施庫藏股後,資產上的現金會減少(拿去回購股票),而資產負債表左右兩側要平衡,因此股東權益項目則是紀錄減項。例如:實施庫藏股100萬元,那麼資產上現金會減100萬、股東權益的庫藏股項目也會減少100萬。

以下以台積電其中一年的資產負債表為例,可以看到在股東權益中,庫藏股的確是減項:

公司買回庫藏股的原因是什麼?

在台股中,常見的買回庫藏股原因有幾種:

- 轉讓股份給員工:所以買些股票回來發放

- 維護公司的信用和股東權益:避免股價跌太多,有損公司形象 (別笑,官方的理由真的是寫說維護公司信用和股東權益)

- 股權轉換:給附認股權證公司債、可轉換債使用

而公司在買回庫藏股之後有「再度發行」與「註銷」兩種可能。

在市場上買進自己的股票,是個會減少公司帳上現金的舉動,

這麼做的好處則是….提供流動性和拉抬股價!?

這對公司的本質有甚麼幫助嗎?沒有。

買回庫藏股,對公司的經營本質完全沒幫助

實施庫藏股前和後,公司都還是一個樣,差別只在於財務數據上不同:帳上現金減少、流通在外股數減少。

當然延伸出來的還有例如EPS改變、股價調整等等,但對投資人來說總市值也是不變的。

對公司來說,如果真的有需要財務上的操作,也只是在股價被過度低估時買進,

就像在選投資的標的,趁低價買進自己的公司,或買進別的公司都適用,只是公司買進自家股票時,稱為庫藏股罷了。

市場先生補充:

在國外許多企業會這樣做,因為投資自己公司也是一種投資,

比較知名的例子是股神巴菲特,在他的波克夏公司股價過低時,

他也會買回自家的股票並註銷(國外比較常稱叫做股票回購),

他認為這樣能為公司股東創造更大價值。可閱讀:巴菲特何時會買回自家股票?

但庫藏股在台灣通常不是這樣的運作理由。

常聽到 :「XX類股大跌,XX業者祭出庫藏股以自救。」

矛盾的是,假如公司真的值得買進,為什麼不等他跌更低一點再買,好撿個便宜呢?

現實是大股東們手中的股票價值,隨時受到價格影響,因此庫藏股常常變成了維護大股東們,用公司的錢(也就是你的錢),維護(他們)自身利益的手段。

大股東決定買進庫藏股真正的4大理由

理由1. 硬撐股價,以免大股東質押股票價值過低,影響借款。

理由2.在特定時間一買一賣,用公司的錢提供流動性,但卻是幫特定人士出貨。

理由3. 用庫藏股買進別人的股票,提升大股東自身股權比例,並拉高股價,防止惡意併購。

理由4. 藉由庫藏股減資,代替發放現金股利,對大股東來說有節稅的效果。

如何幫特定人士出貨呢?

法令規定執行庫藏股時,股票是在公開市場買進,但何時買進是由公司決定。

換句話說,買進庫藏股是由大股東決定,而不是你。

所以你只要訂好時間和價格,一買一賣對敲,比方約好 O月O日,10點到11點,5000張,這樣就能用公司的錢,幫特定人士出掉手上大量的股票….。

(以上是我作夢夢到的,如有雷同純屬巧合,基本上絕大多數正規公司不會這樣做)

公司買回庫藏股,股價會漲嗎?

很多投資人認為,當一間公司執行庫藏股,通常代表股價被低估了,所以接下來股票就會大漲,因此把庫藏股視為股價上漲的指標,真的是這樣嗎?

按照慣例用過去資料實際驗證,讓數字自己說話。

用2009-2012的股票資料作驗證,其中09年市場正處於漲勢,11年則有一段跌勢。

驗證結果如下:

1. 趁執行庫藏股時買進真的可以賺錢嗎?實驗結果並沒有

公司執行庫藏股期間,短期內股價並沒有明顯漲幅

以下計算,由執行買回庫藏股開始,起算一個月的報酬率:

獲利都只集中在09年,而虧損都集中在11年,顯然這很難當作穩定獲利的方法。

從數據中也可以觀察到幾件事:

- 在執行庫藏股期間買進,平均而言不賺錢,勝率也低於50%。

- 獲利集中在2009年,2011年則有大幅虧損,代表庫藏股的效果受當時大盤行情影響很大。

- 一個月內大幅虧損的比例可能不高,大賺的比例也不高。

- 多數公司喜歡在股價下跌時執行庫藏股 (例如2011年)

2. 當過去股價大漲,轉讓股份予員工的庫藏股,未來漲幅通常較高

當過去半年漲幅大於10%時,執行庫藏股 1個月後 漲幅通常比較高:

當股價在高點時,執行庫藏股,多是以讓員工認購為主。

因為這對經營階層有利 (經營層在員工認購分到的股份多),至於未來的走勢,短期推測是偏多,畢竟管理階層也看好公司未來狀況。

未來這些股票是否仍值得持有呢?

轉讓股份予員工的庫藏股,2年後,虧損50%以上有3家,獲利100%以上有15間。

獲利高風險也不低,畢竟有財報可以多一層過濾,是還不錯的數字。

維護公司信用及股東權益,2年後虧損50%以上有3家,獲利100%以上只有5間。

畢竟在股價明明在漲,還因維護公司的信用和股東權益買進。這擺明要出貨了,未來成長當然很難期待。

當過去股價大漲時,執行 轉讓股份予員工 的庫藏股,長期報酬也較高

如果買進,放2年後績效如何?

樣本只有各50多,因為多數股票通常是在股價下跌時 執行庫藏股,上漲反而少見。

要注意,獲利集中在09年的情形仍是存在,報酬不高的狀況也存在,

只是各年度的平均報酬也的確有拉高。

而可以確定的是,轉讓股份予員工 庫藏股 表現比 維護公司信用及股東權益 庫藏股 好。

3. 當過去股價大跌時,維護公司信用及股東權益 庫藏股,漲幅通常較高

雖然多數公司會在下跌時執行庫藏股,但跌40%以上仍是少數,

當過去半年跌幅超過40%時,執行庫藏股 1個月後 漲幅通常比較高:

下跌的幅度越大,未來1個月的漲幅也會較跌幅淺時有提升。

當公司自身股價太便宜,買進庫藏股會是筆划算的投資,這樣做對股東也有利。

至於未來股價如何,應該也不至於太差。

未來這些股票是否仍值得持有呢?

其實因維護權益大漲的比率還蠻高的,將近40%的股票上漲超過100%,至於轉讓股份予員工 就差一點,只有20%的股票上漲超過100%。

當過去股價大跌,維護公司信用及股東權益 庫藏股,有高機率大漲

畢竟在跌勢時,用庫藏股給員工認購比較不直覺,

除非公司價值過於低估,不然員工拿到也不會開心。

4. 執行庫藏股後漲幅不高的股票,未來股價也很難好到哪去 (急救無效?)

這算是測試過程意外發現的數字,但是個很棒的警示信號,跟大家分享。

如果執行庫藏股後, 1個月內仍下跌 5%以上,代表庫藏股的急救無效。

那它未來2年內上漲的機率低於50%,放2年沒賺錢就算了,倒賠20%的機率竟然高達25%,

如果是1年內通常狀況更糟,虧損機率可能超過60%。

當執行庫藏股期間,跌越多,後續漲回來的機率就越低,要多注意!

快速總結:庫藏股對股價有影響嗎?

1. 開始執行庫藏股後,未來1個月漲幅不明顯,且受大盤行情影響。

2. 當過去是上漲,因 轉讓股份予員工 庫藏股效果較好。(相對另一類較好,不代表可以買)

3. 當過去是大跌,因 維護公司信用及股東權益 的庫藏股效果較好。

4. 當實施庫藏股後不漲,公司後續股價也很難有起色。

最後市場先生分享一下自己的經驗和看法,

其實庫藏股在美國非常的盛行,主要原因是因為「發現金股利要課稅」,因此庫藏股其實是取代配息的功能,

一方面幫股東節稅,一方面用買回的庫藏股打消減資後,確保公司持續發揮複利效果。

反觀台灣其實很流行發現金股利,發越多似乎越好,但實際上真的是這樣嗎?可閱讀:看懂現金殖利率,股利發越多越好嗎?

如果你想了解的是關於美國公司的庫藏股研究,請閱讀:美國企業執行庫藏股後股價會上漲嗎?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言