最近利率高,債券能不能買?5個關鍵評估重點

最後更新:2023-06-26

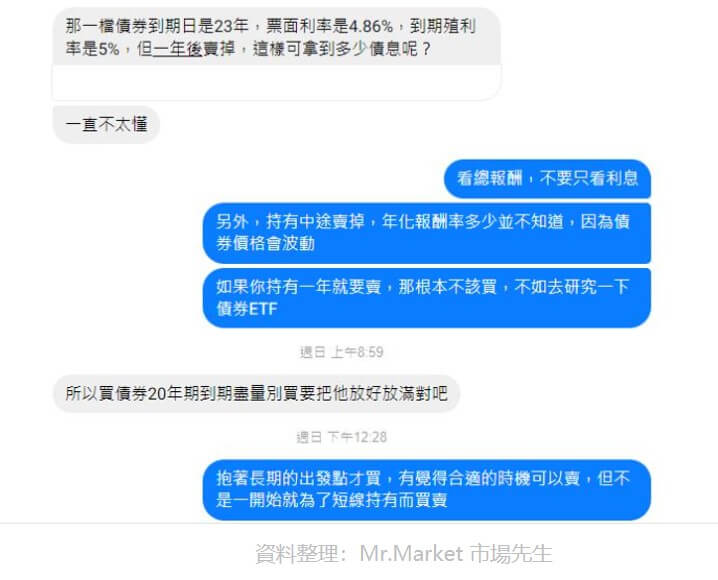

讀者提問:「一檔債券到期日是23年,票面利率是4.86%,到期殖利率是5%,但一年後賣掉,這樣可拿到多少債息呢?」

市場先生回答:「要看總報酬,不要只看利息。另外,持有中途賣掉,年化報酬多少並不知道,因為債券價格會波動。」「如果你持有一年就要賣,那根本就不應該買,不如去研究債券ETF。」

讀者提問:「所以買債券20年到期,盡量別賣,要把他放好放滿…對吧。」

市場先生回答:「抱著長期的出發點才買,有覺得適合的時機可以賣,但不是一開始為了短線持有而買賣。」

最近利率高,債券能不能買?

這是最近許多讀者提出的問題。

先說結論,並不是絕對不能買,但前提是對於債券的觀念、風險是否有先想清楚?

如果不是很懂,畢竟債券的單價並不低,不建議立即去行動,

花點時間做功課研究清楚再行動。

以下市場先生列出一些你在評估債券時,應該要注意的重點。

最近高利率,債券能不能買?5個關鍵重點

最近高利率,討論到債券投資的人很多,有些人是希望高利率時有獲利,有些人則是認為不可能更高,覺得未來會降息。

也常聽到許多朋友和讀者被銀行推銷債券,評等高低不等的公司債居多。

關於評估債券,市場先生整理以下5重點:

- 看到期殖利率YTM,不要只看票面利率

- 違約風險、流動性風險

- 小心提前贖回call back

- 不要想著用債券交易買低賣高

- 利率風險

重點1. 看到期殖利率YTM,不要只看票面利率

看到一些讀者貼的例子,銀行的人會跟他們說這債券票面利率多少%,可以領多高的利息,

但卻不講到期殖利率YTM,有些甚至連到期殖利率的資料都不給。

這其實有很大的誤導。

投資債券,最重要的一點就是到期殖利率,那才是真正的總報酬,而不是票面上每期領幾%。

重點不是利息,而是總報酬。 – 市場先生

重點2. 違約風險、流動性風險

其實絕大多數人問我單買債券,我都是建議他們先考慮債券ETF。

因為銀行賣的債券是單一家公司,單一的公司債,

債券單價也很高,一單位高的要20萬美元,便宜的也要1萬美元,一般人根本不大可能廣泛分散。

買公司債不要覺得大公司就一定很安全,

要知道,很有名的公司跟財務狀況良好是兩碼子事,很多人買債券甚至都是聽公司名字在買,連財報都沒有看一下。

而如果去比較一下你會發現一個奇怪的現象是,

債券多承擔了違約風險和流動性風險,YTM卻沒有比同類債券ETF高出多少。

不是說風險更高報酬更高嗎,

為什麼銀行買的債券,風險更高報酬卻沒有高更多呢?

一項原因是因為摻在報價裡面的費用其實比一般人想像的更家高昂,

而債券缺乏公開的報價可以比對,這對一般人非常的不利。

債券ETF就比較不存在流動性問題,違約風險也會因為分散而影響減少。

想投資債券,首選債券ETF,而不是單一債券。 – 市場先生

重點3. 小心提前贖回call back

有些債券,裡面是包含可以被提前贖回的條件的,日期及贖回規則要注意一下,因為在相對高利率的現在,可以預期相對低利率的未來,很大機率可以當成一定會被提前贖回。

因此計算的時候,不能單看到期殖利率,而是假定被提前贖回的情況去計算。

同前一項,提前贖回對投資人來說其實是一種風險,這種風險應該要得到補償,但算出來是否真的比較好呢?不好說。

最雷的是挑到那種沒多久立刻就會被買回的債券,

銀行賣債券賺到手續費,而你什麼也沒賺到,可能還會賠了價差和費用。

高利率的現在,可贖回債券風險比較高。 – 市場先生

重點4. 不要想著用債券交易買低賣高

如果你想買低賣高,賺取利率變動的差額,那你應該去用債券ETF,不要用債券。

因為債券的交易費用很昂貴,有些報價比較誇張的,每次交易大概一兩年的利息就沒了,手續費沒寫出來,只是因為都含在你的債券買價裡面了。

尤其像公司債券是流動性差的商品類型,大多數人只是小額交易,並不像機構法人大額交易流動性較好,有些特殊時機點甚至公司債會完全失去流動性。

你想賣掉,除了要被銀行再收一次手續費(內含在報價),在流動性差的時候,甚至只能以短期極差的價格賣出。

既然你要買債券這種屬性的商品,那一開始就要先假定好你會持有到期。

如果還沒想清楚,那就先去看研究債券ETF。

對決大多數人來說,投資債券,並不適合賺價差交易。 – 市場先生

重點5. 利率風險

但我的答案是:不知道。

多看看歷史你會發現,沒有什麼是最高、最低,

人們往往都是事後才能確認高低點。

當然,高通膨不可能永遠維持下去,但何時下去,其實很難說。

意思是,如果投資人期待的是利率下降,依然要做好承擔風險的準備,

降息只是一種可能,但有沒有可能突然又大幅升息,等很久之後才降息?也不是完全沒有可能。

不要總想著未來一定會怎樣,思考看看自己能否承受得住最壞的情況,才是決策的重點。

不要預測未來,而是要知道自已能承擔多大的風險。- 市場先生

投資前的好習慣:

先想想,如果錯了怎麼辦?如果錯了傷害有多大?

前陣子我相當困惑,為什麼許多人都認為升息趨緩、之後很快會開始降息,

不是沒有可能,但有這麼絕對嗎?

如果錯了呢?

至少對我來說,不知道才是答案,

無論人們腦補多少原因理由,升到何時、何時開始降,本來就都是極難確定的。

針對降息去布局操作,也許長期仍有機會獲利,畢竟利率總有一天要下去,這個判斷其實也沒什麼問題,

問題在於,並不是每個認為長期會降息的人,都有做好短期內利率快速上升的準備。

甚至看法跟眾人一樣時,做對了利潤有限,做錯了反而傷害更加擴大。

投資時養成好習慣,

先想想:如果錯了怎麼辦?如果錯了傷害有多大?

至少在市場裡面,就不會一天到晚都在遇到各種意外。

這篇就先說到這囉。

市場先生 2023.02

原文發表於市場先生的FB社團

提供以下債券的延伸閱讀:

1. 債券新手入門教學懶人包

4. 什麼是債券型ETF?

5. 認識5檔美國公債ETF

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言