圖解教學》如何直接購買美國公債?以第一證券(Firstrade)為例

最後更新:2024-01-30

在台灣,直接投資政府公債因為門檻較高(每單位高達新台幣100萬元)、販售通路受限,因此台灣政府公債並非一般民眾常見的投資標的,利率也沒有特別高。

但在美國,美國政府公債規模龐大,被視為是全世界最安全的投資工具之一,也是投資人進行長期投資跟資產配置時很重要的工具之一。

之前市場先生有分享過,如何透過ETF投資美國公債,可閱讀:如何用ETF投資美國公債?

除了用ETF一次買進一籃子債券以外,如果是資金充足的人,也可以直接購買債券。

在美國只要透過美股券商,就可以直接購買各種年期的美國政府公債,而且門檻低(一般只要2,000~3,000美金即可購買),這篇文章市場先生介紹如何直接購買美國政府公債,以下會以美股券商Firstrade(第一證券)為例。

要買債券,必須先有一個美股券商的戶頭,如果還不熟悉美股券商,可先閱讀:

當然,如果你想買其他的債券,例如高收益債、投資等級公司債、市政債等等,也是類似的流程和規則。

但由於其他債券風險都相對公債高,需要分散投資否則有債券違約風險,因此市場先生並不建議大家用同樣流程直接買債券,應該先從該類型債券ETF起步會更安全。

貼心提醒:本文僅為個人經驗分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

本文市場先生會告訴你:

為什麼要直接購買美國公債?有什麼好處?

一般人購買美國公債最方便的是透過債券ETF,不僅投資門檻低,且可以一次買入一籃子的債券,這也是市場先生個人比較建議的方式,因為流程簡單很多。

然而,既然有債券ETF,那直接購買美國公債有什麼好處呢?以下介紹。

1. 稅率不同,可以略為節省一點稅費

如果是直接持有美國公債,利息(interest)是不需要繳稅的,但若是購買債券ETF,那麼派發的利息會被美國政府視為股利(dividend),必須按股息的稅率被預扣稅。

ETF的基金管理費部分,直接買債券也比較省一點,但由於現在ETF的管理費都很低,所以差異不大。

2. 穩定領利息

買債券ETF和直接自己買債券,雖然意義類似,也是同樣都在買債券,但在心理層面上意義不大一樣。

買債券的人往往只關注利息,不大關心帳面價值變化,所以能安穩長期投資,而買債券ETF的人則比較容易關心帳面價值的高低,導致許多人遇到下跌或者覺得賺太慢,往往就無法長期進行下去。

心態往往也是影響我們長期投資成果的重要因素。

市場先生補充:

除了債券之外,其他像是美股券商、貨幣市場基金也都是可考慮的管道,詳細可閱讀:

直接買公債要注意哪些事情?

根據投資目標,可分為兩類:

1. 單純想領債券利息

投資時要關注債券的 到期殖利率(YTM),這就是你最終的年化報酬率(是假定配息有再投資的情況)。

記得不要去看票面利率,那沒有意義,反而會誤導。

2. 想透過債券做資產配置

換句話說,想直接買債券,自行建立一組債券ETF組合。

這時最重要的,就是保持固定的存續期間,確保在資產配置時,債券部位的風險能保持一致,不會隨時間逐漸到期而下降。

這時可以投過 債券梯(Bond Ladder)的方式,建立一個存續期間穩定的債券投資組合。

如果資金有大於1萬美金以上(通常最好5萬美元以上會比較好操作),可考慮建立自己的債券梯。

延伸閱讀:什麼是債券梯?如何用債券梯控制利率風險?

買美債相關的名詞解釋

在進入購買程序前,必須先了解一下購買過程會出現的名詞,整理如下:

| 名詞 | 解釋 |

|---|---|

| Qty | Quantity的縮寫,代表此檔債券發行的數量 |

| Min | Minimum的縮寫,代表此檔債券購買最小交易單位 |

| Issue | 發行者 |

| Coupon | 票面利率,然而債券的報酬率是看購買時的YTM而非Coupon |

| Maturity | 到期日 |

| Price | 目前價格 |

| YTM | Yield to Maturity的縮寫,代表持有至到期日的殖利率 |

| CUSIP | 證券識別碼,可以想像成每檔債券獨一無二的代碼 |

| First Coupon | 第一次配息日 |

| Dated Date | 新發行債券開始計算利息的日期 |

| Pay Frequency | 配息頻率,Semi-annually代表半年配息一次 |

| Payment Month | 配息月份 |

| Call Schedule | 贖回時間表,Non-callable代表不可提前贖回 |

| Order Qty | 購買單位數 |

| Increment | 每次可增加的購買單位數 |

| Settlement Date | 債券發行日 |

| Current Yield | 當期收益率,用配息金額/購入的價格 |

| Principal | 本金 |

| Accrual Interest | 應計利息,因交易日通常不會是配息日,因此交易當下買方需要支付賣方自上次配息日至交易日的應計利息 |

| Misc Fee | Miscellaneous Fee的簡稱,代表雜費 |

| Total Dollars | 總金額 |

如何直接購買美國公債?

在美國債券方面,第一證券(Firstrade)提供了相當完整的選擇,包含美國公債、政府機構債、市政債、公司債等都有,且有短、中、長各種年期的選擇,本文也會以它為例來分享操作示範教學。

其他各家券商下單操作通常也是大同小異,以下就以Firstrade來示範如何購買美國公債。(本文僅作教學用,不包含任何投資建議)

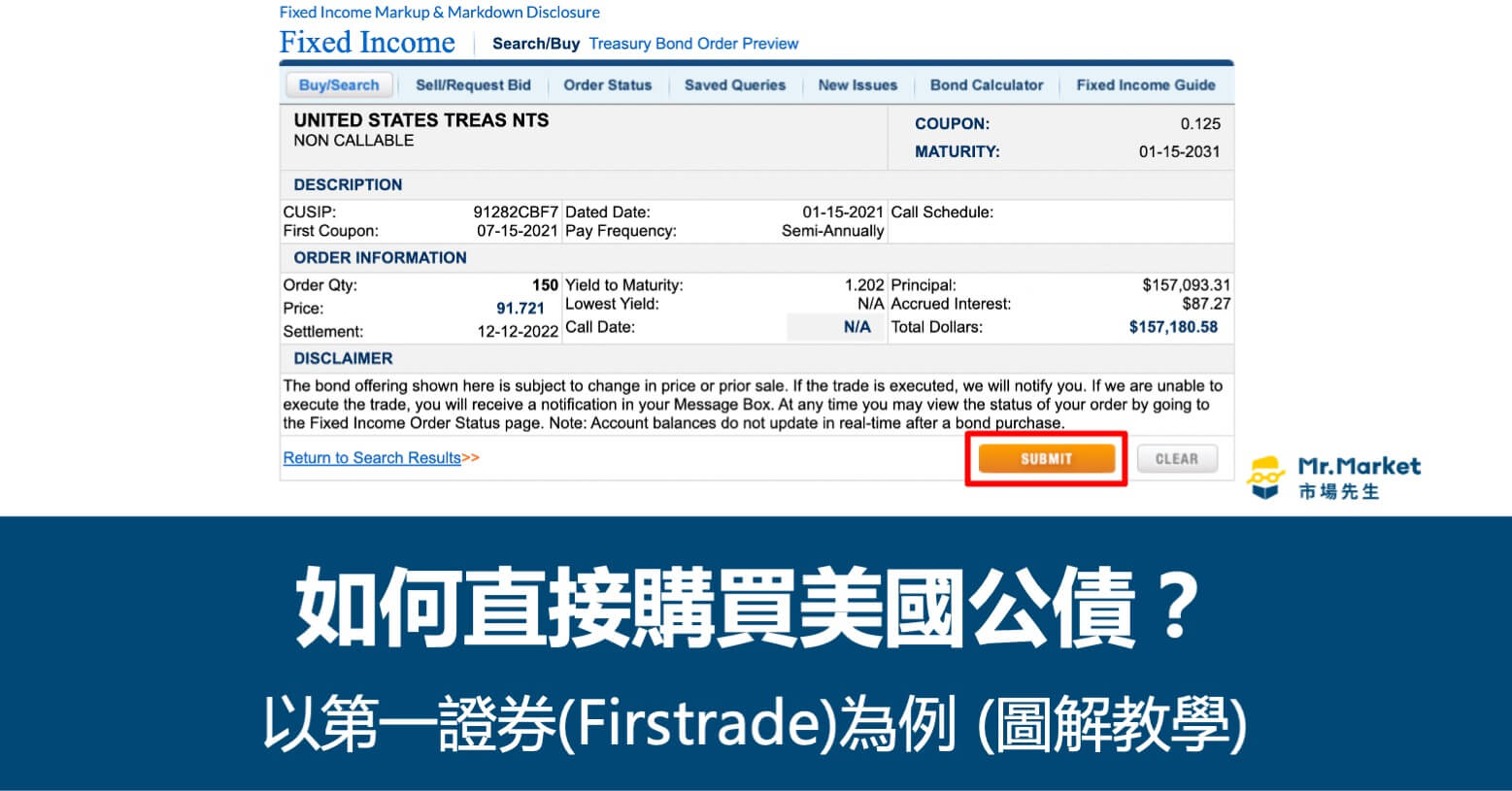

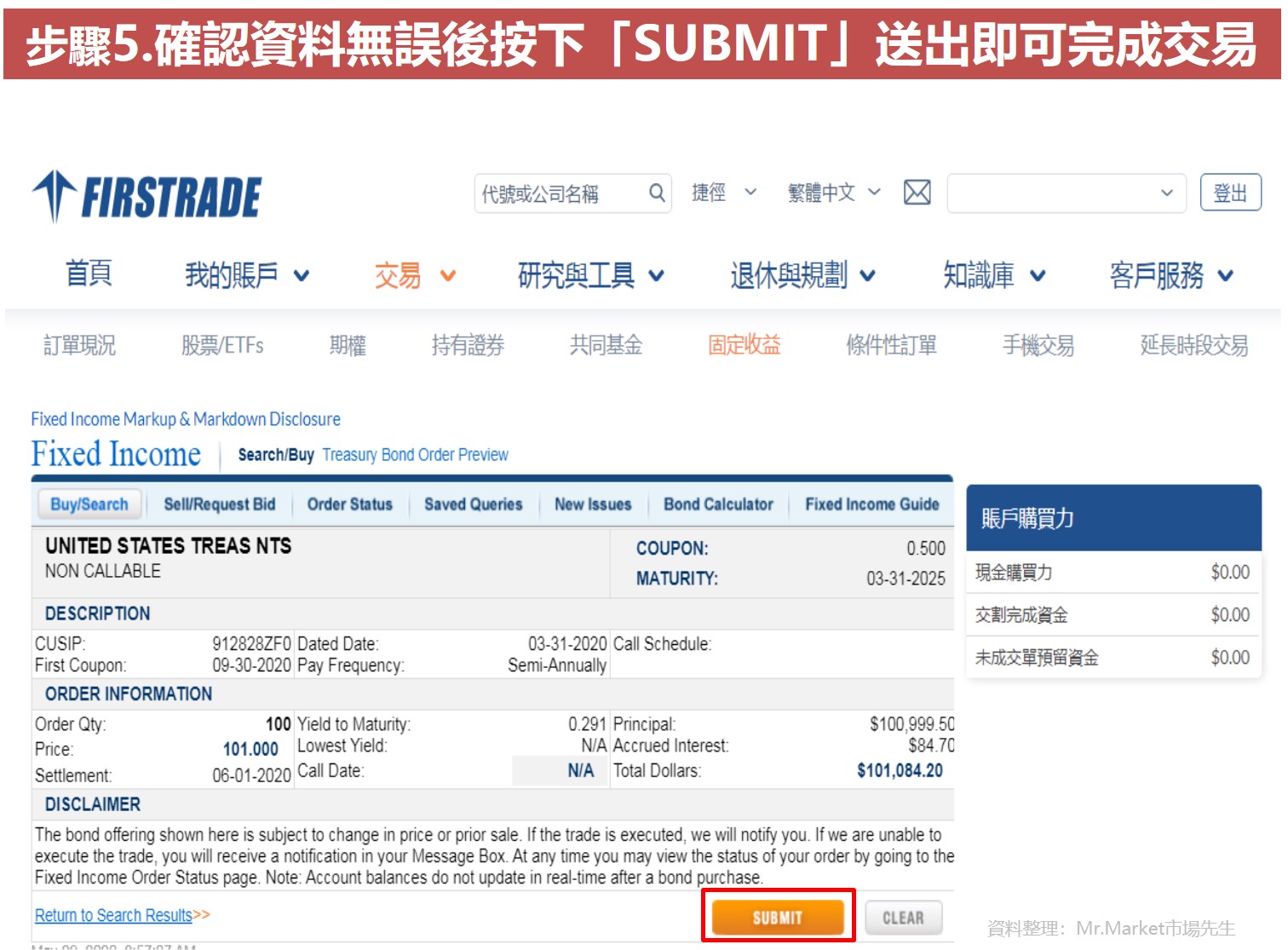

5步驟圖解購買美國公債(以Firstrade為例)

首先登入Firstrade,輸入帳號密碼後,照著以下5個圖解步驟就能開始購買美國公債。

除了第一證券(Firstrade)外,其他美國券商如嘉信、TD Ameritrade、IB盈透(Interactive Brokers),也都有提供多樣化的美國債券,且各家報價不盡相同,如果手上同時有多家券商帳戶,購買前不妨比價後再下單。

小提醒:債券殖利率、利率的關係

1. 一般來說,債券到期日越長,到期殖利率(YTM)越高,但對利率的敏感度也會較高。

2. 同樣的到期日,購入的單位數越高,到期殖利率(YTM)越高

直接購買美國公債 重點結論

1. 直接購買美國公債具有節稅的功能,如果擁有相當的債券知識且投入部位較大,可考慮直接購買。

2. 如果對債券沒這麼深入了解,對一般人來說,債券ETF還是較方便的選擇。

可閱讀:債券ETF入門教學

3. 除了買債券之外,其他像是美股券商、貨幣市場基金也都是可考慮的管道。

可閱讀:美股券商IB:如何拿到活存利息

firstrade常見問題Q&A教學

更多債券相關的資訊分享:

2. 認識5檔美國公債ETF

專欄作者:牟均俞 主編:市場先生

加入市場先生FB社團,充實更多理財好知識 50歲之前想退休一定要懂理財, 最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程, 線上課程》美股ETF創造穩定現金流線上課程連結

解決投資的煩惱!

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

感謝市場先生,拜讀您的文章受益良多,請問如果我有30萬台幣要在firstrade直接購買美國10年期政府公債,如何得知手續費?感謝您的回應。

Firstrade是次級市場,所以並不是直接跟美國政府買,而是跟另一個交易對象買。

美國公債手續費已經加在ask-bid的價格上了,不會另外收手續費。至於加多少,就要去看買價和市場殖利率的差異,去換算中間的價差比率。(簡單來說,就是YTM會少一點點點,少的那部分就是被加上去的費用)

這筆費用的詞是Net Yield Basis,意思是加上去的點差。具體是幾%我沒算過,之後有空我再查查看。

你好,

有下單買債卷,但被第一證卷退回說是國際帳戶,不能購買,不知道是哪裡有錯嗎?謝謝

Your CD/bond order for CUSIP# xx03812DAL7in your account xxx-xxxx has been canceled due to municipals are not accepted for international accounts. Thank you for your cooperation.

看起來意思是非美國的國際帳戶目前不能買市政債,我要研究一下。建議您也可以再跟客服問一下。

你好:我想問吓買美國債劵收到利息雖吾雖要交利息税架?同埋我有firstrade户口但買債券手機係吾係買吾到要用電腦網頁先買到債券。

1. 用電腦沒錯,手機的我沒試過。

2. 公債是沒有美國的利息稅的,但你所在的國家可能會有海外所得稅。

你好, 想請教 price: 101, order Qty 100 為什麼Principal 是 $101000 , 以不是10100 呢? Thanks!

101是報價,但一單位基本上face value就是1000 USD,101元是這個face value 1000 USD的債券的報價。不代表你只要花101元。

謝謝市場先生的文章,受益匪淺!請問如何直接向跟美國政府購買美國政府債券?

美國人可以直接上他們財政部的網站TreasuryDirect去買,

外國人就在次級市場上買吧。

你好,請教市場先生,如果用Firstrade直接購入美債,持有未到期想賣出也可以嗎?謝謝

可以,上面我記得有掛賣的選項。

可是在購買時,在交易介面上已經寫上不可贖回。

究竟可不可以在到期日之前,賣出呢?感謝

賣出是次級市場,意思是賣給另外一個投資人,

贖回是原債券發行公司把債券贖回去。

兩個意思不一樣,

所以即使不可贖回,依然可以在到期之前賣出。

請問有掛賣的教學嗎 找了好久都沒看到 謝

之後等有空再來寫囉

也想知道如何賣,謝謝市場先生

你好, 依畫面作業時,price這欄位, 若是低於100, 是否就代表是有折價? 在那個介面,可以看得到, 這支債券的整個資料呢? (票面利率, 到期支付價格..),

在步驟四的畫面的右下方. 有個應計利息.. 這是我們要支付, 還是可以獲得的呢??

謝謝你的解惑.

1. 對的有折價。但不是太重要,債券的報價是看YTD,票面利率3%或1.5%的債券,如果YTD一樣就是報酬一樣,但當下報價會不同。重點是看YTD,不是price。

2. Accrual Interest應計利息,意思是你買債券時,不屬於你的利息。因為利息不是每天配,例如半年配息一次,假設180天現在經過50天,原持有人還有130天才領到配息,但這時賣出債券原持有人就領不到了,但實際上那50天的利息應該仍屬於原持有人賣家,所以買家要在買價補償這50天的利息,就是Accrual Interest應計利息。

可以請求Mr.Market市場先生再寫一篇賣出的步驟嗎?它的債券操作的頁面對亞洲人有點不友善

好,有收到幾個網友詢問,之後有空找時間來寫一下。

感謝「Mr.Market市場先生」大大的幫忙

您好,請問購買美國公債T-bill,如果是持有到到期日,到期日是拿回100(面額?)?到期日當日會自動結算轉入帳戶?

對的,債券到期是拿回面額喔。不確定你用什麼方式買,但應該都是自動入賬。

請問為什麼price = 101 order qty = 100 principal 會等於100,999.5? 不是10,100嗎?

price是101,意思是每單位1010元,100單位就是101000。

差0.5我猜是小數點位數原本在price裡面被四捨五入,或者是手續費。

感謝市場先生的教學,想請問,因為瀏覽了Firstrade裡的債劵以後發現Principal 似乎都是標價Price的10倍,那麼這是不是表示債劵每年的配息也是它標榜Coupon的10倍呢? 比如說,假設看到某支債劵Price=100,Coupon = 3,這是否表示每單位每年能收到的利息是Coupon*10 = 30元? 因為一單位實際上的購買價格不是100元,而是Principal = Price*10=1000元,所以如果利息還是只有3元的話那coupon rate就不會是它標榜的3%而是只有0.3%了?

1. 面額是1000沒錯,100只是報價使用的單位,要自己換算*10。

2. 債券一律看YTM到期殖利率,不要看票面利率,因為同一個債券,你會看到票面利率很高和很低的,但無論哪一種,最後換算下來YTM應該是一樣的,這會反映回到報價上。總之看YTM就好。

可看這篇:到期殖利率vs票面利率

市場先生您好

請問您在文中提到債券梯是個不錯的選擇(但不建議新手使用)

為何不建議新手使用呢

另外照您文中的案例(如果一位投資人有5萬美金想做債券投資,他想投資於一個短期到期的債券(例如約3年)),買進當天會同時買進1,2,3,4,5年到期的5檔公債嗎

謝謝

因為操作比較複雜,要同時配置多檔債券,且定期更新維護。對老手可能影響不大,但對新手,會有操作複雜度、資金不足等問題。

市場先生您好

請問在Firstrade買美國公債會有流動性風險嗎?

ex:單位太小賣不掉,謝謝

沒測試過,但美國公債我覺得不會。公司債才有這種疑慮。

沒有賣不掉的標的,只有賣不掉的價格。

1. 三個月期美債顯示YIELD TO MATURITY是2.158 是年利率還是三個月就會給我的利率,意思是我持有到到期,殖利率是2.15%?還是2.15還要除以四?

2.所購買的三個月美債於12/29到期,今天12/30顯示債券賣出股數16000股@$100.00,實際入帳金額為16000美元,請問「債券的配息」是之後會再獨立顯示嗎?還是購買時的價格就把利息算進去,不會再另外顯示配息收入的明細? 謝謝🙏

2.158是年化去算,所以實際的利息除以四沒錯。

券商軟體會有獨立顯示的明細,除非你買的是零息債券,那就是反應在到期的本金上。

市場先生您好:

(從 2018 年 5 月 14 日開始,所有經紀自營商都必須披露交易的加價和減價)

請問交易的加減價,是以反應在價格裡 還是另外收取的費用呢

謝謝您熱心的分享

1. 可以說一下你的法規來源嗎? 是美國的法規還是台灣的法規?

2. 過往這些加減價格,透過中介機構買賣,都是被反應在價格裡面的。

請問用此步驟在firstrade買的是美債 or 美債ETF?

謝謝回答

這篇是在講美債,不是美債ETF喔,

如果要買美債ETF,用一般股票下單的方式就可以買囉,如果不懂可以看這篇:Firstrade下單教學

市場先生你好

想請教你

我在ft試圖購買美國公債

但同一批債券 購買的單位不同ex10單位或100單位

單價都會有跳動

甚至表面容許只申購一單位的債券 若真的只買一單位的話

原本折價出售95元的商品甚至會變溢價102元之類

而另外我發現他們總列表上顯示的殖利率都是100單位下的殖利率

除非最低申購單位高於100 例如最低1000單位的 才以1000單位的殖利率顯示

我了解會有微價差spread讓券商賺 可是既然0手續費

為何不同購買數量會影響殖利率 甚至直接影響顯示單價?

另外想詢問 例如債券價格100元左右 為何一單位會是1000元左右?

也就是實際上所謂一單位比我所以為的一單位好像多了10倍

感謝先生解惑

債券的報價,基本上就是看殖利率。最低要求量大的的確可能有較好的殖利率,反之小單位的要注意。

100是100%的意思,不是總金額100美元,而債券買賣面額是1000美元。

這個部份教學文章好像沒提到,好多人誤會了,我也是怎麼算都差10倍,才來這裡爬文的,總算找到答案了,謝謝

稍微進一步瞭解了一下

好像票面價格單位就是100 申購單位就是1000

兩個雖然應該可以相通的概念 但反正就是規定剛好差10倍

大概可以想成 一張就是10股吧 然後實際金額再看當時利率與票面利率的差異呈現出折溢價的結果

另外ft本身好像在這次級市場中 賣家針對數量本來就可以做價格歧視

但之前做功課都沒看到有這樣 而且價格相對數量的函數不知有沒有公開?

否則可能要自己帶數量進去多重試驗自己導出方程式?

不知每件產品的數量價差是否一致?還是隨賣家訂定?

不知買股票或etf也有這樣的現象嗎?

不知其他券商也有這樣嗎?

感謝市場先生

其他券商像IB和嘉信也都可以買賣債券,機制差不多,同樣也都有不同數量對應不同報價,因為這是OTC市場的報價特性。細節我之後在整理文章比較。

市場先生您好

想詢問您,他算的YTM是還沒付應計利息的價格算的

所以我是不是要自己把價格加上應計利息

新的總支出價格自己再算一次YTM

因為我發現有些應計利息不到100元 有的900元

但居然未計入的YTM價格差不多…

應計利息,就是看買的時間點,到下次配息中間的時間差,做利息的補償。

比方說月底配息,月初買跟月底最後一天買,需要補償的利息都不同。

但我認為這其實不影響YTM。

至於應計利息金額,你要再看看債券總本金或單位總數是多少,因為應計利息,影響最多就是一期的利息金額而已。

以現在利率4.4左右而言

半年配息而言

可以影響到2.2%

以10年期債券來說

攤平每年會分擔到0.22%

也就是說殖利率4.3%瞬間可以降到殖利率4.08%

這樣對嗎?

感謝您

拍謝

因為不知道自己的想法正不正確

還是蠻期待您的回覆

感謝你

市場先生您好 抱歉想請教應計利息

以現在利率4.4左右而言

半年配息而言

可以影響到2.2%

以10年期債券來說

攤平每年會分擔到0.22%

也就是說殖利率4.3%瞬間可以降到殖利率4.08%

這樣對嗎?

感謝您

不对 YTM是插值贴现计算出来的 不是简单加减

您好:

請問我用另外的charles schwab international 帳戶購買公債與公司債,看 statements 時 看到interests 屬於taxable,我是不是應該重新補上 W8-BEN form? 這些債券利息應該不被扣稅吧? 感謝您的回答。

公債我記得不用,公司債就不確定。

W8-BEN form是定期要更新喔。(通常是3年,看各家規定)

您好!

我想从firstrade上买T-BILL,有个疑问,为什么只有到期日, 没有发行日?也没像其他券商有AUCTION DATE?哪这个是怎么买的? 比如买六个月期的,可以到期任意时间都可以买吗?

非常感谢!

有寫,在點進去看Dated Date欄位,或者去查CUSIP。

不管何時發行,距離到期時間才是重點,因為那才是買家剩下可以領息的時間,也影響報酬率YTM計算。

想請問市場先生,不可贖回指的是,不能賣掉的意思嗎?

如果是指不能賣掉手上持有的債劵,那麼未來基準利率下降,公債價格上漲的資本利得,就無法實現了對吧?

還是說在到期日之前,其實是可以賣出債劵呢(可是我看交易介面上是寫不可贖回)?

感謝您的回答。

“不可贖回”並不是”不能賣掉”。

贖回是發行債券者買回去,賣出是賣給另一個投資人,兩個不衝突。

感謝市場先生解說

另外想向市場先生請益,有聽聞透過IB盈透證劵買美國國債的價格及YTM,會優於FT第一證劵很多,這個說法正確嗎?

請問,資金台幣3000萬以上,預計投資十年,十年內配息會續凹下去,買美債,建議短中長期如何配置,建議用第一還是IB,謝謝

1. 資金大,建議用IB。可參考: IB怎麼買美國公債?

2. 如果很確定是10年後要停止投資,那就都買10年,拿到配息就再投資到當下剩餘年限的債券。

如果是長期持有,10年後還會繼續持有、持續再投資,那可以考慮中期或中短期債券ETF。

除非很想鎖住當下高利率,才用長期債券ETF或長期債券。

請問舉的例子,本金100,999.50 怎樣算出來的。 每單位 101,購買100個單位, 相乘 也才10,100

您好

當債券報價為100,其實代表債券面值1000美元的100%

詳細的說明,可以參考債券面值百分比報價法介紹

版主您好,我已經透過firstrade下單直接購買美債

但是後來我忘了這張美債的到期日

想要查詢卻一直找不到相關功能

可以請問要在哪邊瀏覽嗎?

如果您在Firstrade平台有操作上的細節問題,可以直接致電給Firstrade唷

Firstrade是有提供中文客服的

可以參考firstrade中文客服

您好,想請問我在FT買了美國公債,想請問到期日屆期面額會自動入帳嗎?還是需要做什麼步驟呢?

自動入帳喔

您好 新年快樂 請問我申請帳號後

選擇固定收益後

[固定收益](https://imgur.com/a/TCTjK3W)

不管找任何的美債都是空的

[沒有結果](https://imgur.com/XmvR1HG)

想請問有什麼可能的原因嗎 還是他未開盤找不到呢

提供2個我之前遇過的經驗供參考,可以試試看。

可能性1. 網路連線問題。我自己經驗是每次打開要等一下(5~10秒)才會出現。不過以前也有遇過,打開是白的,等一下或重開就有了。

可能性2. 你之前在篩選器裡面有設了某些條件,沒取消掉。點選到條件設定的地方,確認是不是之前有設到一些篩選條件,把它取消掉即可。

剩下也許就是開盤收盤問題,或瀏覽器問題。可以再測試看看囉。