《投機與投資的藝術》讀書筆記:最成功的投機方式-把投資當成是經營自已的公司

最後更新:2024-02-21

《投機與投資的藝術》的作者是菲利浦.凱瑞特 (Philip Carret,1896 -1998),他在1928年創辦 The Pioneer Fund 共同基金,後來發展成為「富達投資信託基金」(Fidelity Investment Trust,與現在的富達投資無關),並執掌該基金長達55年,

巴菲特稱他為:「我所認識的人當中的最佳長期投資紀錄保持者」。

凱瑞特在書中重新定義「投機」,多數人對投機或多或少抱持負面觀感,在一般人眼中所看到的投機客,都是虧損大於獲利,注定要失敗。

然而凱瑞特告訴我們,投機就跟做生意一樣,就像汽車製造商經營汽車廠,做生意本來就會有投機性風險,目的並不是用汽車來投機,他認定的投機是:運用良好的判斷力,盡可能降低風險。如果用買賣證券來說,投機就是買進證券或商品,並預期從價格波動獲利。

這本書談的就是一種投機的理直氣壯,凱瑞特認為所有投資人都會投機,而最成功的投機方式,就是把自己當老闆來管理資金,也就是把投資這件事當一家公司來經營,需檢視投資公司的報表,了解它的內在價值,當發現公司出現不合理或有問題的狀況時,身為老闆的你就必須開除員工 (賣掉持股)。

以下整理出本書的重點筆記:

- 投機只是表象,「判斷內在價值」才是本質

- 領多少股利、殖利率、本益比多少都不是考量重點

- 運氣的成分越少越好,透過分散投資防禦危機

- 每半年檢視持股,更客觀看待投資組合

- 持股需順應市場循環週期並保有彈性

- 可轉換債券是穩賺不賠的投機

投機只是表象,「判斷內在價值」才是本質

看完這本書第一個感想是,投機只是表象,「判斷內在價值」才是本質。

這或許也解釋為什麼書名是《投機與投資的藝術》,可以把它想成,每個投資人都一開始進場都是投機,在投資過程中,漸漸從投機這一端光譜,朝投資那一端邁進。

凱瑞特建議可以把一半資金,放在能產生固定收益的證券上,有些人可能認為,這類證券虧損風險較小,但獲利也較少,實際操作確實如此,但凱瑞特認為做投機操作不可太貪心,這是每位投機者都該保有的智慧。

波動劇烈的股票雖然能帶來高收益,但容易讓人晚上睡不好覺,而固定收益股,能夠帶來安心感,

也進一步呼應本書的核心重點,理解內在價值,追求價值增長才更有意義,這邊引用凱瑞特的話:「賺取收益不是主要目的,而是相中證券隱含的價值。」如果是公司體質良好、資本結構健全,那即便遇到股價大幅波動,也不會受到太嚴重影響,

以賓州鐵路(Pennsylvania Railroad)為例,1929年流通在外股本達5.75億美元,長期債券5.5億美元,在股本如此大的情況下,讓要每股盈餘發生明顯變化,就必須提高投資的每一塊錢。

隨後美國爆發戰爭,加上聯邦政府控制鐵路,鐵路產業遭受巨大衝擊,股價因為投資人拋售,跌到32美元,但賓州的資本結構健全,股票屬於投資等級,1929年就漲到110美元。

投資人因恐慌而拋售,相反的,投機客因為了解公司的內在價值而獲利,這是投資人和投機客之間的認知差距,帶來截然不同的結果。

領多少股利、殖利率、本益比多少都不是考量重點

凱瑞特在書中分享許多案例,

這些案例有一個共通結論:

領多少股利、殖利率都不是投資考量重點,以報酬來看,低殖利率股勝過高殖利率股,不配息股勝過配息股。

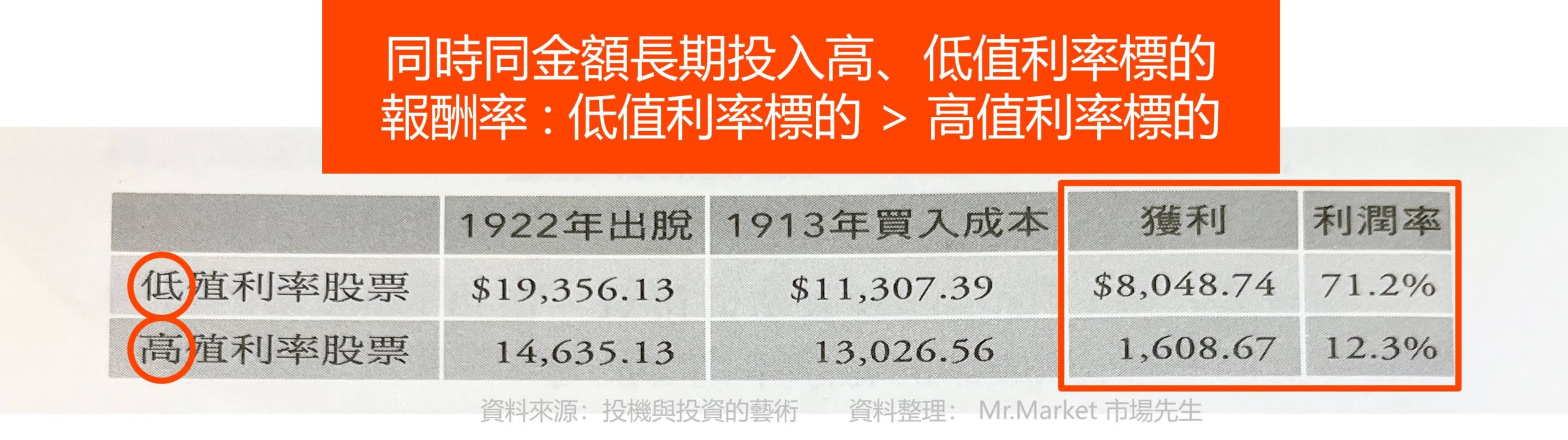

凱瑞特從《穆迪手冊》(Moody’s Manual)挑出股票後,假設在1913年分別買進「低殖利率股」和「高殖利率股」且各投入1,000美元,並在1922年賣出,結果如下表:

股票殖利率低,代表公司保留一部分盈餘當作公積;而不配股利的公司,則把錢拿去做更有效的運用,透過複利擴大價值。

不過一再強調,重要的是「相中證券隱含的價值」,不管殖利率高低、能領到多少股利,都不是投資要考量的重點。

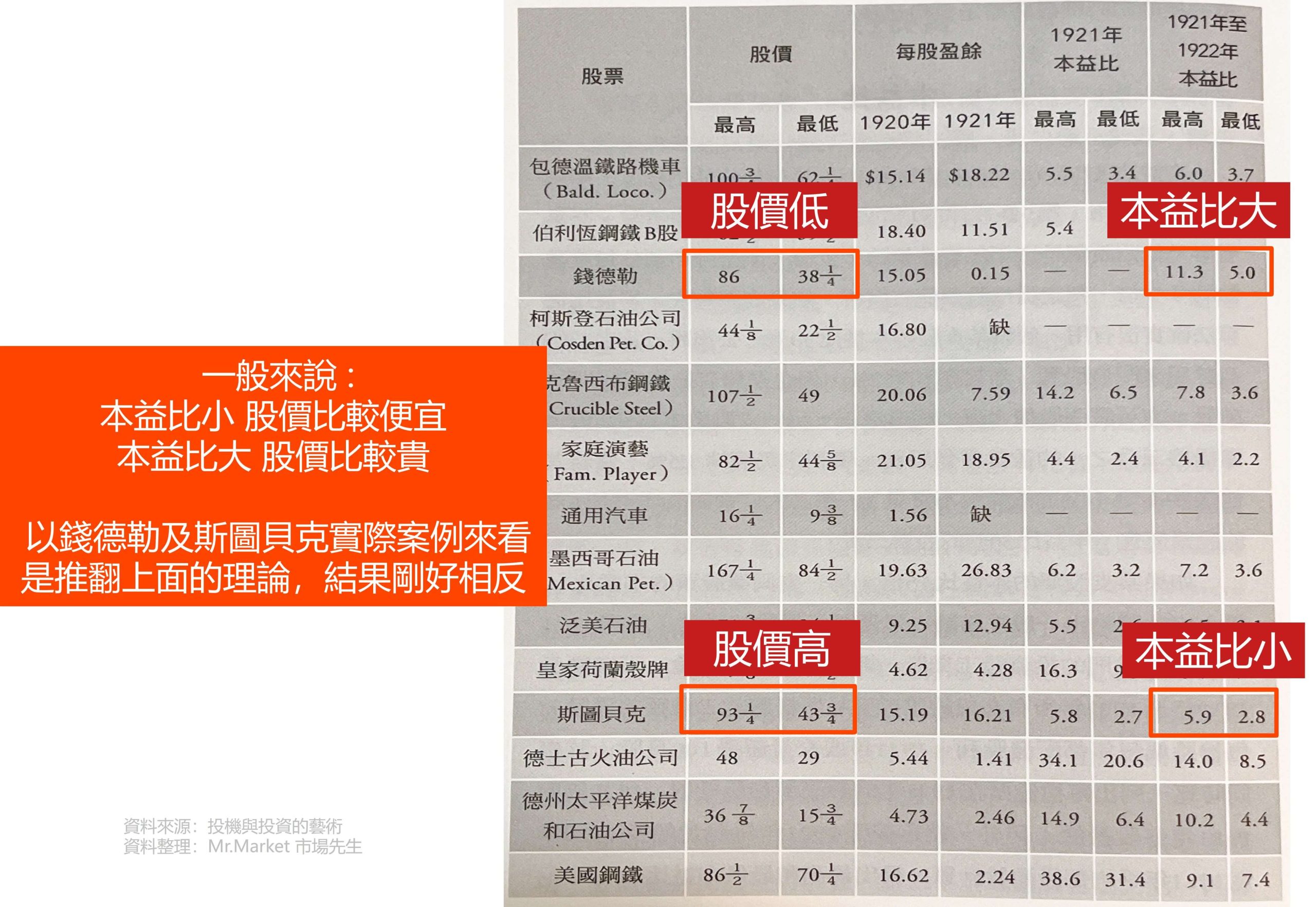

此外,許多人會把本益比當作估價指標,來判斷股票是否便宜,但從本益比判斷股價,往往容易得出錯誤的結論,

凱瑞特以1919年-1923年紐約證交所的工業類股為例,比較汽車製造商斯圖貝克(Studebaker)與錢德勒(Chandler)的股價,從本益比來看,斯圖貝克的股價比錢德勒便宜,但隨後五年,斯圖貝克股價漲到1921年最高價的2倍以上,而同時間,錢德勒股價只比1921年最低價高出一點。

類似的案例很多,從書中各種數據和案例可發現,本益比對估值的意義不大。

運氣的成分越少越好,透過分散投資防禦危機

在許多人眼中,投機跟賭博沒什麼不同,

也容易得出錯誤結論:賺很多代表運氣好?

在投資上,運氣或多或少有一定的影響,不過運氣好壞不是我們可以決定的,運氣是不可控因素,更好的方法,是透過分散投資來減少危機所帶來的衝擊。

凱瑞特建議:持有的證券最好涵蓋5種不同產業,檔數不要低於10家。

分散投資有三大好處:

- 降低運氣的成分

- 預留偶爾犯錯的空間

- 淡化未知因素

長期投資過程中,人難免會犯錯,如果重押某一檔股票,如果遇到空頭很可能血本無歸,但如果把資金分散到10種不同股票,那就算有25%的犯錯機率,也不至於產生太嚴重的損失。

每半年檢視持股,更客觀看待投資組合

凱瑞特建議:至少每半年一次,全面重新評估持有的證券。「定期檢視持股」是理財書很常見的觀點,本書延伸出另一個重要思考,

定期檢視持股能讓我們用超然的角度去看待投資組合,以更客觀的角度去面對持股。

最簡單的方式,是買賣前先問問自己:

如果我有9,000美元可以買股,那是否該捨棄其他數千檔股票,非買這一檔不可?

如果答案是否定的,那就應該賣出持股,

這跟買進成本沒有關係,不管你當初花30美元或150美元買進,都不重要。

持股需順應市場循環週期並保有彈性

股市有波動循環的特性,因此也出現不同門派,有人主張應該長波段操作,在空頭觸底時買進;另一派則認為應該長抱持股,等到空頭再考慮脫手,那到底該怎麼做?

最理想的情況應是:在兩個極端中尋求折衷,保有彈性。

雖然凱瑞特不斷在書中強調,要鎖定有增長潛力的股票,但他也提出,我們也不應忽略市場趨勢轉向的訊號,如果多頭市場已持續好一段時間,貨幣寬鬆情況開始轉向時,就要檢視持股考慮是否賣股,賣股時也不用考慮買進成本,即時停損才能避免更大的虧損。

可轉換債券是穩賺不賠的投機

凱瑞特直接在書中挑明:可轉換債券是穩賺不賠的投機。

原因有兩個:

1.可以領取固定收益,且安全性介於良好和普通股之間。

2.發生虧損風險低:可轉換債券的風險,小於那些沒有轉換權的債券,而在可轉換債券當中,「附認股權證債券」又比可轉換債券更有優勢。

因為附認股權證債券,可以讓持有人在特定時間、特定價格內,購買一定數量的股票。

舉例來說,假設某公司股價15美元,附有轉換權的債權,轉換面值是1000美元,只能換到不到50股普通股;但一張1000美元附有轉換權的債券,可以用20美元購買10股普通股,相較之下更具吸引力。

但投資人也要注意,投資的主要標的還是債券,附帶權利只是次要考量,最重要的是,不要因為債券名稱有「可轉換債券」就盲目買進,

買進前仍要先評估債券的安全性,並比較有權利和沒有附帶權利債券兩者的價格,衡量是否有獲利的機會,

避免為了附帶的權利,支付過高的價格,只有當債券轉換成股票的價格,遠高於轉換價格,才算是聰明投機。

市場先生觀點:實際上任何金融工具都有風險,只是風險屬性不同。

作者所謂穩賺不賠,指的是債券不違約的情況下可轉債至少有保底收益,但這並不代表一定不會違約,需要謹慎評估發行者。

領到利息保本穩賺不賠,並不代表比較好,而是看情況,因為可能損失機會成本。

就像錢放銀行定存也是穩賺不賠保本,但我們是否能說把錢全部放銀行是好的投資決策?其實是不行的。

當然,在作者所在的時代,可轉債這類工具的確已經是相當有助於控制風險的積極投資工具。

《投機與投資的藝術》除了產業股分析,也對損益表、資產負債表提出詳細解釋,如果想了解在多空頭市場應如何投資,這本書推薦給你。

《投機與投資的藝術》博客來連結

下一本…

另一本書書中也有分享到類似的觀念「當一個企業家來思考,而不是一個投資人」

可閱讀:《好股票、壞股票》讀書筆記:學著用「市值思考」,當一個企業家而不是投資人

市場先生日前有整理一系列投資理財書單,你可以接著閱讀:

- 《慢慢變富》讀書筆記:「耐心」是你利用80%的難熬時光,等待20%的收穫時間

- 《理財盲點》讀書筆記:理財時拋開情緒盲點,重新看待金錢,避開讓你付出高昂代價的13個財務錯誤

- 《金錢遊戲》讀書筆記: 如果你不夠了解自己,市場會幫你用昂貴的代價做到

- 《致富的特權》讀書筆記: 大多數人能得益,少數人受傷害程度低,是當下最好的選擇

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

加入市場先生FB讀書會社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

一般留言