新興市場債券:當地計價和美元計價有何不同?投資有什麼風險?

根據國際清算銀行 (BIS) 的數據,目前新興市場債券的發行量已超過 35 兆美元,約占全球固定收益債券總額的四分之一。

新興市場債(英文: Emerging market bond,也簡稱EM bond),是由開發中國家所發行的「公債(國債)」或「公司債」,通常投資公債的比例較高,公司債則是一些國營大型企業。

新興市場債賺的主要是信用利差,信用利差白話的說,就是承擔了新興市場較高的違約風險,可以要求較高的報酬。

新興市場債券依發行幣別分為:「當地貨幣計價」及「強勢貨幣計價」(通常是指美元)。

這篇文章告訴大家為何新興市場國家會發行兩種不同計價幣別債券,以及如何評估投資的風險。

如果還不太清楚新興市場債券是什麼,可以先閱讀這篇文章:

什麼是新興市場債券?基金和ETF怎麼買?投資新興市場債券要注意些什麼?

本文市場先生會告訴你:

當地計價債券 vs. 美元計價債券 在投資上有哪些差異?

新興市場債券主要分成兩類:

- 當地貨幣計價債券 (英文: Local Currency Debt, bonds denominated in local currencies) :新興市場國家以當地貨幣發行的政府公債或公司債。

- 強勢貨幣計價債券 (英文: Hard Currency Debt, dollar-denominated bonds):新興市場國家以強勢貨幣 (通常為美元) 發行的政府公債或公司債。例如南非發行美元計價的債券。

當地貨幣計價債券,代表未來利息、本金,會由當地貨幣支付。

例如南非國家,發行南非幣計價的債券,那支付的利息、本金,都是以南非幣為基準。但當地貨幣一般並非投資人主要使用的計價貨幣,所以額外可能承擔匯率上的風險。

強勢貨幣計價債券(通常是美元計價),代表未來利息、本金,會由強勢貨幣支付。

美元計價債券,例如南非國家,發行美元計價的債券,支付利息、本金,都是美元為基準。由於承諾的利息和本金都是以美元支付,因此不需要擔心匯率影響,只需要在意違約風險。

一般人通常沒有機會直接買新興市場債券,大多是透過新興市場債券基金、新興市場債券ETF,才能投資到新興市場的債券標的。而這些基金或ETF會提到他們的策略,主要是投資美元計價的新興市場債,或是當地貨幣計價的債券。

投資新興市場賺什麼?

投資新興市場債券,主要收益來源包含:票面利息、債券價格上漲的資本利得(通常來自利率下降),以及貨幣升值的匯兌收益(取決於計價幣別),

一般來說,無論當地貨幣或美元計價的債券,報酬表現都跟新興市場的基本面有關,都需評估新興市場國家債信的基本面強弱。而發行幣別有所不同、匯率、貨幣政策及政局的穩定度都對報酬有很大的影響。

以下表格比較當地計價債券和美元計價債券的差異與優缺點:

| 比較項目 | 當地計價債券 | 美元計價債券 |

|---|---|---|

| 優點 | • 報酬率可能較高 • 發行量大 • 流通性相對高 • 波動相對小(相對本國貨幣) | • 匯率風險小,相對受大型機構歡迎 |

| 缺點 | • 信用風險高 • 匯率風險高 • 利率風險高 • 當地政經變化較大 | • 發行量小 • 報酬率可能較低 • 流通性相對低 • 波動相對大 • 違約風險近年有增加趨勢 |

| 影響 報酬關鍵 | • 當地貨幣升眨值 • 當地經濟成長狀況 • 美元強弱(美元指數) • 美聯儲利率調整 • 債券的存續期間 | • 當地政經局勢是否違約 • 美聯儲利率調整 • 債券的存續期間 |

資料整理:Mr.Market 市場先生

當地貨幣計價債券的優缺點

當地貨幣計價債券的表現,與當地國家的經濟局勢、央行貨幣政策、匯率都會影響債券價格,

此外,當地債的資金大多來自已開發國家,因此美元匯率走勢是影響當地貨幣計價債券報酬的關鍵因素,當美元走弱,代表新興市場當地貨幣升值,投資人可賺到匯差。

- 優點:較高的債息收益、發行量、流通性較大

由於新興市場的通膨壓力較高,收不回本金的風險相對較高,也增加預期收益的不確定性,通常會提供較高的債息或票息,作為當地貨幣通膨的補償,增加投資誘因,以確保風險較高的情況下仍可以對投資人有吸引力。

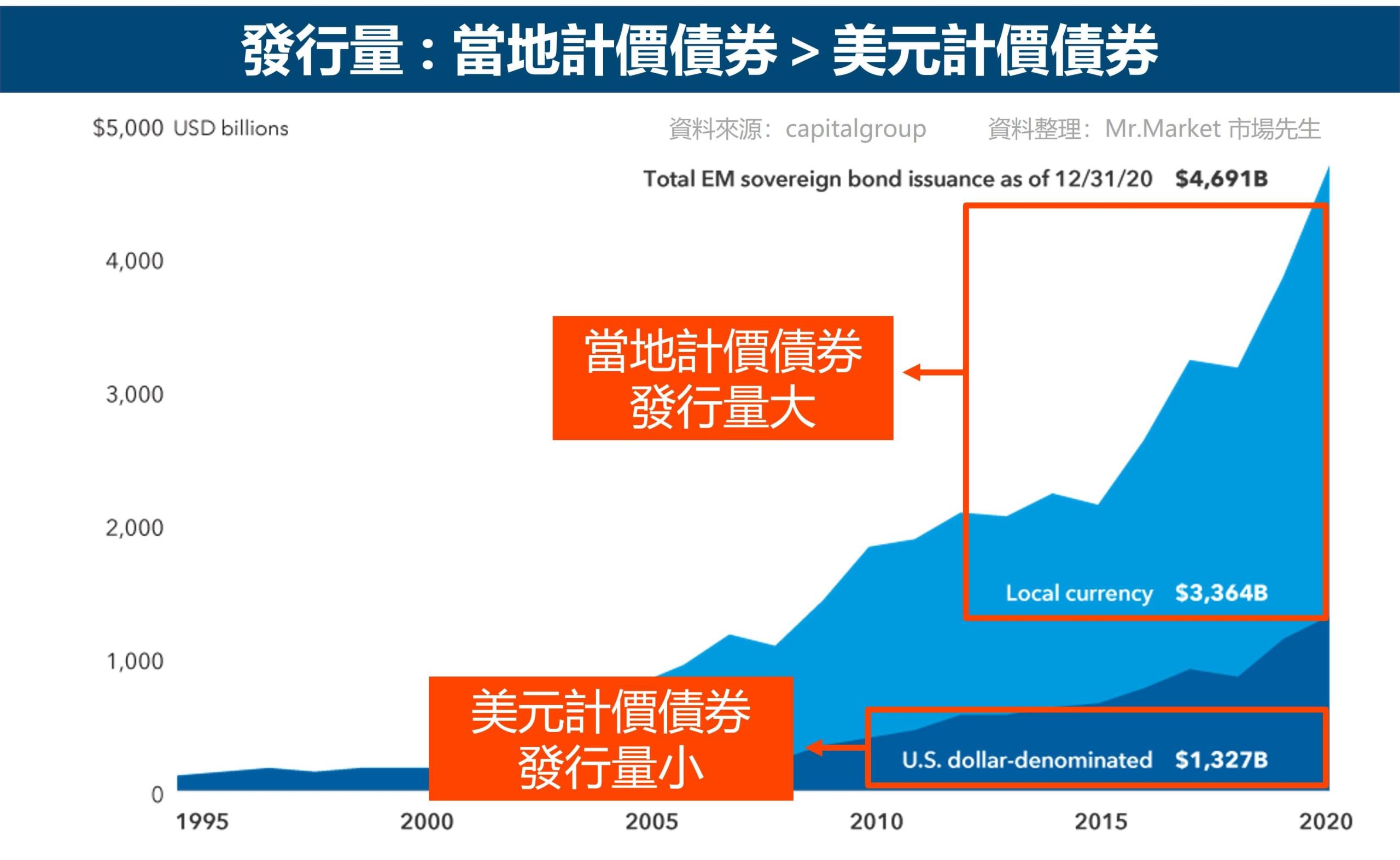

也因為提供高報酬,吸引許多投資人持有當地貨幣計價債券,所以導致發行量及流通性相對大(撰文當下:12.8兆)。

市場先生要提醒的是,債券提供高殖利率,並不等於最後一定能得到高報酬,假如當地貨幣貶值,那換算回美元後能得到的報酬不一定比較高。

- 缺點:需考量信用風險、匯率風險和利率風險

新興市場有主權違約、當地貨幣對美元匯率升貶值、還有美聯儲升降息影響債券殖利率及價格等影響最終報酬的因素,

但近年隨著新興市場國家經濟不斷成長,各國財政赤字有下降趨勢,信用風險甚至低於已開發國家,發行量也遠勝過美元強勢貨幣計價債券。

美元計價債券的優缺點

美國聯準會的貨幣政策、經濟景氣強弱,都會影響債券價格,例如,美元走強時,美元計價債券表現往往勝過當地貨幣計價債券。

- 優點:與當地貨幣相較匯兌風險較小

投資美元計價債券,比較沒有貨幣曝險的問題,匯兌風險相對較小。

但由於美元為全球主流貨幣,好處是債券流動性較高,匯兌風險較小,在市場空頭時,能吸引投資策略較保守的投資人。

貨幣曝險是什麼意思?

貨幣曝險是指一國貨幣對其他國家貨幣波動的風險。

例如,持有當地貨幣計價債券,就要承受隨著美元匯率起伏,而投資部位獲利或損失。

- 缺點:債券發行量較小、波動大、違約風險有增加趨勢

債券發行量較小((撰文當下:4.1兆),近年違約風險有增加趨勢。

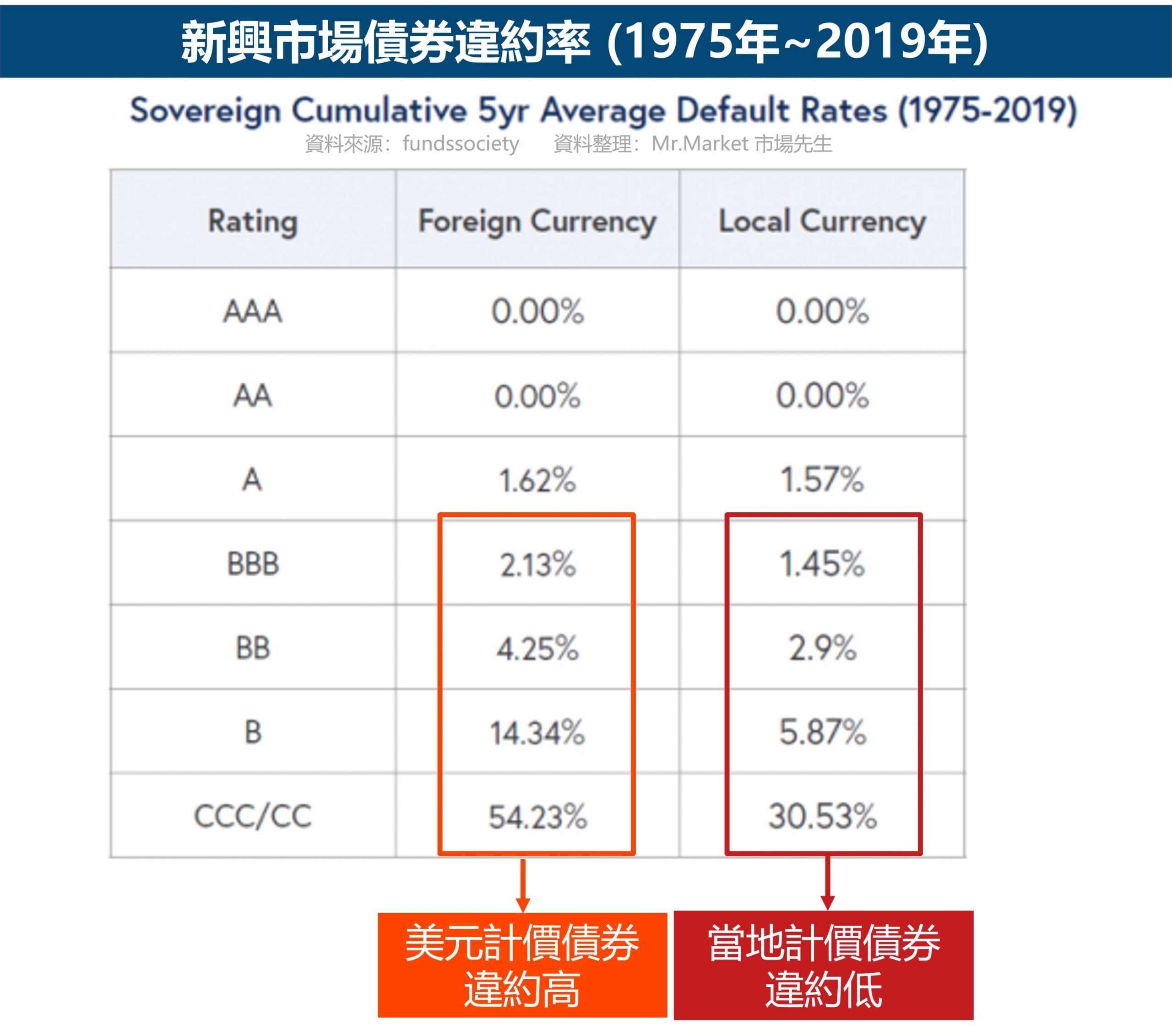

根據fundssociety網站公布的資料,統計1975年-2019年的違約率,美元計價債券的違約率評等約落在BBB-CCC之間,違約率比當地計價債券還高。

為何新興市場國家發行兩種不同債券?

分成當地貨幣與美元計價兩大類債券,可以從投資人和發行人的角度分別探討:

投資人

| 投資人持有債券類型 | 當地貨幣計價債券 | 美元貨幣計價債券 |

|---|---|---|

| 優點 | • 報酬相對高 • 不同貨幣的資產配置 • 違約風險低 • 波動小 • 發行量大 • 流動量大 | • 無匯率風險 |

| 缺點 | • 匯率風險高 | • 報酬相對低 • 違約風險高 • 波動大 • 發行量小 • 流動量小 |

- 在承擔更多風險之下有機會賺價差

當投資人的風險偏好增加,可以承擔更多風險,更傾向投資當地貨幣計價債券,有機會透過溢價賺取利差,得到更多資本利得。

- 當地貨幣升貶影響會影響報酬

買進當地貨幣計價債券,需要承擔匯率風險(兌美元),反之,買進美元計價債券,就沒有匯差的問題。

- 分開持有不同幣別資產也是資產配置的一種方式

分別持有不同幣別的債券,分散風險也是貨幣資產配置的考量範圍。

- 買入當地貨幣計價債券違約率低於美元計價債券

近年新興市場經濟不斷成長,財政赤字降低,信用評等提高的狀況下,當地貨幣計價債券違約率低於美元計價債券。

- 當地貨幣計價債券波動小於美元計價債券

從2008年金融風暴及2019年疫情爆發來看,當地貨幣計價債券受影響程度小於美元計價債券。

如果是持有波動小、跌幅相對小的當地貨幣計價債券,就比較容易渡過這段黑天鵝時間,

反之,波動大的美元計價債券,就會因為跌幅過大而停損離開市場。

- 擔心美國經濟衰退、當地債券報酬相對高,投資人轉為投資當地債券

當投資人擔心美國財政雙赤字可能會導致美國經濟長期衰退及美元轉弱、且低於當地債券報酬率等因素。

資金轉往流入當地債券,新興國家也會在此時發行更多以當地貨幣計價的債券。

從下圖可以很明顯看出2008年金融風暴之後,當地計價債券發行量已超過美元計價債券的發行量。

發行國

| 發行國發行債券類型 | 當地貨幣計價債券 | 美元貨幣計價債券 |

|---|---|---|

| 優點 | • 不需額外承擔匯率風險 • 交易結算便利性高 • 對沖貨幣風險,獲得便宜資金 | • 全球交易較方便 • 吸引外資 • 發行國有美元需求,可降低換匯成本 |

| 缺點: | • 無法吸引外資 | • 當地貨幣貶值風險 |

- 發行當地貨幣計價的債券,對發行國來說,交易結算都便利

從債券發行國的角度來看,各國政府本身持有許多當地貨幣,因此選擇發行以當地貨幣計價的債券,這樣不管是償還債務和債息都很方便。當然相反的,對國際投資人來說就沒那麼方便。

- 當地貨幣貶值時,會影響美元計價債券償債能力

發行美元貨幣計價的債券的問題,當發債國的收入來源主要依賴製造業和稅收時,若當地貨幣貶值(需要用更多的本國貨幣兌換等值外幣),或是美元走強,就會影響到償付債務的能力,甚至違約造成信用評等下降。

- 發行美元計價債券可以減少換匯成本

如果該國仰賴進口商品,本身有美元的需求,會傾向發行以美元計價的債券,這樣能夠直接拿到外國貨幣,省下換匯成本。

- 發行國經濟狀況好,發行當地貨幣計價的債券,反之,是發行美元計價債券

如果發行國本身的經濟規模較小,也會選擇發行以美元計價債券,藉此吸引海外資本,但這種做法也有風險,因為如果未來當地貨幣貶值,償還美元要付出更多成本;

相對的,如果發行國的經濟狀況穩定成長,就更有能力發行以本地貨幣計價的債券。

- 發行國偏好發行當地貨幣計價的債券

發行本地債也跟國情偏好有關,部分國家比較傾向發行以當地貨幣計價的債券,像是:韓國、泰國和捷克。

- 發行當地貨幣計價債券能取得低成本的資金

成本也是債券發行人會考量的重點。

舉例來說,當美國的信用利差縮緊時(白話意思是風險更高的債券,但到期殖利率沒有高很多),新興市場當地貨幣計價債券,對美國債券發行人就有較大的吸引力,因為類似風險下,這些債券提供的報酬可能相對較高。而對債券發行人來說,這時可以尋求更便宜的融資成本,不用提供高報酬就可以吸引買家來買債券。

- 發行當地貨幣計價債券能對沖貨幣風險

美國公司透過發行當地貨幣計價債券,來對沖貨幣風險,也有助於擴大基差(增加當地貨幣曝險) 對美國發行人來說很有利,因為可以得到更便宜的美元資金。

新興市場債有哪些風險?

投資新興市場債券,主要的風險為:違約風險、利率風險、匯率風險、及流動性風險。

違約風險

也稱為信用風險,意思是發行者在債券到期時無法償還本金或利息的風險。

一般來說,政府債券的違約風險較低,但公司債就要看各公司的債信評等,通常評等越好的公司,票面利率越低,反之,評等較低的發行人,會用較高的票面利率來吸引投資人。

新興市場債的違約情況有以下這幾種:

- 政府機構也會違約(主權違約)

- 公司債違約有協商補償的機會、公司破產就比較難追討損失

- 當地貨幣計價新興債違約率下降

- 新興國家經濟成長及外匯儲備增加降低違約率的發生機率

政府機構也可能會倒債(主權違約)

投資時,很常見的一個迷思是:

這家公司大到不會倒,投資新興市場債,也許有人也會認為這個國家大到不會倒。

在景氣衰退時,會影響債券發行人的償付能力,有可能造成發債國違約,無法支付本金,一旦主權國違約,之後重整過程也很漫長,投資人幾乎很難討回損失。

但事實上,1998年,俄羅斯政府就因為債務過於龐大,面臨倒債危機、停止支付盧布計價的債券且片面宣布債務重整,並把當時還在市場流通並將在隔年到期的 GKO 短期國庫券,重整為 3- 5年期公債,投資人因此承擔巨大虧損,要注意的是,GKO 在違約之前,年利率曾超過 40 %。

因此投資時仍應觀察新興國家的基本面 (外匯儲備、政府債務、財政赤字、經常帳等),破除國家大到不會倒的迷思,也不要相信過去的績效,那些都不重要。

公司債違約有協商補償的機會、公司破產就比較難追討損失

新興市場債券投資,並不全是主權債,有些也會是企業債,通常是超大型企業,或者國營相關企業。

雖然是大型國營事業,但根據各國國情不同,並不是完全沒有違約或破產可能。

公司債違約和公司破產會面臨的影響也有所不同。

如果到期違約,發行公司可能會跟投資人協調延後支付本息的可能性,未來投資人還是有機會獲得補償;

如果遇到公司破產清算,會按照法律程序清償債務,投資人基本上很難討回損失。

當地計價債券違約風險近年有下降趨勢

近年隨著新興市場國家經濟不斷成長,各國財政赤字有下降趨勢,信用風險也逐漸低於已開發國家。

根據統計1975年-2019年的違約率,美元計價債券的違約率評等約落在BBB-CCC之間,違約率比當地計價債券還高。

債信評等較高的國家通常選擇發行當地貨幣,而非美元計價債券,這樣做的好處是可以累積當地貨幣資金,增加更多外匯儲備,消除當地貨幣風險,也能夠減少對外國貨幣的依賴。

相較之下,經濟體較弱的新興國家往往別無選擇,大多選擇發行美元計價債券以吸引外資,這也是為什麼當地貨幣與美元計價債券的違約評等差距越來越大的原因之一,如下圖:

市場先生提示:美元計價債券看似匯率風險較低,所以比較安全嗎?並非如此。

這背後因果關係剛好顛倒。

實際上,信用好的國家會優先發行當地貨幣計價債券,因為這對它們的發行成本比較低,只要有買家願意買這些債,這些國家就可以順利發行當地貨幣計價債券。

反之,信用較差的國家,發行當地貨幣計價債券,可能也賣不出去,因此它們必須要發行美元計價債券。

這就導致看似比較安全的美元計價債券,很可能違約風險是比較高的,因為會發行這些債券的國家本身違約風險就比較高。

理解這個因果關係很重要,才能正確判斷新興市場債券的風險高低。

新興國家經濟成長及外匯儲備增加降低違約率的發生機率

根據國際清算銀行 (BIS) 的報告指出,近年「當地貨幣計價債券」與「美元計價債券」的波動差距逐漸減少,主因是新興國家經濟成長、外匯儲備增加,而當新興國家的外匯儲備越多,就能減少對國外貨幣的依賴。

利率風險:美國的利率政策為觀察新興市場債的重要指標

一般來說,債券價格與利率走勢呈反比,

當市場利率走揚時,債券價格就會下滑;反之,當利率下滑,債券價格就會上揚。

利率上升,對長期債券影響較大。而利率下降,會增加短期債券的再投資風險。

當然,不是只有美國的利率會影響債券價格,當地債券的利率也會影響債券價格。但全球各國利率彼此多少都有一點相關性,或多或少都會受到美國影響。

當地貨幣計價債券,受當地利率影響較大;美元計價債券,受美國利率影響較大。

匯率風險:本地貨幣計價債券匯率風險高,美元計價債券匯率風險相對小

匯率風險輔助觀察的指標為美元指數,美元指數與新興市場當地貨幣呈反向關係。

當美元指數走強,當地貨幣貶值,債券淨值就會下跌,反之,當美元指數走弱,當地貨幣升值,債券淨值就會上升。

新興國家的匯率變動幅度非常大,特別是投資當地貨幣計價債券時,很可能會因為當地貨幣的匯率大幅變動,債券收益會受到影響。

美元兌該國貨幣的匯率,會對報酬有很大影響。

本地貨幣兌美元貶值時,能夠帶來資本利得;相反的,如果本地貨幣兌美元升值時,就會帶來匯兌損失。

舉例來說:

假設買進一年期債券,面額10,000 歐元,票面利率 3%,歐元兌美元是1:1.45歐元,也就是以14,500美元的價格買進債券。

過了一年後,歐元兌美元是匯率已跌到1:1.25美元。

債券到期獲利只有 12,500 美元,因為匯率波動,造成 2,000 美元的損失,在跟300 歐元(375 美元)的利息相互抵銷,淨損失仍有 1,625 美元,總損失率達 11.2%。

相反的,如果歐元兌美元走高,升值到1:1.50,除了獲利500美元,加上300 歐元(450 美元)利息 ,總報酬率達 6.55%。

當然,如果投資人不想承擔較高的匯率風險,投資以美元計價的債券,匯率波動的風險相對更小。

市場先生提示:美元指數強弱,較多反應是美國和已開發國家的匯率強弱關係,不一定反應和新興市場國家匯率強弱關係。

雖然美元指數強弱,一般代表對全球的匯率變動,但主要是跟歐元和一些已開發國家貨幣去比較。

然而新興市場國家,可能有些匯率某些時候特別強、特別弱,這並不會反應在美元指數上。所以不同國家地區評估時,還是要單獨去看彼此的匯率,而不是只有看美元指數。

市場波動:美元計價債券波動性大,當地計價債券波動性小

從歷史回測來看,當地計價債券的波動低於美元計價債券。

從下圖可看出,特別是在 2019 年疫情爆發時,美元計價債券大幅上升,之後也一直維持在高點,相較之下,當地貨幣指數的波動性也因疫情衝擊而走高,但波動幅度明顯較小。

資料來源:Gama Investimentos

額外風險:流動性風險、外匯管制、以及政治和經濟局勢

投資新興市場還需要考量:流動性風險、外匯管制、以及政治和經濟局勢,

特別是當市場處於空頭,某些債券發行人可能不願意或無法償付並違約,導致債券流動性下降,或變得一文不值,嚴重的話,也有可能會面臨清算、暫停贖回的風險。

新興市場許多國家,畢竟仍處於開發中國家階段,政治局勢相對來說仍有不確定性,或者經濟上容易陷入高通膨等因素,這些都會影響匯率,以及債券是否違約的可能性。

除了上面提到的風險,債券投資人也應考量風險溢酬,

無論是全球景氣狀況、新興市場的經濟成長放緩,或財政赤字上升,都會導致匯率大幅波動,增加投資報酬的不確定性,因此投資人往往要求更大的風險溢價,以彌補違約風險,以及未來匯率走勢更大的不確定性。

- 相同存續期間之下,信用評等較低(違約風險較高),風險溢酬會大於信用評等較高者。

- 相同信用評等等級,存續期間較長(利率風險較大),風險溢酬通常會大於存續期間較短者。

- 內含選擇權的債券,風險溢酬假設通常會大於未含選擇權的債券。

- 流動性較小的債券,風險溢酬會大於流動性較大的債券。

延伸閱讀:風險溢酬是什麼?

影響新興市場債報酬的關鍵因素:美國的貨幣政策及美元強弱走勢

美國聯準會升降息會影響全部債券產品

- 「升息」對債券商品是不利,債券價格和利率呈反向關係,利率上升、債券價格會下跌。

- 「降息」對債券商品是有利,債券價格和利率呈反向關係,利率下降、債券價格會上升。

例如,美國聯準會今年數度升息,在貨幣政策收緊的情況下,導致以美元計價債券利率上升,直接影響到新興市場債券。

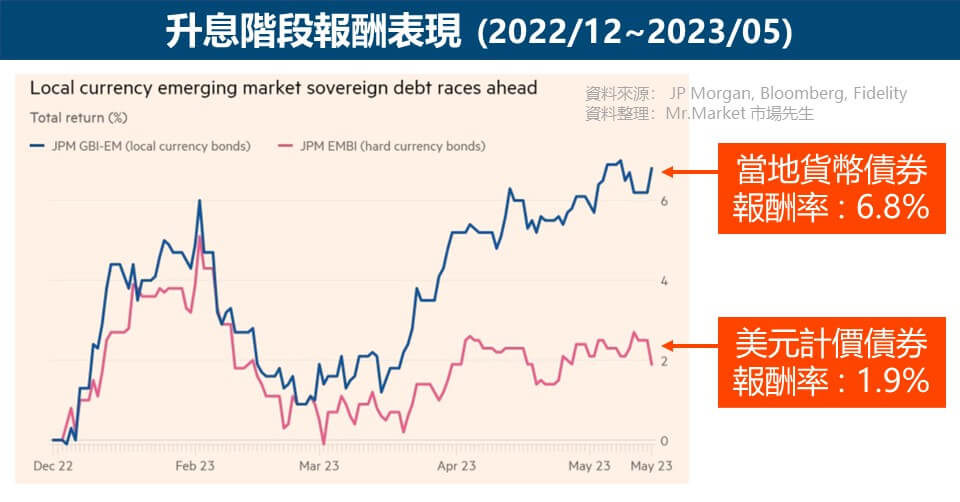

因為高利率及通膨緩著陸,且當地貨幣對美元升值,導致投資人資金轉入當地貨幣計價債券,讓當地貨幣計價債券有更好的報酬率。

下圖是升息以來,當地貨幣計價債券報酬率6.8%、美元計價債券報酬率1.9%。

當美元走強時,美元計價債券表現較好,反之,當美元走弱時,美元計價債券表現較差

由於許多新興市場都是出口導向,貿易占比在GDP比重特別大,而全球貿易又以強勢貨幣美元為主導,因此美元對於當地貨幣的走勢非常敏感。

當美元走弱,且全球貿易的表現強勁時,新興市場國家為了尋求更便宜的融資 (因為當地貨幣匯率通常高於美元匯率),也會藉由發行當地貨幣債券,吸引更多外國資金;

隨著美元不斷走強,當地貨幣債券也走跌,並增加新興市場國家的外部融資成本。

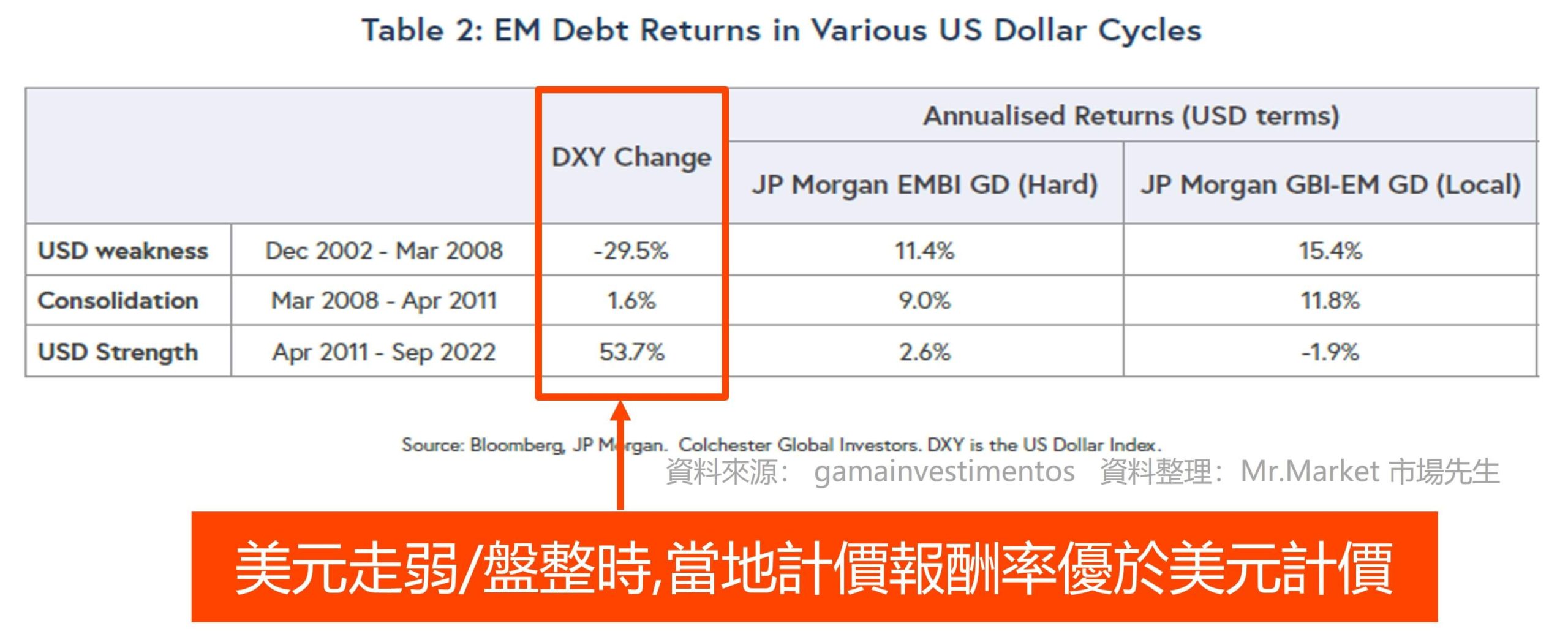

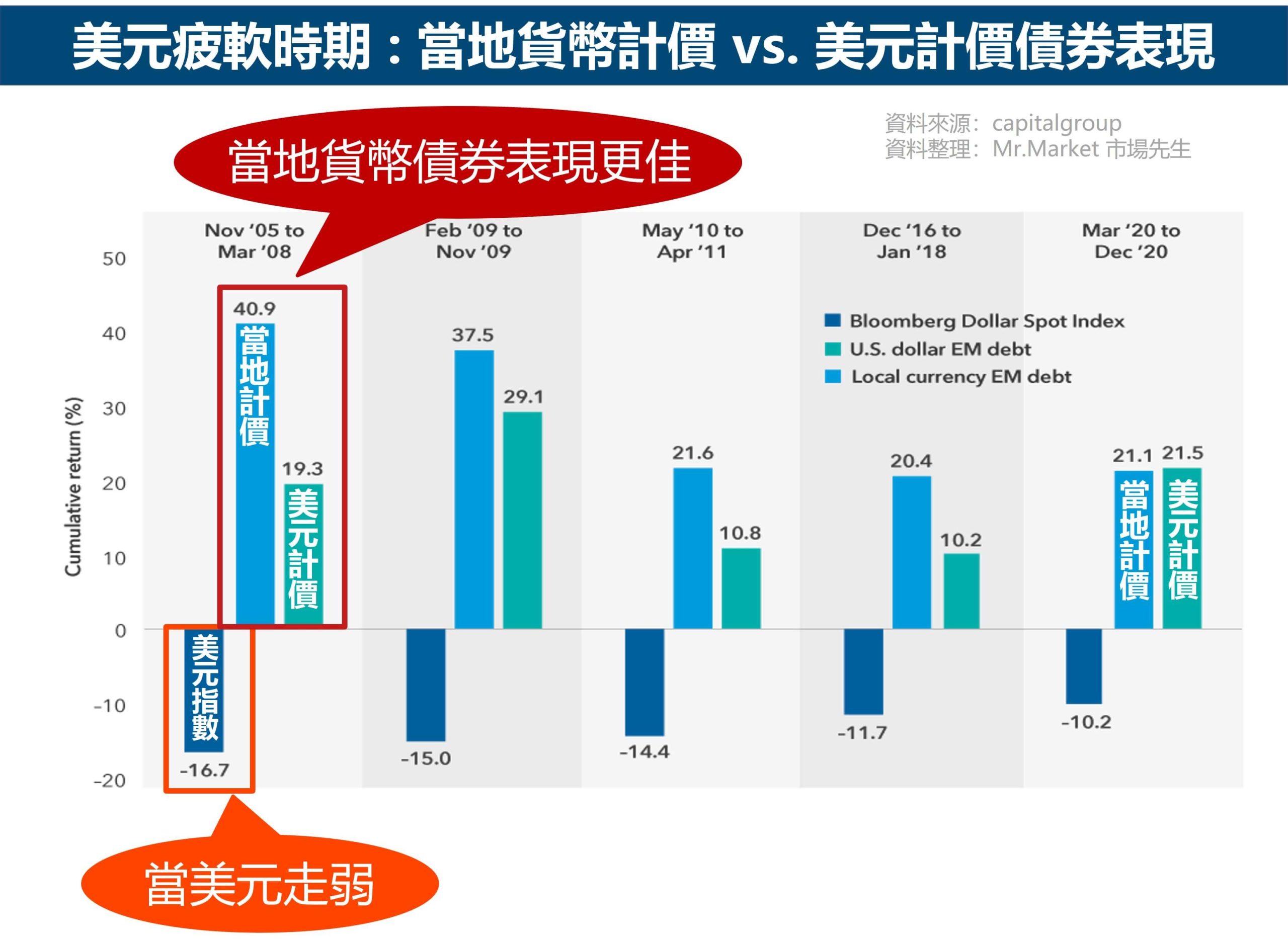

從摩根大通美元計價債券 (JPMorgan EMBI) 和 摩根大通當地貨幣計價債券 (JPMorgan GBI-EM) 的歷史回測表現可以看出,美元走勢與新興市場資產的表現密切相關。

從下圖可看出,當美元走弱,無論當地貨幣債券對比美元計價債券的表現有落差,當地貨幣表現更佳。

投資於不同計價貨幣的新興市場債券ETF

新興市場美元計價債券的ETF: EMB、VWOB。

新興市場當地貨幣計價債券的ETF: EMLC、EBND。

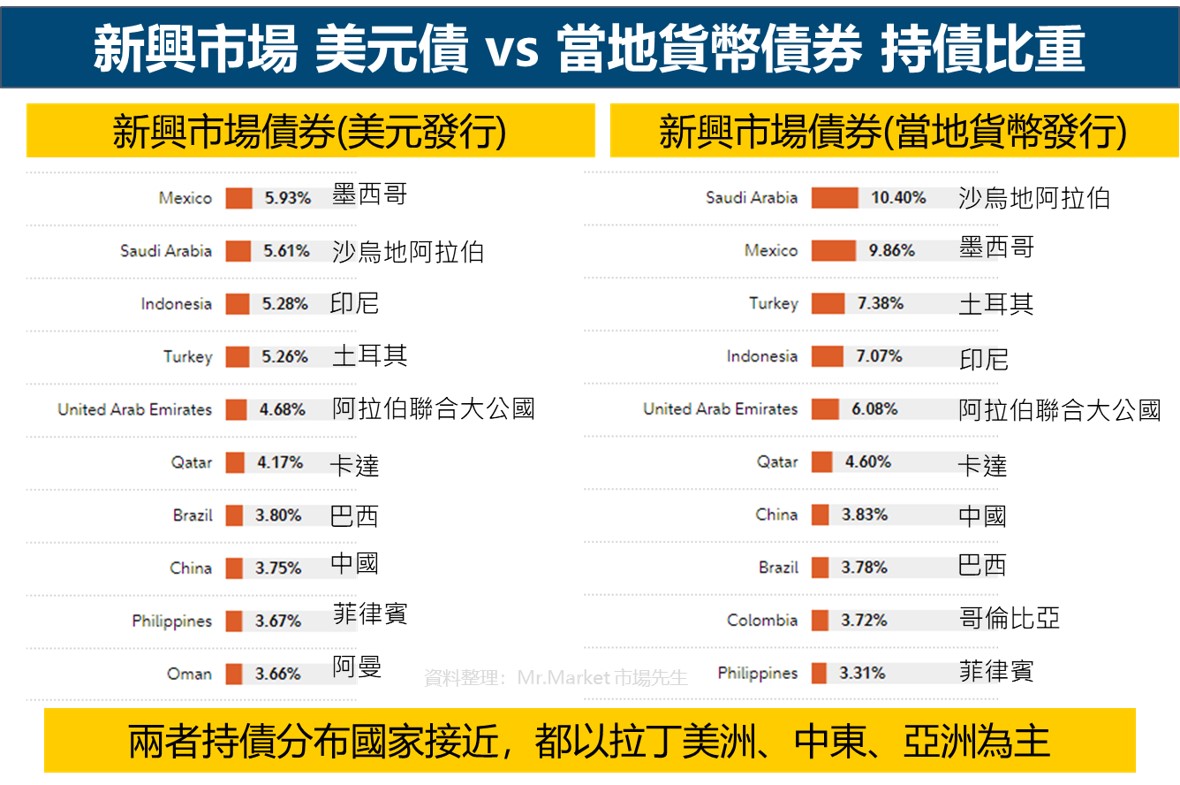

分布國家差異比較:

在國家區域分布上,兩種類型的債券組成接近,都是以中南美洲、中東、亞洲國家為最大比例。

而當地貨幣計價債券,在沙烏地阿拉伯、墨西哥、土耳其、印尼等國家規模略大一些。

新興市場匯率影響:

由於新興市場並沒有明確的整體匯率指數能反應債券受匯率風險影響,

以上述呈現的國家為例,以2010年~2023年的數據為準,這些當地貨幣對美元的表現,大概可以分成以下幾種狀況:

- 錨定美元:USDSAR(美元對沙烏地阿拉伯里亞爾)、USDAED(美元對阿聯酋迪拉姆)、USDCNY(美元人民幣)、USDQAR(美元對卡達里亞爾)

- 升值:無

- 輕中度貶值(美元相對升值0%~100%):USDMXN(美元對墨西哥披索)、USDIDR(美元對印尼盾)、USDPHP(美元對菲律賓幣)

- 重度貶值(美元相對升值100%~1000%):USDBRL(美元對巴西雷亞爾)、USDCOP(U美元對哥倫比亞披索)

- 超重度貶值(美元相對升值1000%以上):USDTRY(美元對土耳其里拉)

可以觀察到,在過去十多年期間,剛好幾乎所有新興市場貨幣全都是貶值,

僅有部分中東石油國家及中國是相對錨定美元,不受貨幣匯率影響,

但包括土耳其(-94%)、巴西(-62%)、哥倫比亞(-51%),印尼(-40%)、墨西哥(-25%)、菲律賓(-17%),在統計的這段期間全部都相對美元貶值。

這些貶值,便會大幅的影響當地貨幣計價債券的報酬,造成損失。

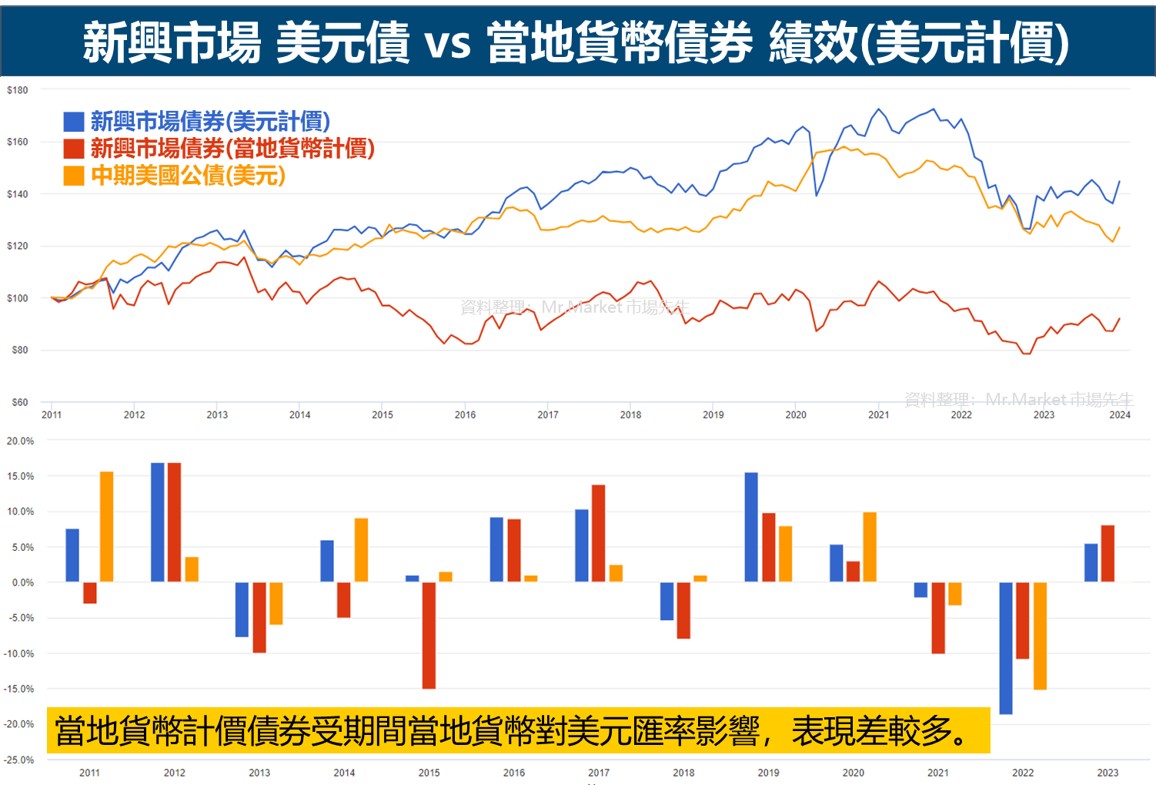

新興市場債券績效表現 – 美元債 vs 當地貨幣債 (美元計價)

下圖是新興市場美元債(藍色)、新興市場當地貨幣債(紅色)、中期美國公債(黃色)的績效,以美元計價的比較圖。

可以發現當地貨幣計價債券,受到過去十多年對美元匯率較弱的影響,整體表現差了不少,雖然債券可以領利息,但換算回美元獲利卻都被匯率吃掉,這是當地貨幣計價債券的風險。

目前在規模大的幾檔ETF中,還沒有看到使用當地貨幣計價但進行美元避險(USD hedge)的債券,假如有的話,那成效可能又會不一樣,預期表現會比較接近美元計價債券。

當然,如果過去未來某個期間剛好是美元弱勢、新興市場貨幣大幅升值,那當地貨幣計價債券也會反過來有很強的表現。

但我們要理解到,這已經不是債券本身的表現,而是包含了貨幣的匯率影響在裡面。

總結:新興市場發行債券,美元債與當地貨幣債的差異

- 新興市場美元計價債券,報酬一般較當地貨幣計價債券低,且整體違約風險可能略高一些(各國情況不同)。但優點是對投資人沒有匯率風險。

- 新興市場當地貨幣計價債券,報酬較美元計價債券高,但存在匯率風險。

新興市場因為經濟成長性較讓人期待,以及存在一些信用風險,所以提供了較高報酬,這會吸引投資人投入,

但市場先生要提醒,不要覺得他是國家政府債就一定不會違約,新興市債本質上僅比高收益債券安全一些,它混和了一些信用較好的國家,也包括許多信用較差的國家。

而如果你是投資當地貨幣計價債券,那還多了匯率風險,在過去十多年間,許多新興市場國家對美元的匯率貶值-50%以上,

對於能承擔風險、有能力判斷美元強弱、對全球經濟週期性比較有掌握能力的人,這是一個投資配置上的選項。

但如果你是屬於保守型、追求低風險的投資人,新興市場債券我認為就比較不適合列入你的資產配置中。

延伸閱讀更多新興市場文章:

1.投資新興市場債安全嗎?有什麼風險?深入了解主權違約的原因及特性

2.已開發市場vs新興市場》有哪些國家?投資要注意什麼?(基金、ETF)

4.EMB 值得投資嗎?市場先生完整評價EMB/ iShares摩根新興市場美元債券ETF

編輯:Jessica 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

一般留言