融券回補是什麼?回補日對股價影響?完整的融券回補解析

最後更新:2023-11-20

很多人會透過當沖來操作股市,當沖就是透過融券、融資的方式,

如果融券沒有在最後回補日回補的話,就會造成違約交割的狀況。

這篇文章市場先生介紹,什麼是融券回補日,以及回補日期計算方式、融券回補對股價有什麼影響。

本文市場先生會告訴你:

融券回補是什麼?

融券回補就是買股票還給券商,通常在股東會召開的前2~3個月,公司就會公告相關的停止過戶日程,這時候就會知道融券的最後回補日。

融券回補日意思就是是,融券後要買股票還給券商的日子,最後回補日是停止過戶日前的6個營業日(依公告為主)。

要了解融券回補日,就要先搞懂融券的流程。

融券是股票信用交易的一種方法,當投資人預期未來股票會下跌(放空),但是手上沒有這檔股票,就先向券商借股票來賣。

詳細可閱讀:融券是什麼?股票融券利息、維持率、回補怎麼計算?

市場先生提是:融券的流程為以下3點:

- 預期未來股價會下跌,先付保證金向券商借股票拿去賣(高點賣出)

- 等到股票下跌後

- 用較便宜的價格買回這張股票來還給券商,從中賺取價差(低點買回)

融券回補日就是上面提到的第3個流程,要買回這張股票來還給券商,如果在最後回補日仍沒有自己補回就會產生違約交割。

融券回補什麼時候會發生?

融券股票是指券商借股票給投資人,實際的運作方式是當融資的人買進股票後,券商再把這張股票用融券的方式借給另一位投資人,

如果融券沒有回補的話,就會有重覆計算股東的問題。

因此必須透過融券回補,公司才知道股票真正的擁有人是誰,這個目的也是為了要確認股東名冊,以便到時候舉行股東會、配發股利。

只要是涉及到在外流通股數變動,或者需要確認既有股東的權益,就會有一段停止融券(停券)的時間,在那之前就會發生最後回補日。

因為投資人買的股票是借來的,當公司需要使用到股票、確認股權所有者時,投資人就必須在時間到之前買股票還給券商。

如果時間到了來不及還,券商就會強制幫投資人用市價買回(無論價格多高),

這就是所謂的「融券強制回補」,如果投資人不付費買回股票就是違約交割。

也因此有些股票在融券最後回補日之前,會發生軋空的情況。

市場先生提示:經常需要停券的標的,不適合放空

1. 除權與除息都會停券,除權除息日期有時相同、也有時可能不同。

以111年為例,卜蜂(1215)有三次融券回補,分別是04.15(股東常會)06.29(除息)、08.19(除權)。

2. 台股目前一年最多配息4次,可以每季配息,因此一年最多可能4次除息。

再加上股東會及除權,強制回補次數就更多。這類標的相對不適合融券放空,因為平均放空2個月左右就要回補。

以下圖為例,在110年,台積電因為除息及股東會,合計就有5次融券強制回補發生。

如果公司召開臨時股東會,融券要回補嗎?

答案是臨時股東會不用融券回補,以下市場先生參考證券商辦理有價證券買賣融資融券業務操作辦法 第七十六條內文:

得為融資融券之有價證券,自發行公司停止過戶前六個營業日起,停止融券賣出四日;已融券者,應於停止過戶第六個營業日(含)前,還券了結;已出借者,證券商應請求提前還券,並於最後過戶日(含)前取回。委託人申請以現券償還融券,且券源為向同一證券商申請之有價證券借貸業務借券者,至遲應於停止過戶第七個營業日(含)前提出申請,證券商若無券源,得拒絕之。

但發行公司因下列原因停止過戶者不在此限:

一、召開臨時股東會。

二、其原因不影響行使股東權者。

前項營業日為交易日,但發行公司停止過戶開始日訂於農曆春節前最後交易日後之第二個交割日(含)至農曆春節後第二個交易日(含)時,依下列規定辦理:

一、當停止過戶開始日訂於農曆春節前最後交易日後之第二個交割日時,則最後交易日後之第一個交割日列入營業日計算。

二、當停止過戶開始日訂於農曆春節假期或農曆春節後第一個交易日時,則最後交易日後之二個交割日皆列入營業日計算。

三、當停止過戶開始日訂於農曆春節後第一個交易日後之例假日與第二個交易日時,則最後交易日後之第一個交割日列入營業日計算。

因此臨時股東會是無需考慮融券回補問題的。

想完整了解台/美股交割日制度,可閱讀:交割日是什麼?

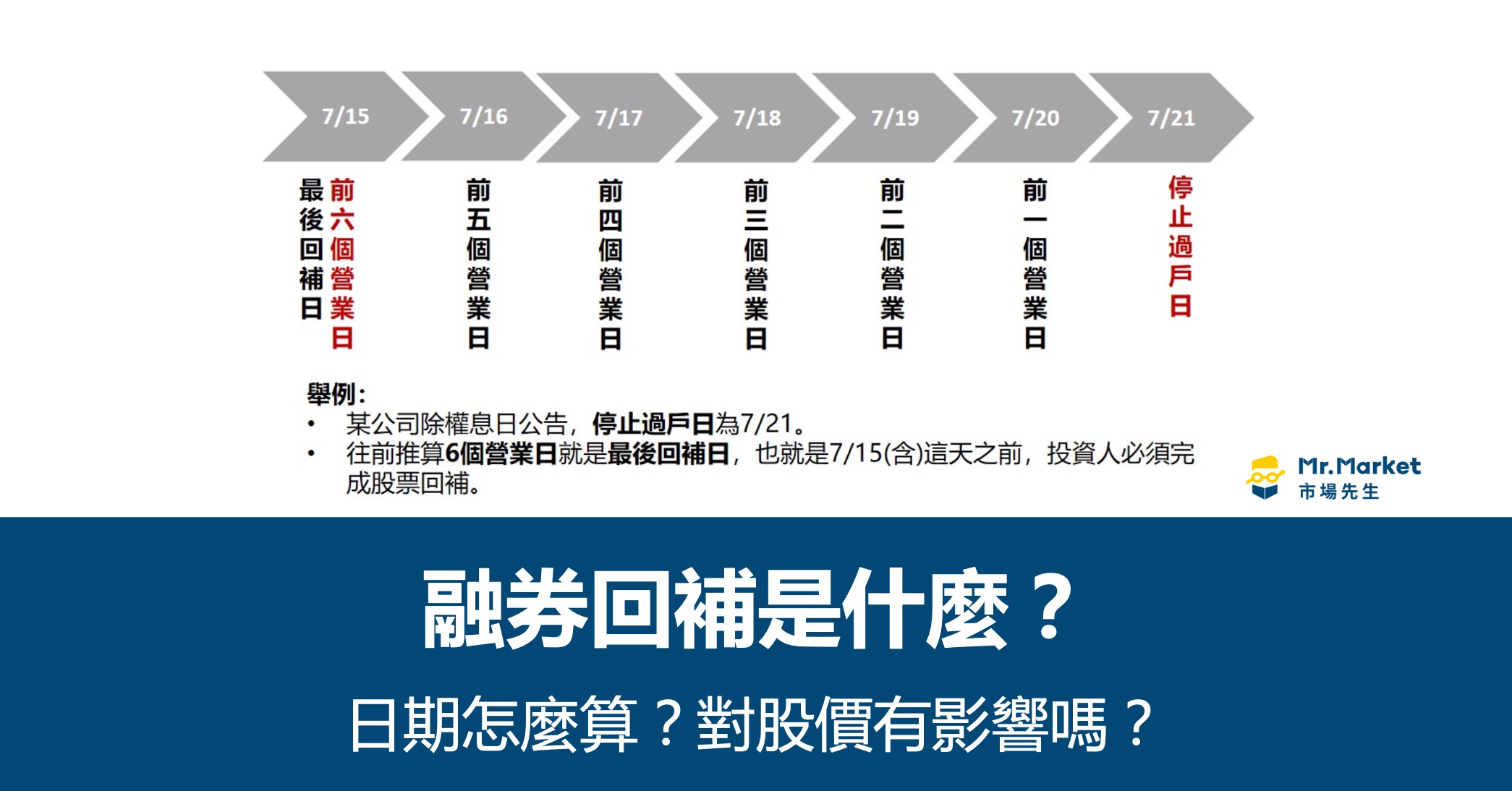

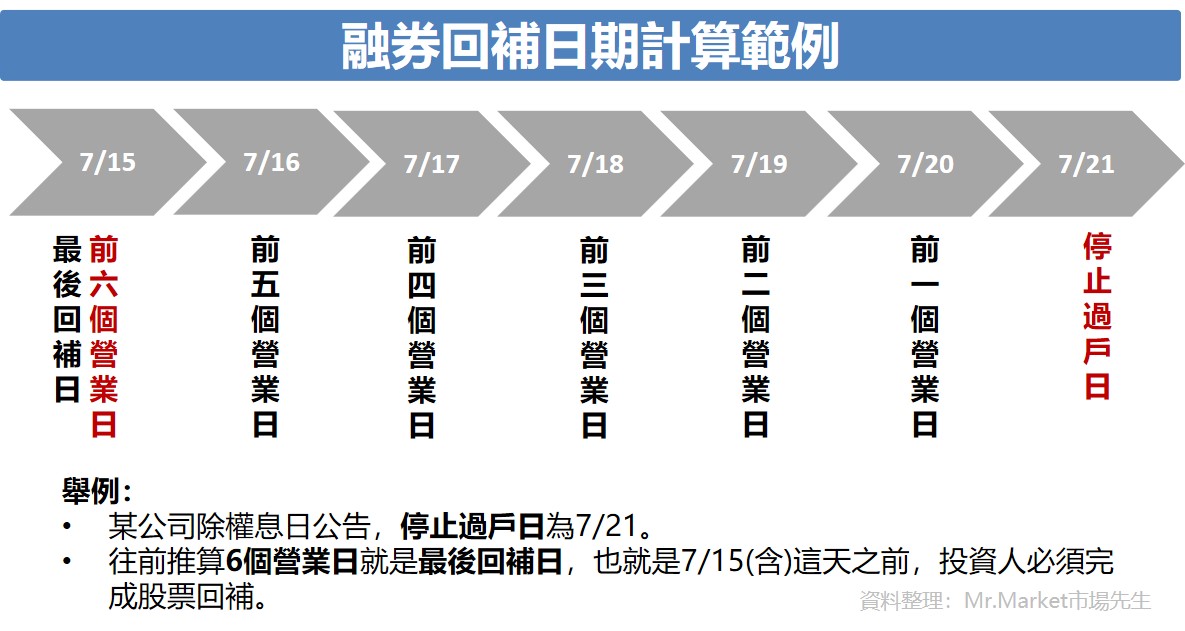

融券回補日期如何計算?

投資人和券商融券(借股票)是必須還的,無法一直持續持有這張融券股票,通常融券回補的期限是半年內。

法規規定在股東會召開前2~3個月,公司就要公告相關的停止過戶日程,

在停止過戶日的前6個營業日就是融券回補日,投資人必須在這天(含)前補回股票。

舉例來說:

- 某公司除權息日公告,停止過戶日為7/21。

- 往前推算6個營業日就是最後回補日,也就是7/15(含)這天之前,投資人必須完成股票回補。

停券時間:在最後回補日之後,到停止過戶日這段時間,也會是停券時間,期間無法進行融券交易。無論是哪一種原因停券,時間大多都在3~7天不等。隨後就可以恢復繼續融券交易。

如何查詢融券回補日?

如果怕自己算錯融券回補日的話,到臺灣證券交易所網站就可以查詢最後的回補日。

路徑是臺灣證券交易所→交易資訊→融資融券與可借券賣出額度→停券預告表

提示:營業員也並沒有義務去提醒你回補,有些好心的也許會幫你提醒,但這並不是義務。融券放空的人還是要自己看清楚最後回補日是在哪一天喔。

融券回補對股價會有什麼影響?

融券回補對股價的影響:注意股價可能會被有心人士哄抬,造成軋空情形。

每年公司會有多次融券回補的期間,股東會確定股東名冊(3~4月)以及除權、除息(6~7月)、現金增資(不定期),但這月份並不是一定,還是以公告為主,

尤其台股目前一年可能最高配息4次,代表有些股票會遇到4次的融券回補。

假如這檔股票流動性差、交易量小,想回補的人買不到股票,就可能會被強制賣在很糟的價位,

因為這樣的擔憂會讓人爭相回補,因此會推升股價,

強制回補日是公開的訊息,

越靠近融券的強制回補日,可能會有特定人士故意哄抬股價,讓融券交易者有被軋空的風險,

如果回補前市場上的融券太多,投資人都搶著買股票來還,容易造成融券回補的行情,

有多少人需要回補?可以查詢證交所的融券餘額數字。

如果最後回補日之前融券餘額還有很多,就可能有融券回補的上漲行情,最終來不及回補的投資人則會損失慘重。

一般來說,融券回補訊息會讓股價變高,因此融券投資人必須要注意軋空的風險。

對一般投資人來說,這個時間點可能會讓股價變高,因此有些人也會在這個時機買入後再找機會賣出賺價差,這也是一種策略。

但這點只是經驗邏輯上的推論,也並非適用所有股票,未來市場先生有機會再回測統計成效看看。

快速總結:建議在融券回補日前提早買回

融券放空股票,要留意融券回補的問題,

因此建議融券放空的股票,一定要把握股東會、辦理除權息的日期,來提早購入股票並進行回補,不要壓到最後一刻才回補,避免股價被推升而造成軋空的情況。

每年接近股東會、除權除息的時期,如果要在這時如果要融券放空股票,記得先提早看清楚融券回補日,也建議盡量避開去融券放空一年多次配息的股票,否則放空沒多久就會遇到強制回補,徒增交易成本。

市場先生提示:融券回補時期想繼續融券放空,要怎麼操作?

在操作上,投資人如果想長期看空一檔股票,卻又被迫回補,這時該怎麼辦?

由於除權息和股東會每年都會遇到,且我們也不可能等到最後回補日這種最後時刻才融券回補,

這就會導致融券放空的操作一定會在某些時間點被中斷。

以下市場先生提供幾種解法:

1. 先回補,等待過戶日之後再重新放空。但假如在回補到重新放空之間,股價在此時大跌,即使看對也賺不到。

2. 使用股票期貨放空,衍生性商品就沒有回補的問題。但不是每一檔股票都有對應的股票期貨。

3. 使用權證,買進賣權,同樣不會有回補問題。權證的缺點是需要支付時間價值成本,另外也有delta問題,股票下跌1點,權證不見得獲利1點。此外也可能有流動性問題。

4. 尋找性質類似、波動性類似的標的去放空。但缺點是有些事件型的交易機會並不會發生在同類股票上。

上述幾種辦法可以參考,但並沒有完美的方法。如果你有不錯的操作建議,也歡迎留言分享囉。

更多投資入門延伸閱讀:

2. 推薦超過40本投資好書

3. 美股開戶》推薦券商比較

4. 股票開戶》推薦的開戶券商

5. 股票借券交易

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言