資本支出是什麼意思?公式如何計算、財報如何查詢?如何影響折舊?

最後更新:2023-04-10

有些投資人會用財報上的 資本支出(Capital Expenditure)來做長期投資分析,

在財務上包含 折舊(Depreciation),以及自由現金流等等指標,都與資本支出相關。

本文市場先生會告訴你:

資本支出是什麼?

資本支出(英文:Capital Expenditure)簡稱為Capex,資本支出是指公司為了維持現有競爭力,或者創造未來更多可能的營收而購買的新資產,也就是為了獲得或延長固定資產耐用年限的費用。

主要包含投資固定資產、土地、機具設備的投入,或者包含無形資產如專利或智慧財產權,加總就是資本支出總金額。

簡單定義的話,就是公司用來購買、升級或延長資產壽命的資金就稱為資本支出,

這些支出主要會用於長期投資,會與企業長期獲利、競爭力直接相關,

購買的資產通常具有一年或一年以上的使用壽命,且大多難以變現、不具流動性。

在財報上,一段時間內屬於這一類的支出全都會被記錄在資本支出的項目中,

由於它大多是屬於現金流出,因此資本支出一定是負值。

哪些項目會被認列為資本支出?

最基本的是現金流量表中,投資現金流量項目中的:固定資產投入部分,包含新增的土地、廠房、機具設備投入等等,都屬於資本支出。

有些支出並不能算是資本支出,例如:

土地廠房的增值/貶值、併購、金融產品的買進或賣出及損益、反向回購協議投資、與證券借貸有關的現金抵押等等,這些都不一定屬於資本支出。因為這些並無關於企業的長期獲利或者競爭力。

資本支出應該的計算應該包含哪些項目,不同產業定義有所不同,以會計師認定為主。

例如有些企業會把併購支出、智慧財產權支出也計入資本支出,有些則不會。

資本支出計算公式?

資本支出 = 本期新增的固定資產(土地、機具、廠房) + 本期折舊

資本支出其實不用自己計算,在美股公開的財報上,有些可以直接看到資本支出的項目(有些公司會有表格,有些則是以文字呈現),

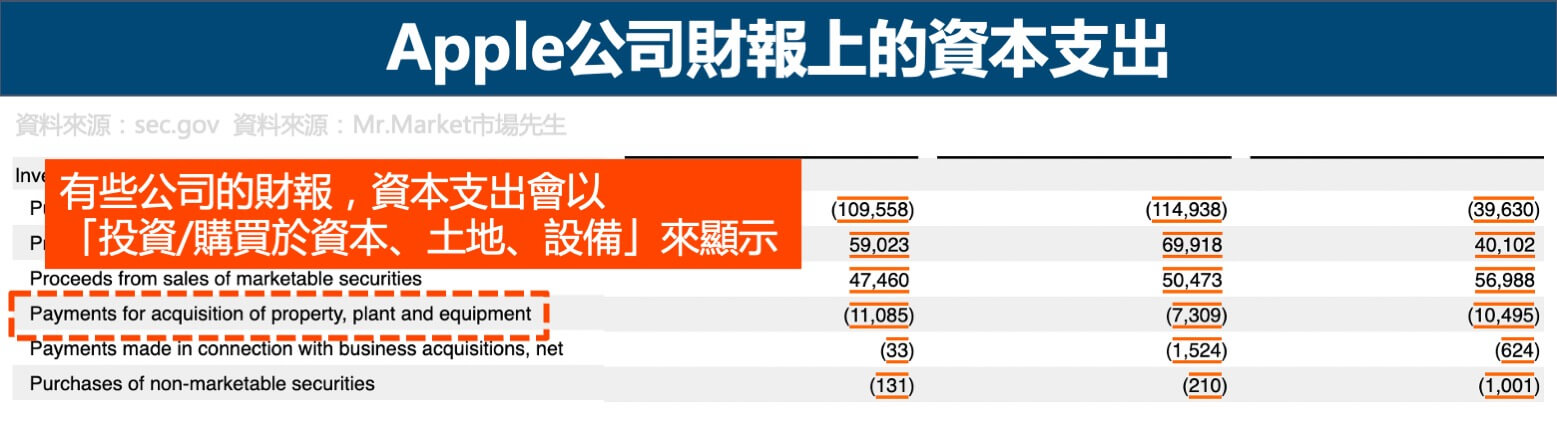

但有些資本支出在財報上不會寫 Capital Expenditure 或 Capex ,而是會以投資/購買於資本、土地、設備(Investments/Payments for property, plant, and equipment)等類似文字來顯示。

除了公司財報中直接公告的資本支出數據以外,

這些廠房、土地、設備的支出金額,會記載在三大財務報表上,包含在損益表會分期認列營運成本(並在之後產生折舊現金流),在資產負債表上則是會有固定資產較上期增加,在現金流量表上則是有屬於固定資產投資的現金流出,三者意義相同,但呈現的方式不同。一般比較精準的估計新增的固定資產支出,我們可以透過看現金流量表上的數據。

在現金流量表中,投資現金流中的固定資產支出,是從資產負債表中固定資產項目計算而來,主要是透過衡量當期與前一期資產負債表中,固定資產金額的變動,不過資產負債表的固定資產裡面除了土地機具設備及折舊以外,也可能包括其他的東西,例如長期投資、無形資產等等,但資本支出主要聚焦的還是土地廠房機具設備這類的項目。

市場先生提示:

除非你是會計,否則不用自己算此數字,在各大網站都能查到此數值。此外由於各公司在對於資本支出的認定有差異,包含需認列子公司、投資企業的財報金額,以及一些財報調整項,因此你自己用公式算出來的結果跟財報上公布的不一定會一樣,應該是以財報公告為準。

有些產業是沒有資本支出項目的

最典型的就是金融服務業,包含各種傳統銀行、投資銀行。

由於他們的資產大多是金融資產,固定資產並非這類公司的衡量重點,固定資產投入也不是這些產業成長與保持競爭力的必要因素。因此這些產業衡量資本支出就沒有意義。

資本支出:在台灣的財務報表與國外不同

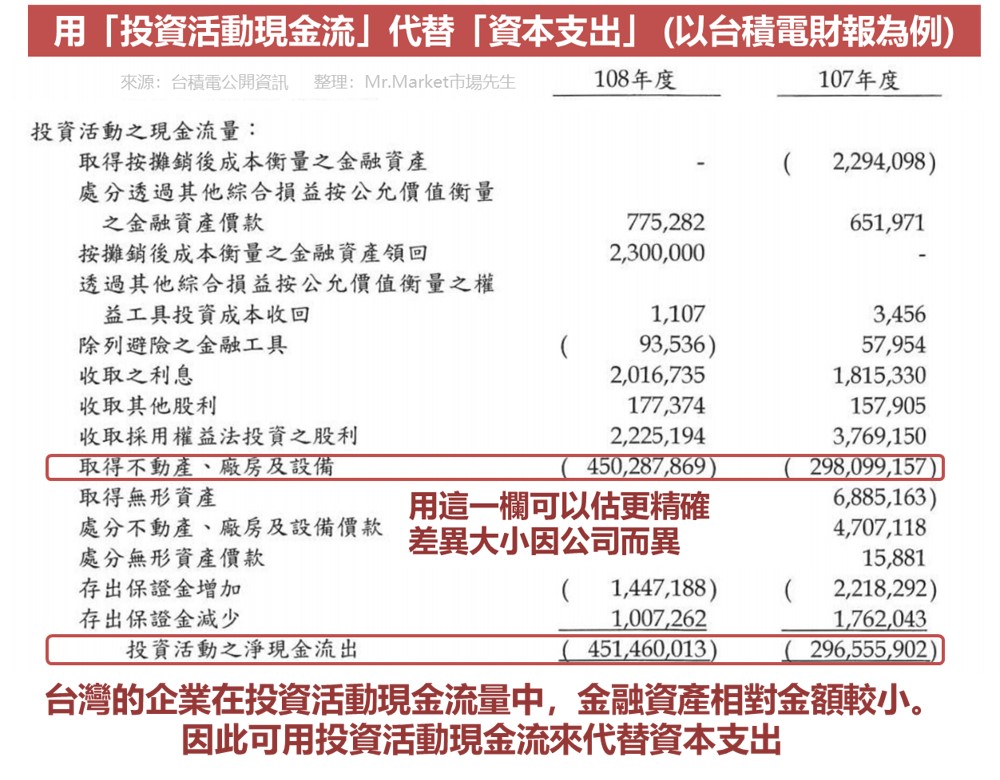

在台灣的財報上並沒有單獨公告資本支出一欄,因此實際上並沒有精確的數據,只能有一個估計值。

一般我們需要抓資本支出數字,除了做企業競爭力的評估,最主要是用來計算”自由現金流量“。

自由現金流量的公式計算上,會需要把營業現金流扣除掉資本支出。

由於台灣的企業大多是以電子、半導體業為主,

因此在評估台灣這些公司時,資本支出可以直接抓”投資活動現金流“的數字做代替,不會完全一樣但差不多。

雖然投資活動現金流,裡面會摻雜到一些無關固定資產投入的項目,例如一些金融上的長期投資之類,

但通常台灣的公司在投資活動上金融操作的比重並不高,對於計算影響不大。

也可以只抓投資活動現金流量裡面關於固定資產投入的金額(主要包括土地、廠房、設備),這樣更精確。

以下圖為例,抓的是台積電財報的現金流量表,其中投資活動現金流的細項有許多,有些是金融資產、保證金這類,有些是固定資產(取得不動產、廠房、設備),你會發現對電子或半導體產業來說,固定資產投入是其中占比最高的支出,其他都只是零頭而已。

當然,這計算方式只是市場先生個人的看法,畢竟台灣的財報本來就跟國外長不一樣,有些東西公司財報沒給你就只能自己算、自己估,如果未來我有查到比較精準的資料會再補上。

資本支出如何分析評估企業風險?

資本支出代表公司肯花錢投資未來,通常這個數值都是負數。

至於資本支出高或低,則是根據產業類型決定,不同產業在需要投入資本支出的比例原本就會有所不同,

衡量一間公司的資本支出時,建議以同產業、同類型公司相比才有意義,

並且不要單看數字,而是用資本支出除以公司股本來衡量,才能明確看出資本支出是否有明顯成長。

市場先生提示:資本支出相關評估,只適合用來衡量需要較多固定資產投入的產業

有些例如金融、軟體服務業,即便有資本支出,但也無關企業未來成長或競爭力。

這時看資本支出高低就沒有意義,這類企業資本支出通常也不高。

包含衍生出來的計算也是如此,例如自由現金流的計算需要算到資本支出,但算金融業的自由現金流時,算資本支出的意義就不大。

巴菲特曾說,他不喜歡需要每年持續投入大量資本支出才能維持競爭力的企業。

這是一種觀點,但並不是說所有大量資本支出的企業都是壞事,

因為只要是在成長的企業,有高額資本支出,甚至資本支出年年增加,基本上都是常態。

我們不怕公司花錢,我們只在意花錢花的值不值得?

換句話說,這些資本支出是否可以在未來帶來利潤?

高資本支出:可能代表著仍在高速成長,也可能代表缺乏護城河

觀察資本支出時,我自己是會從幾個面向評估:

1. 資本支出是常態,還是時高時低?

2. 資本支出是否持續增加?

3. 企業是正在成長,還是所屬產業已經是成熟市場、紅海競爭?

4. 企業對於自己的產品是否擁有訂價權?

5. 企業獲利是否隨著資本支出增加,也隨之提升?

6. 公司是用獲利轉投資,還是需要不斷向投資人募資來支應支出?

7. 資本支出持續增加之下,資產報酬率ROA是否下降?

其實把一段時間資本支出和營收、盈餘金額拉出來做對比,就能知道。

處於不同階段、不同產業的公司狀況不同,總之我們並不能用單一標準來衡量好壞。未來有機會再來分享案例。

有些公司十分有利潤、也極有競爭力,亟欲增加投入擴大市場,或者加寬公司護城河,因此資本支出年年增加,甚至大幅增加,他們用的是當下的資本支出,換取未來更長一段時間保持競爭力與利潤。

如果公司成長過快,可能會有獲利還不夠就需要擴大投入的問題(自由現金流為負值),需要增資獲增加債務、發行新股,這固然有風險、有經營上過度槓桿的疑慮,但成功時獲利成長也很可觀。

也有些公司則是利潤十分有限、產業競爭激烈,透過資本支出來降低單位生產成本,一但不再投入資金就可能面臨價格競爭上陷入弱勢、迅速被淘汰,投入的資金付諸東流。

例如:面板、LED、太陽能、DRAM產業都是如此。

如果你觀察到企業資本支出持續擴大,那麼他的營收、獲利,應該也要以更高的速度成長。

否則就應該對於常態的資本支出保持警惕,因為不能換成未來獲利的資本支出,最終就會侵蝕獲利。

資本支出與折舊有什麼關係?

資本支出包含了土地、廠房、設備、研發等等支出,都是屬於公司的投資,會使公司帳面現金減少,

投資這類資產可以在未來幫公司提供營收價值,計算時必須將這些資本支出資本化,

把支出的成本(固定成本)分攤到資產的使用壽命中。

白話來說,就是公司不會在支出發生的當年就扣除購買資產的全部成本,

而是在資產的使用年限透過逐年折舊(Depreciation)來計算成本。

在會計科目上,資本支出是按照折舊來分攤到將來各個年度,

折舊會被計入損益表中的費用,但其實當年度並沒有實際現金流出,而是將公司一開始支付的資本支出來分攤。

舉例來說:

如果新增一項固定資產的投入成本為10000美元,預計使用5年,

雖然當下的確是花掉10000美元,但公司在當年財報的損益表上,並不會記成成本 -10000美元,

原因是這樣今年的獲利會少很多,但明後年以後卻變成都沒有成本,獲利大幅提高,這並不符合損益表上讓投資人了解公司常態性獲利狀況的用意。

因此實際的做法會是在接下來的5年中,每年會計入2000美元成本,但因為實際上錢是第一年花掉的,因此後面幾年只是帳面上記入2000美元成本,但實際並沒有現金流出,就會計入2000美元折舊項目(計算方式會根據各種會計上的折舊法來決定),在現金流量表上會把這筆現金流加回來。

折舊的詳細概念可閱讀:折舊是什麼意思?

小結:

- 資本支出 (Capital Expenditure)=當期新增的固定資產總投入。

- 折舊 (Depreciation) = 資本支出被分攤到未來使用年限時,每年被分攤到的部分。

- 在資產的會計使用年限期內,總折舊會等於資本支出淨額 (例如:5年每年折舊2000美元,合計等於資本支出10000美元)。

接下來談2個資本支出的應用:自由現金流

自由現金流 vs 資本支出

自由現金流=營業現金流 – 資本支出

自由現金流的意義在於”公司可以自由運用的現金“,畢竟即便賺了100億,但資本支出如果要花掉80億,你實際上保守來看當下也只真的賺到20億,剩餘80億則是當下花出去,未來也許能賺更多,但也可能付諸東流,這點端看企業所屬產業、競爭力、訂價權等因素決定。

由於在損益表上,大額的資本支出不會一次認列所有成本,而是會分成多期認列,例如花掉80億,在損益表上可能會只當作花8億(假設平均分10年認列成本),這樣期時沒辦法看出企業當下真實的現金狀況,而自由現金流量就能解決這個問題,讓你看到當下最真實企業的資金流。把當期透過營運賺到的錢(營業現金流)扣掉完整的資本支出,就能知道當期企業能自由運用的資金。

一般會希望自由現金流是正值,甚至持續增長。自由現金流也不會是穩定的數值,畢竟即便企業每期收入穩定,但資本支出決策也不一定是固定時間固定金額。

一旦自由現金流出現負值,如果是短期現象或者季節性現象影響不大,但如果是持續有此狀況,企業就可能面臨現金流危機。

可閱讀:

1. 自由現金流是什麼?

什麼是資本支出率?

資本支出率是資本支出的應用之一,

用營業現金流除以資本支出,就能看出一間公司的資本支出率(Capex ratio),

這個比率可以用來衡量公司再投資及資金運用的能力。

資本支出率(Capex ratio) = 營業現金流÷資本支出

一般來說:

資本支出率數值越高(≥1),代表公司可以靠自身經營能力來滿足再投資的資金;

資本支出率數值越高(<1),代表公司資本支出必須靠融資等外部借貸來獲取資金。

主要用來看公司長期經營的能力,數值越高表示公司的營運資金運用在固定資產的投資上較有財務彈性。

其實這計算的因子和自由現金流一樣,差別只在於一個是相減、一個是相除。兩者其實也都是在衡量對於現金流的安全性問題。

由於除法本身有數學上的特性,只有在資本支出穩定(持平或穩定增加)的企業才適合用這種計算方式。

我個人是覺得自由現金流比較簡單,但數字大多只能看正負號、高低較難解讀,

資本支出率則是比較能看出占比和兩數字間的相對性,前提必須是只能用在獲利與資本支出都很大很穩的企業。

資本支出如何查詢?

前面有提到,資本支出數字在國外是會在財報中直接單獨公布,在台灣則沒有。

美股有幾種查詢方法:

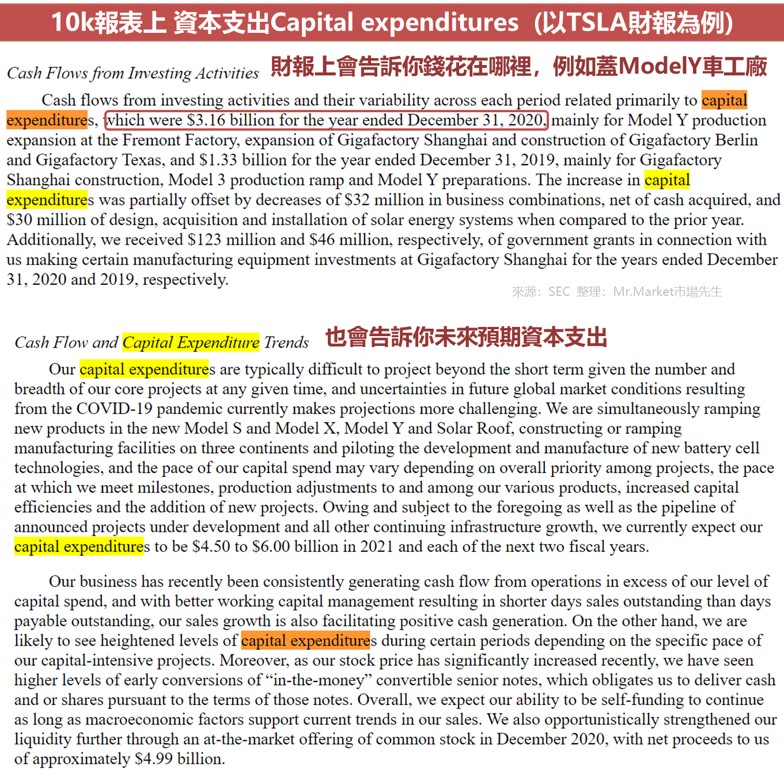

方法1. 到SEC(美國證券交易委員會)網站上直接查公司10K財務報表

在財報上搜尋關鍵字Capital Expenditure就能找到。有些是給表格,有些則是給文字。

財報上通常還會詳述資本支出的錢花在哪裡,例如TSLA財報上告訴你2020年主要是花在Model Y在各地的製造工廠。

也會有些段落告訴你未來預期還會花多少、花在哪些地方,資訊算是非常清晰。

方法2. 美股查詢網站可至Morningstar(以TSLA為例)

在財務報表(Finance)的現金流量表(Cash flow)中。不過要提醒的是,Morningstar上的資本支出資料,是他們自己根據欄位算的,跟公司財報中公布的數字有時會不一樣,但不會說差很多。

方法3. 台股資本支出可以在公司的現金流量表中的「投資活動現金流」找到

前面有提到,台灣的財務報表目前並沒有預設有資本支出這個項目,只能自己算。一般我們可以用現金流量表中,投資活動現金流(簡稱投資現金流)來代替。

投資活動現金流,是透過資產負債表中前後期各種固定資產支出變動算出來的,但除了固定資產,也會摻雜了一些金融資產投資、押金、變賣資產收入等等因素,這點必須要理解。

國內查詢網站可至Goodinfo!台灣股市資訊網(以台積電為例)

資本支出(Capital Expenditure) 快速重點整理

- 資本支出(Capital Expenditure)是公司用來購買、升級或延長資產壽命的資金,屬於長期投資的固定資產。

- 資本支出僅能用來衡量高資本支出的產業,有些不需固定資本投入的產業並無法用資本支出來解讀,例如金融業、軟體業。

- 高額資本支出可能是好事,也可能是壞事。有些支出能帶來後續長期成長以及競爭力,有些資本支出則否。

- 高額資本支出可能侵蝕企業現金流健康程度,嚴重會有金流危機,投資人還必須觀察自由現金流狀況是否充足、或者是否都是用借貸融資、發新股來籌措資金,評估是否會導致未來財務出問題。

- 最健康的資本支出狀況,是企業用賺到的獲利再投入(自由現金流為正值),並且能在未來創造更多報酬,資本支出與獲利都能長期持續成長。

- 在國外的財報上,可以直接找到資本支出金額。大致等同於現金流量表中的「投資活動現金流」的投資於資本、土地、設備(Investments in property, plant, and equipment)項目。具體認列的項目則是各公司不同,以會計師認定為準。

- 在台灣的財報上並沒有資本支出欄位,一般會用投資活動現金流的總金額來代替資本支出,不過期中會摻雜到一些金融資產投資、變賣資產獲利等等干擾項目。

市場先生心得:因為台灣的財報上沒有資本支出欄位,撰文時為了釐清台灣財報和國外財報差異研究了好一陣子。不過數據和工具我覺得能用就好,了解它本質的意義,而不是追求精確的答案,畢竟不是越精確投資成果就越好。

資本支出最大的應用是在計算自由現金流上面,其次則是用來衡量高資本支出產業的體質狀況以及燒錢狀況,如果資本支出是常態,其實就意味著未來即便有獲利也需要持續扣除資本支出。好公司越燒錢越強,差的公司越燒錢越窮,其實本質都不是資本支出的問題,並不是花越多或花越少就越好,資本支出只是最終反應出來的決策成果而已,要和營運狀況以及競爭力做比對才有意義。

學習更多財報知識可閱讀:

財報分析教學懶人包

本文提到所有投資標的均為教學範例使用,不代表任何形式的投資建議。投資一定有風險,投資前務必自行研究分析。

額外分享幾篇文章:

2. 自由現金流量是什麼?自由現金流量公式?如何用來分析評估企業風險?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言