老公司是不是真的比較穩?老股票腰斬的機率比新股票低 4倍

最後更新:2023-06-14

「我上次看完你的文章,覺得有點小問題。」

之前市場先生寫完穩定配息研究的文章以後,和一位財金所畢業的朋友聊天,

討論到一個有趣的問題,

<穩定配息的股票,風險明顯降低,虧損50%以上的機率不到1%!>

「越老牌的股票本來就越穩定,對吧?」他問道

他這個人對財務上的數字一向很敏感。

「邏輯上沒錯,不過我沒測過。」我說

活得越久的公司,股價理論上會越穩定,

真的是這樣嗎,穩定程度高多少?

實際統計看看結果

本文市場先生會告訴你:

老公司是不是真的比較穩吧?

「一間公司如果能連續8年穩定配息,暗示這間公司活了8年以上,

會不會主因是活得久所以穩定,不是穩定配息?」

他的意思是,

你不能找一個剛上市3年的股票,

然後說它比連續配息8年的股票差。

這樣一來,它比較好的原因,

也許只是上市的比較久,不是因為連續配息8年。

「如果要做的很學術,你說的是沒錯拉…」我說,

其實很多因素本來就會互相影響,

要在同樣條件下比較,才能排除其他影響,

不只是同樣的上市年數,比方說,是否買的同樣便宜、是否同產業…

但股票市場不是個賽馬場,

而是馬、狗、驢子、大象都放在同一個場子裡比賽的動物園,

沒人規定這些股票應該要公平競爭。

就像上市3年的公司,

會被拿來和上市30年的公司比較一樣。

「先測測看,老公司是不是真的比較穩吧?」

活得越久的公司,股價理論上會越穩定,

真的是這樣嗎,穩定程度高多少?

實際統計看看結果

以公司上市年數分組來實測虧損機率

我根據公司上市之後的年數統計,分成以下幾類:

1. 上市 5年以內- 新公司

2. 上市 5~10年 – 中年公司

3. 上市 10~15年 – 老公司

4. 上市 15年以上 – 老油條公司

這樣分一來是樣本大小差不多,二來想看出他們的差異是不是有趨勢性,

有興趣的人也可以自己測試完和我討論。

另外有些條件設定:

1. 股票淨值至少10元以上,因為會持有1年以上的投資者應該不會考慮淨值過低的股票。

2. 測試期間 2005-2014 共10年。在每年1/1統計未來持有 1年的報酬率。

3. 有少數公司的上市數據會有異常,例如先下市,再用控股公司方式重新上市,會在我能查到的範圍做合理調整。

得到了4個結論:

- 上市5年以內的新公司,虧損50%以上的機率比老公司高4倍。

- 上市5~10年的中年公司,大漲時漲幅是相對最大的。

- 在面對極端風險(例如08年金融海嘯),上市15年以上的公司明顯波動較小。

- 長期配息穩定 和 上市時間越長,兩者同時都能讓股價更穩定。(但大漲機率會降低)。

結論1:5年以下新公司虧損 50%以上機率,比老公司高出 4倍

在這10年間,如果持有小於5年的新公司一整年,

遇到虧損50%以上的機率高達15.1%,

還蠻糟糕的,這些大跌幾乎都發生在08年或11年這類空頭年。

而10~15年,以及15年以上的老公司數字大致上差不多,

虧損50%以上的機率降到4%以下,

老公司比新公司安全4倍。

就算是虧損20%的機率,老公司仍比新公司安全2倍。

在虧損的部分有趨勢性,愈老的公司越不容易大幅虧損,但也不容易大幅獲利。

結論2:上市櫃 5~10年的 中年公司,股價上漲爆發性最強

這倒是比較意外的結果,

我原本以為同樣會是 上市5年以內 的爆發性最強 (高風險高報酬),

因為他們大跌的比例最高,理論上也最會反彈,

但理論與現實不同。

在這裡風險和報酬不大對稱,

上市5~10年的中年公司股票,各方面明顯優於5年以下的新公司。

如果哪天又發生金融海嘯,回穩後想找有機會大漲的股票,

上市5~10年的股票會是比較好的選擇。

而10年以上老公司,有爆發性成長的機率大幅降低,

老公司很難一年上漲100%以上,

這也是可以預期的結果,因為它波動本來就相對小,

但要注意的是整體勝率,中年公司 53.4% 仍低於老公司 59%,

在抗風險的部分,老公司仍略勝一籌。

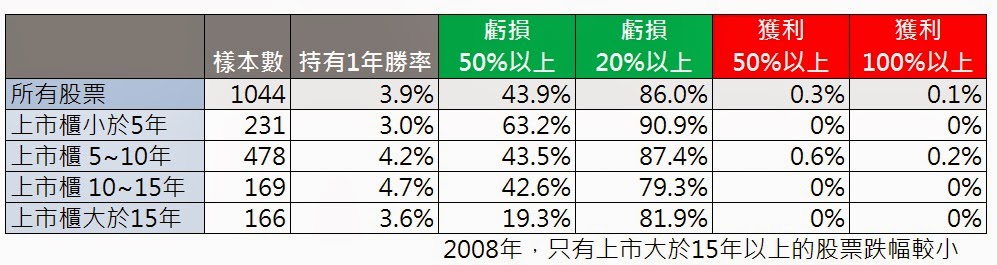

結論3:面對極端風險時,15年以上的 老油條股 明顯抗跌

雖然先前提到,上市越久抗跌能力越強,

但其實2005~2014之中,只有 2008年和2011年有空頭走勢,

虧損也多集中在這兩年。

把 2008年 的數字單獨拉出來看,

會發現即使是10~15年的老股票,股價砍半的機率仍高達42.6%,

但15年以上的老油條股,股價砍半機率只有19.3%,抗跌能力將近2倍。

為什麼它的大漲的機率低?不是因為它比較不會漲,

因為大跌時 下跌的幅度少,

反彈回 原本價位的幅度也就小。

例如,

如果有檔 新股票08年下跌了 50%,隔年他可能會上漲 100%回到原本價位。

另一檔 老股票08年只下跌 25%,隔年他上漲 33%就能回到原本價位。

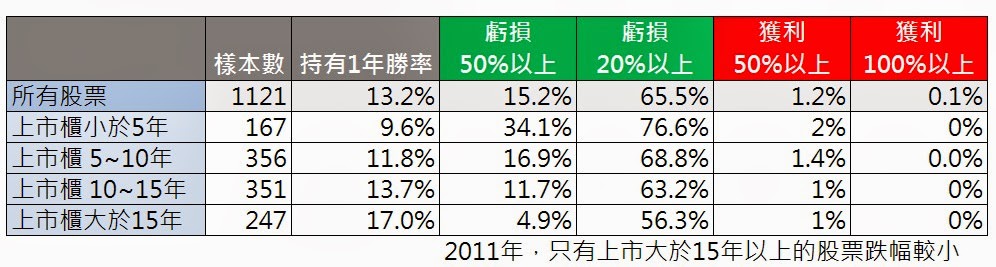

2011年的數據也差不多,

小於5年的新股票特別容易大跌。

大於15年的老油條股和其他股票都明顯有一段落差。

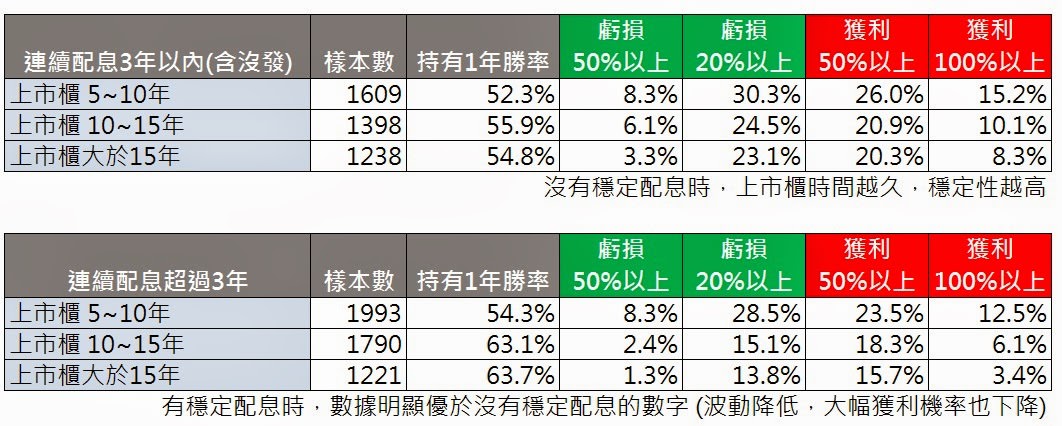

結論4: 穩定配息越久 與 上市櫃時間越久 股價都會越穩定

這次的數據和 之前穩定配息文章 主要的差別在於,

它包含了05~09年的數據,

因此在極端的獲利和虧損程度會比較高,

但因為樣本較大,

所以虧損的百分比看起來會比較低,

兩個數據不能直接比較。

但重點是,上市櫃越久、穩定配息越久,

這兩個因素都對股票的穩定性有改善。

快速結論

1. 上市5年以內的新公司,虧損50%以上的機率比老公司高4倍。

2. 上市5~10年的中年公司,大漲時漲幅是相對最大的。

3. 在面對極端風險(例如08年金融海嘯),上市15年以上的公司明顯波動較小。

4. 長期配息穩定 和 上市時間越長,兩者同時都能讓股價更穩定。(但大漲機率會降低)。

相關文章:

<穩定配息的股票,風險明顯降低,虧損50%以上的機率不到1%!>

<10元以下的低價股,和100元以上的高價股,哪種比較好? 結果出乎意料之外>

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言