國內外幣轉帳方法有哪些?外幣轉帳手續費比較/優缺點整理

最後更新:2023-12-07

如果已經有一筆外幣,想要從國內的A銀行轉帳到國內B銀行,怎麼匯款比較划算?和國際電匯的方法一樣嗎?

外幣如果直接匯國內其他銀行的話,因為都是走電匯,成本其實跟匯國外是一樣的,但有沒有成本更低的方式呢?

市場先生以前有分享過海外電匯的文章,討論電匯的方式、手續費計算等等,不過這些都是討論如何匯款到國外銀行。

本篇文章市場先生就來介紹在國內銀行如何進行外幣轉帳,並分享四種可以執行國內(境內)外幣匯款轉帳的操作方法。

本文市場先生會告訴你:

國內外幣轉帳方法有哪些?哪一個手續費便宜?

市場先生整理了四種國內常見外幣匯款轉帳(資金移轉)方式,分別是:

- 銀行電匯法:經常性大額資金移轉

- 台幣轉帳法:偶爾且急迫性的小額資金移轉

- 基金帳戶扣款法:無急迫性的資金移轉,但限定部分銀行

- 現鈔領出/存入法:成本昂貴的資金移轉方式(不推薦)

究竟四種國內銀行外幣匯款轉帳(資金移轉)方式哪一種最好?答案是不一定

其實要看資金規模和使用情境、急迫性,並考慮手續費的多寡。

如何評估哪一種外幣轉帳方法適合我?

下表整理不同資金規模下,概略的匯款費用率。從表內可以清楚得到幾個結論:

- 小額資金:用台幣轉帳法最划算

- 大額資金:以電匯法最划算

- 有基金帳戶且不急用資金:基金帳戶扣款法可以達成零費用資金移轉(但非常耗時)。

- 最不推薦使用:現鈔領出/存入法,除非有特別優惠,否則費用十分昂貴。

整體上來看,單次匯款的資金規模越大,費用率越是划算。

| 不同資金規模的外幣轉帳費用率 | |||

| 方法 | 小額 (1千美元) |

中額 (1萬美元) |

大額 (10萬美元) |

| 銀行電匯 | 4.9% | 0.5% | 0.07% |

| 台幣轉帳 | 0.47% | 0.38% | 0.37% |

| 基金帳戶扣款* | 0% | 0% | 0% |

| 現鈔領出存入 | 2% | 2% | 2% |

| *以零手續優惠計算,持有期間大於短線交易規範,並假設淨值波動為零 資料整理:Mr.Market 市場先生 |

|||

市場先生補充:什麼是基金短線交易規範?

為了避免投資人短期內頻繁買賣同一檔基金,造成基金管理及交易成本增加,損害長期投資人權益,所以在公開說明書中,寫明短線交易的定義以及裁罰。

一般而言,境內基金大多定義7~14日內買賣為短線交易;境外基金會稍微長一點,通常30日到90日不等。

法規規定罰金最多收取賣出金額的2%。違反基金短線交易而被罰的錢,會直接歸入基金資產。

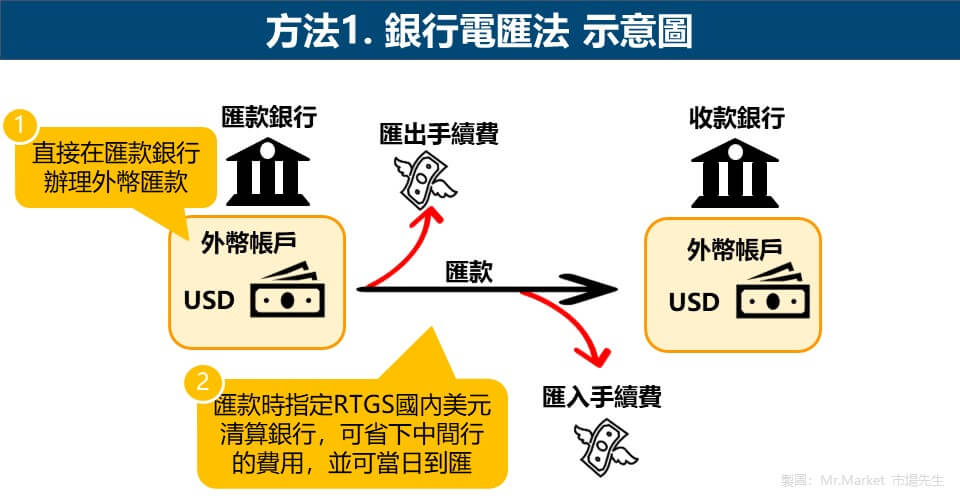

外幣國內轉帳 方法1:銀行電匯法

這個方法與國際電匯相同。差別在於貨幣種類(例如美元、歐元),以及匯款銀行與收款銀行有沒有參加國內的RTGS 。

如果有參加國內RTGS,表示這一筆匯款可以在國內結算,不需要發電報到國外的中轉行,所以通常可以省去中轉行的繁複過程及費用,並且當日到匯。

如果沒有參加國內RTGS,那麼整個匯款流程就會比照國際電匯,從匯款行開始,經過中轉行,最後到達收款行。

市場先生補充:RTGS是什麼?

即時總額清算(英文:Real-Time Gross Settlement,RTGS),是一種跨銀行電子轉帳系統的架構。

以前台灣沒有外幣結算的系統,所有的外幣匯款,就算是國內銀行之間,都要透過SWIFT Code走國外的中轉行,除了可能必須支付額外的電報費外,有的時候款項還會延遲到帳。

台灣央行在2013年成立了國內的「外幣結算平台」,一開始只有境內美元匯款,之後開放人民幣、歐元、日圓等。而「外幣結算平台」所使用的清算架構,就是RTGS。

當投資人需要在國內銀行間做外幣匯款轉帳時,可以在政府資料開放平台查看,只要這種外幣在國內RTGS有承做,而且匯款銀行與收款銀行都是RTGS參加行,就表示這一筆匯款不需要途經國外,應該可以節省中間行的費用,並且當日到匯。

銀行電匯法主要費用:匯出手續費/匯入手續費

這個方法的費用只有兩方面。

1. 匯出時的手續費。

雖然RTGS可以免除中轉行費用,不過國內各大銀行間的郵電費通常都是照收,通常是根據金額按照一定比例(例如0.05%)收費,但是設有上下限,普遍來說費用可能落在台幣500~1200之間。

另外要全額到匯,通常會再加收一筆約700~800的費用。詳細可閱讀:SHA/BEN/OUR/全額到匯是什麼?

2. 匯入時的手續費

收款銀行通常會加收匯入費。有的銀行是依據金額按照比例(例如0.05%)收費,也設有上下限;也有銀行只收一筆固定的解付費。關於電匯費的一般行情,可閱讀:電匯手續費比較

銀行電匯法 優缺點整理

其實這個方法就是「銀行體系 境內 外幣轉帳匯款」的標準程序。因為費用是根據金額,按照特定比例收費(有上下限),所以對小額資金非常不划算;但是一旦資金規模夠大,就會是資金移轉的最佳方式。

| 外幣國內轉帳 方法1. 銀行電匯法 優缺點整理 | |

| 優點 | •大額資金費用划算 •RTGS可當日到匯 •安全 |

| 缺點 | •資金太小費用偏貴 |

| 適合族群 | •資金量大 •需要經常大額匯款 •希望快速移轉資金 |

| 資料整理:Mr.Market 市場先生 | |

銀行電匯法 的省錢方式

銀行電匯法的優點在於,只要金額大,整體電匯手續費佔比就會相對低。

另一個優點在於,外幣電匯有一些可以省錢的方式:

1. 運用銀行VIP客戶優惠,省下電匯費:如果在銀行有大筆金額(一般是300萬台幣以上,各家規定不同),屬於銀行VIP,那電匯費用一般會有折扣,如果匯款銀行和收款銀行分別有VIP,那電匯的手續費就能分別省下一些,根據我個人經驗,單一家銀行可以省下200~800元台幣不等,由於匯款行和收款行都會分別收一次電匯費用,能兩邊都省當然最好。

可閱讀:如何省下銀行電匯費的技巧?

2. 運用美元高利定存優惠:許多銀行在搶客人時,會推出一些美元高利率優惠,利率很高,但時間很短,限定新資金才能使用。例如6%利率,但只能存1個月。

這種優惠,主要是提供客戶補貼用,對長期定存利率其實沒有幫助。

銀行比原本定存多付出的部分,其實就是用來補貼客戶在轉移資金時的匯款成本,用來獎勵吸引客戶把資金從其他地方轉移到自家的銀行。

算下來,靠著高利定存在短時間內高出一般利率額外得到的優惠,因為時間短,所以金額其實不會太大,但已經足夠補貼一部分匯費,甚至金額大可能還會倒賺一些。

不是每家銀行每個時期都有這種優惠,建議匯款之前可以問一下要匯過去的銀行近期是否有類似新資金的優惠,可以運用,多的話也能省下上千元,甚至倒賺幾千元。

最新的美金/美元定存利率和優惠特案,可參考:美金/美元定存利率與優惠特案

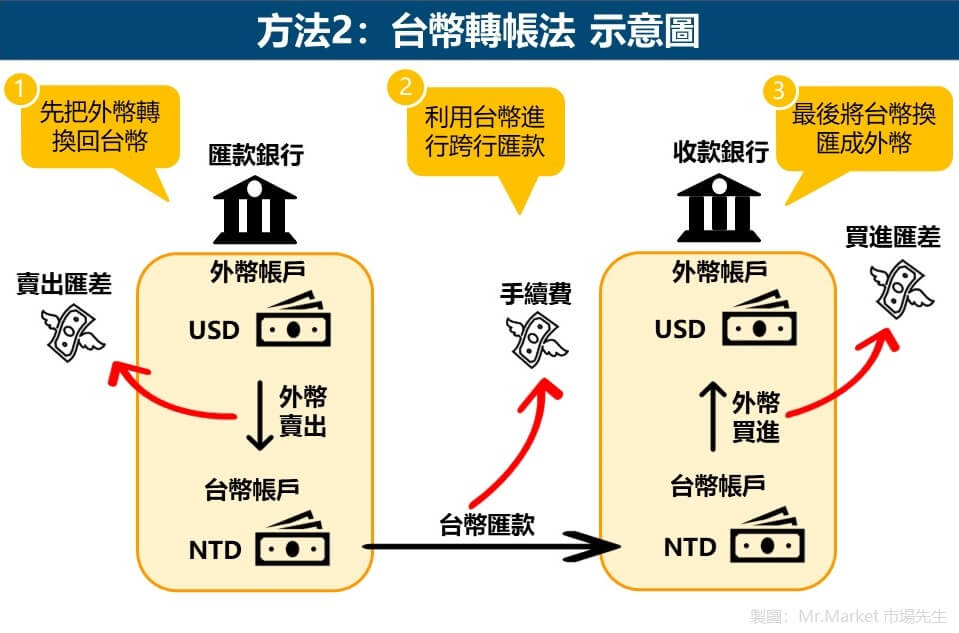

外幣國內轉帳 方法2:台幣轉帳法

這個方法原則上很簡單,大概分為三個步驟:

- 先把外幣賣出換成台幣

- 然後用台幣轉帳到收款銀行

- 從收款銀行用台幣買進外幣

這個方式大多是在網銀、APP線上操作,整個流程會十分快速省時。

主要費用:買賣匯差/台幣轉帳手續費

1. 買賣匯差

這個方式需要執行外匯一賣一買,所以必須要承受銀行買賣匯差,及不同銀行間的匯差。

小額資金可能沒有差多少,但如果是大額資金,買賣之後產生的金額差異可能會很大。

網銀、APP線上換匯多數銀行通常可以享匯率減免優惠。

2. 台幣轉帳手續費。

這個項目其實很便宜,通常台幣0~30塊內可以處理(匯款金額台幣200萬內),搭配優惠甚至有可能完全免除, 例如,數位帳戶免匯款手續費。

如果擁有銀行財富管理VIP或是薪轉戶等等條件資格,有機會折抵部分手續費,詳細優惠還是要詢問你接洽的銀行或理專。

台幣轉帳法 優缺點整理

整體上來說,

資金規模小:最大的費用可能會來自銀行的換匯手續費,因此換匯有讓分越多,使用上會越有利,一般建議使用線上換匯,即使小資金也會有一些讓分。

資金規模大:最大費用就會來自於兩間銀行一賣一買的匯差,匯差是不可控制的,如果真的要使用這項方式,可以跟熟悉的銀行商量爭取較優惠的匯率,資金大的人建議都跟銀行問一下,可能可以談到不錯的換匯匯率。

| 外幣國內轉帳 方法2. 台幣轉帳法 優缺點整理 | |

| 優點 | •速度快 •不用臨櫃 |

| 缺點 | •大額資金費用偏貴 •會有匯差風險 |

| 適合族群 | •資金不多 •常常需要外幣轉帳 •希望快速移轉資金 |

| 資料整理:Mr.Market 市場先生 | |

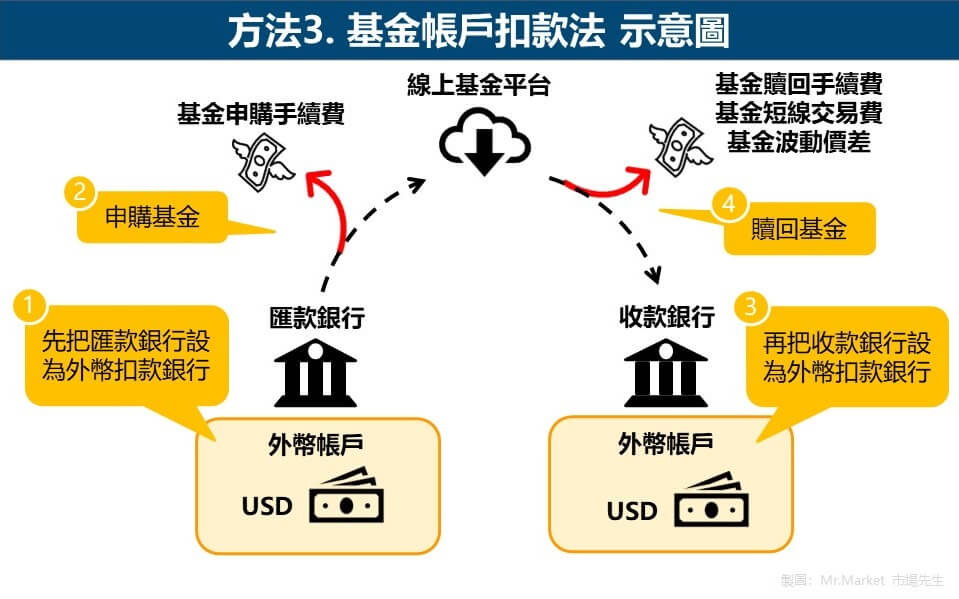

外幣國內轉帳 方法3:基金帳戶扣款法

這個方法是利用線上基金申購平台(例如基富通、鉅亨買基金等等)的外幣扣款帳戶來做轉換。

雖然比較省錢,但比較麻煩,也存在一些不可控因素。

執行上大概可以分成四個動作:

- 先設定匯款銀行的外幣帳戶當作基金外幣扣款帳戶

- 申購外幣計價基金(儘量以波動不大的為主),並從帳戶內的外幣扣款

- 變更基金外幣扣款帳戶,改為另一家收款銀行的外幣帳戶

- 把基金贖回,這時贖回的價款就會進入收款銀行的外幣帳戶

使用這個方法的前提是須要有一基金平台帳戶,且申購基金手續費為零,

透過基金申購外幣扣款,當基金贖回時轉入另一個外幣帳戶達到資金移轉目的,

缺點是流程複雜,而且費時,另外期間還可能承受基金波動的風險。

目前最大的限制就是匯款銀行與收款銀行都必須是集保中心簽約的外幣扣款銀行,而這樣的銀行目前僅9家。

集保中心合作外幣扣款銀行:(2023/05/05)

彰化銀行、華南銀行、兆豐銀行、台新銀行、永豐銀行、第一銀行、中信銀行、台北富邦、國泰世華

主要費用:基金申購贖回手續費/基金短線交易費/基金波動價差

這個方式的費用來自四個方面,

1. 基金的申購手續費。

線上基金申購平台不定期會推出申購零手續費優惠,所以如果搭配優惠的話有機會折抵。例如目前鉅亨買基金就有0手續的活動,有興趣的可以參考最新基金開戶手續費優惠分享。

2. 基金贖回手續費

基金贖回手續費在國內並不常見,國內基金通常沒有這項費用,目前只有少數國外基金會有贖回手續費,大約0.5%。

想詳細了解基金費用,可閱讀:基金費用有哪些?

3. 基金短線交易費(可避免)

基金在設計上是傾向中長期投資,如果投資人頻繁短線交易,會影響基金投資組合的管理,所以針對短線交易,投信公司會在投資人贖回時加收一筆費用。

各家投信對短線期間的認定標準不同,一般在7~14天左右,詳細規定可以在投信官網查詢;另外收取的費用率也不相同,法規規定最高不能超過2%。但只要持有期間超過投信認定的短線期間,就不會有費用。

市場先生補充:

基金短線交易除了會被額外收取費用外,如果太過於頻繁,還可能被投信公司列為監控帳戶,最壞的情況可能被限制、拒絕後續的申購。

所以如果要使用這個方法,仍建議持有超過短線交易規範天數後再執行贖回。

4. 基金的波動價差

這個方法需要對基金執行一買一賣的動作,所以如果期間內基金淨值發生大幅度的波動,投資人就會產生額外的損失(或意外獲利)。投資人不應期待使用這個方法移轉資金的同時還要有所獲利,而是尋求資金的平穩移轉。所以應該儘可能挑選波動小的基金標的,例如貨幣市場基金。

但貨幣市場基金不是每一家都有,因此考慮其他如中短期高評等債券類的基金也是一種方向。

不過雖然省下手續費,但這必然承擔波動風險,不一定符合想低成本轉移資金的本意。

基金帳戶扣款法 優缺點整理

整體上來看,這個方式是利用基金帳戶作變相資金移轉,所以沒有太大的資金規模限制;

但因為這個操作比較繁瑣,例如要開基金帳戶,辦理變更外幣扣款帳戶的手續也需要時間。所以要把資金的時效性納入考量,如果你需要快速的資金移轉,就比較不適合這個方式。

| 外幣國內轉帳 方法3. 基金帳戶扣款法 優缺點整理 | |

| 優點 | •費用率低 •不用臨櫃 |

| 缺點 | •程序複雜 •需要線上基金平台帳戶 •僅少數銀行可用 •非常耗時 |

| 適合族群 | •資金量大 •偶爾才需要外幣資金移轉 •沒有時間壓力 |

| 資料整理:Mr.Market 市場先生 | |

市場先生補充:

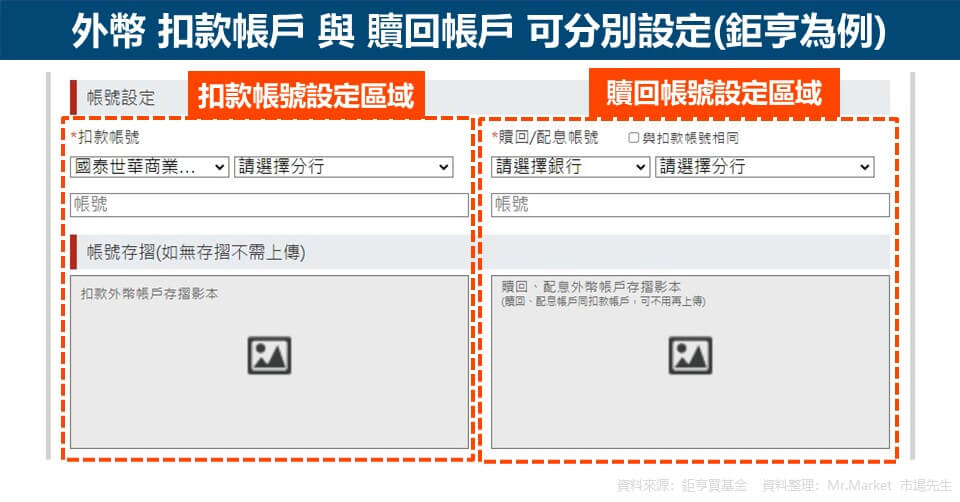

經過實際測試,有些基金申購平台的外幣扣款帳戶與贖回帳戶能夠分開設定(下圖以鉅亨買基金平台為例)。因此想要使用基金帳戶扣款法的人可以同時設定好扣款帳戶與收款帳戶,省去一次申請帳戶變更的麻煩。

不過它仍然受限於「基金短線交易規範」,以及「集保中心簽約帳戶僅9家」的規定。

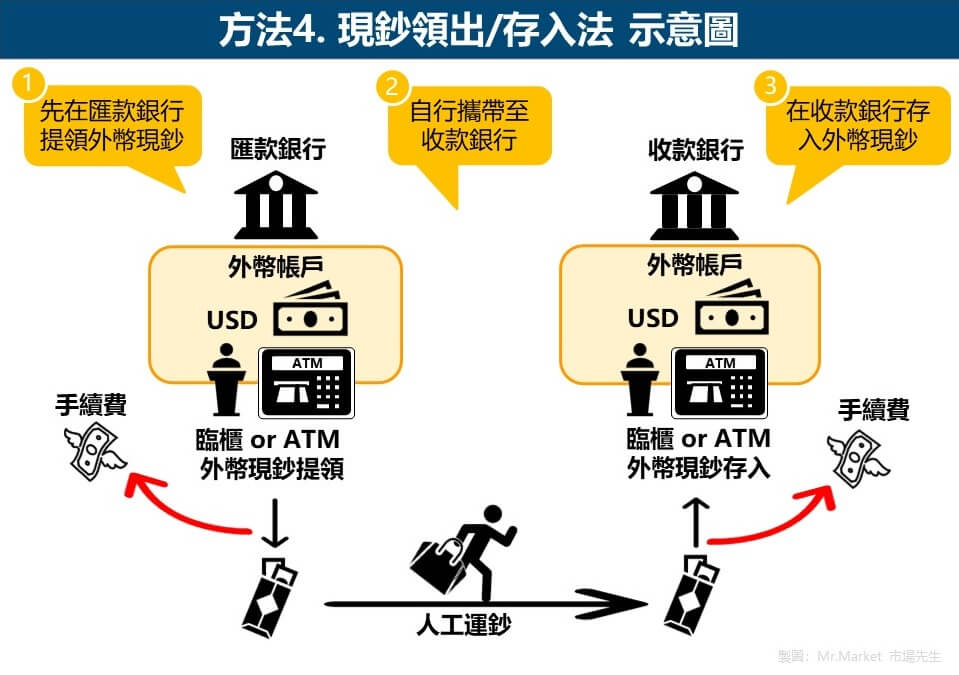

外幣國內轉帳 方法4:現鈔領出/存入法

有些人會選擇用現鈔方式,把外幣領出存到另一家銀行,這是成本最高、最不推薦的方式。

這個方式大概分成三個步驟:

- 從匯款銀行臨櫃或ATM,把外幣現鈔從外幣帳戶領出

- 自己搬運到收款銀行

- 從收款銀行臨櫃或ATM,把外幣現鈔存進去

現鈔提領的方式不限,無論是臨櫃,或是某些銀行有提供外幣ATM提款機;現鈔存入方式也同理。

這個操作方法比較不適合大額資金,主要因為費用很貴(約2%);另外因為資金需要自行搬運,如果金額太大運送途中可能有安全性風險。

主要費用:現鈔提領/存入手續費

這個方式的費用只有一種,就是:現鈔提領/存入手續費,收費無上限而且非常昂貴。

除了外幣現鈔提領需要支付手續費之外,外幣現鈔存入的時候銀行也會收取一筆費用,僅有少部分銀行有提供ATM外幣提領的手續費優惠。

手續費的條件各銀行也不完全相同,有些是按銀行的牌告即期匯率與現金匯率的差額計算;也有直接收取固定比率的模式(例如每一美元收費台幣0.3元),而且收費無上限。以台幣美元匯率30:1來算,現鈔提領手續費大約1%,一存一提,就是2%,非常昂貴。

現鈔領出/存入法 優缺點整理

整體上來看這方法相對昂貴,不建議使用。

雖然偶爾有銀行推出短期外幣手續費優惠活動,或是外幣ATM的存提免手續優惠,經過適當的安排,有機會可以達成零手續費的資金移轉。不過也僅限於少量的資金,因為資金規模太大的話除了手續費會變得很貴,揹著一大袋現金在外走動也不太安全。

| 外幣國內轉帳 方法4. 現鈔領出/存入法 優缺點整理 | |

| 優點 | •程序簡單 |

| 缺點 | •無折扣的費用偏貴 •需要臨櫃或操作ATM •運鈔有安全性風險 |

| 適合族群 | •資金量小 •偶爾才需要外幣轉帳 •有特殊手續費折扣的時候 |

| 資料整理:Mr.Market 市場先生 | |

總結:無論那一種方式,單筆大額外幣轉帳較划算

無論那一種方法,整體上來看是「大額資金比小額資金來的划算」。

所以如果小資族希望節省費用的話,儘量把資金集中,一次匯款是最划算的。

主要是因為銀行很多的電匯手續費用是有收費上下限的(例如按金額0.05%,最低100,最高800),這樣的規則其實表示:超過一定金額就不會再多收。

所以結論是:只要匯款金額越大,手續費佔比就越小,越划算。

那要超過多少呢?

如果用美元來舉例,一般超過6萬美元左右(各家不同、也跟匯率高低有關),費用就大致就達到上限,之後越多越便宜。

當然,小資金的話,就換回台幣再匯款,整體成本可能也不會太高。

例如銀行中有1000美元要轉移到另一家銀行,從美元換回台幣中間的匯損可能低於100元台幣(沒讓分的情況約0.3%匯損),再加上台幣跨行匯款15元匯費,加起來成本依然遠低於用外幣匯款的費用 (外幣匯款單次郵電費就200以上)。

市場先生先把各類使用情境整理如下表:

考慮時效性與費用率,幫助大家依據自己的現況,快速評估可以採用那一個方法:

| 國內外幣跨行轉帳 適用情境 分析 | ||

| 情境 | 小額資金 | 大額資金 |

| 偶爾 (急迫) |

台幣轉帳法 | 銀行電匯 |

| 偶爾 (不急迫) |

基金帳戶扣款法 | 基金帳戶扣款法 |

| 經常性 | 台幣轉帳法 | 銀行電匯 |

| 資料整理:Mr.Market 市場先生 | ||

市場先生提醒:記得去了解自己銀行及收款銀行優惠

1. 是否有匯款優惠:例如有的銀行VIP,提供每月一次電匯費匯款或收款免費,就很適合用電匯轉移資金。

2. 是否有換匯讓分:例如有美元台幣的讓分2分、3分之類,可以讓台幣轉帳法的成本降倒更低。

延伸閱讀:

- 電匯意思是什麼?國內銀行電匯手續費比較

- 電匯手續費比較

- 怎麼換錢最划算?5種最常見的便宜換匯推薦解析

- 換匯減分、讓分是什麼意思?如何取得銀行換匯的優惠?

- 外幣定存技巧有哪些?最完整的外幣定存教學

- 美金/美元定存利率好嗎?

- 小資族該如何小額投資?6種簡易的小額投資方法

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

方法二的示意圖的買賣匯率好像反了,如果依下面連結的邏輯看,美金換台幣不是買入,台幣換美金是賣出,還是我有什麼漏看了嗎?

https:///forex-buy-sell-meaning/

在「匯差」這篇文章中,想要介紹如何看懂銀行的牌告利率,所以用”銀行”的角度來陳述(這樣的陳述觀點,也是各大銀行匯率告示板的現況)

•買入價:”銀行” 向你買入外幣的價格

•賣出價:”銀行” 賣出外幣給你的價格

在「國內外幣轉帳」的方法二示意圖中,想要介紹幾種資金移轉的方式,所以採用了”使用者”觀點來表達:

•美金換台幣–>使用者向銀行 賣出 美金,拿回台幣,然後去匯款

•台幣換美金–>使用者向銀行 買進 美金,支付台幣