什麼是現金循環週期?公式如何計算、查詢、數值高低代表什麼?

最後更新:2023-04-11

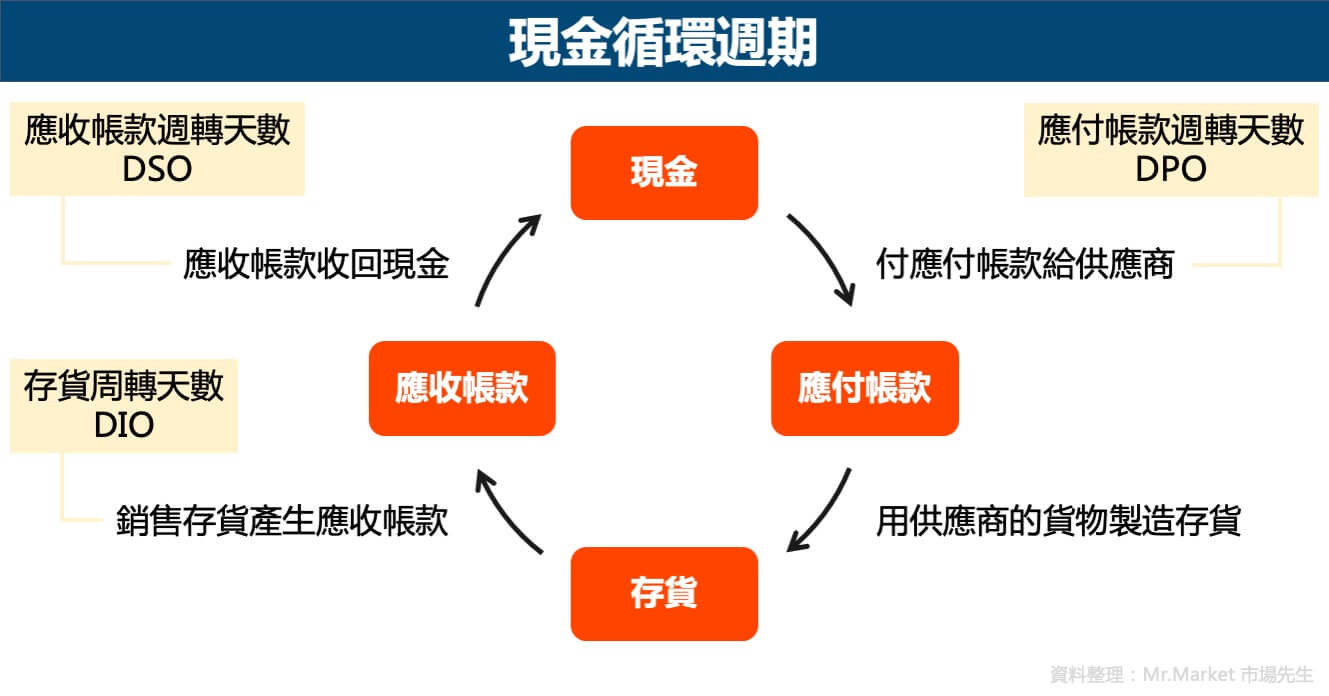

一間公司從買原料到經過生產,變成存貨到市場賣出並轉換為應收帳款,

最後收回現金來支付應付帳款的過程,這一整個循環稱為:現金循環週期,或是現金轉換循環(Cash Conversion Cycle)。

現金循環週期這個財務指標,可以用來評估公司整體的營運和管理效率,

當應收帳款與存貨數字出現異常變動時,也可以幫助我們提早發現金流的風險。

本文市場先生會告訴你:

什麼是現金循環週期?

現金循環週期 = 公司從付出現金,一直到收回現金所需的平均時間。

現金循環週期(英文:Cash Conversion Cycle , CCC)又稱為現金轉換循環,用來衡量公司每項投資在生產和銷售過程中,經過多久的時間(天)才被轉化為收到的現金。

這個指標能讓公司評估出需要多少時間來銷售庫存、多少時間收取應收帳款,以及多少時間來支付應付帳款。

白話一點來說,就是公司從付出現金到收到現金所需的平均時間。

例如A公司現金循環週期是20天,代表A公司需要20天才能將現金變成存貨(付出現金)然後再將現金收回(收到現金)。

注意,這不是一個實際精確的數字,而是一個概估值,財務上我們藉由觀察這個概估值的上下變動,來判斷公司財務是否有異常。

現金循環週期適用於高度依賴庫存管理和相關業務的特定部門,舉例來說,零售業、FMCG快速消費品產業、製造業等等,這些都是受存貨庫存、應收帳款影響較大的產業。

例如:像COSTCO、P&G、Unilever、Zara等等這些消費型的公司,就需要十分注重這些周轉指標。

透過這指標有助於評估公司營運和管理效率,如果數值在多個時期內呈現下降或穩定的趨勢是一個好的跡象。

現金循環週期計算公式?

現金循環週期 = 存貨周轉天數(DIO) + 應收帳款周轉天數(DSO) – 應付帳款周轉天數(DPO)

其中:

存貨周轉天數 DIO = 365天 ÷ (營業成本÷平均存貨)

應收帳款周轉天數 DSO = 365天 ÷ (銷貨淨額÷平均應收帳款)

應付帳款周轉天數 DPO = 365天 ÷ (銷貨成本÷平均應付帳款)

現金循環週期由應收帳款、存貨周轉、應付帳款等幾個元素構成:

- 存貨周轉天數 DIO:衡量存貨的銷售速度,次數越短越好,表示存貨銷售的速度更快。

- 應收帳款周轉天數 DSO:公司回收帳款所需的天數,天數越低越好,代表公司能更快地收回帳款。

- 應付帳款周轉天數 DPO:公司支付應付帳款平均所花的天數,數字越大代表公司有較長的時間來支付欠款。

算出以上3個指標後,將它加減,就能計算公司的現金循環週期,這個數值越短代表現金轉換速度越快,甚至可以是負數,

反之數值越大,代表收回現金速度越慢,公司可能就存在著很大的資金成本。

存貨管理、銷售、應付帳款是公司的3大關鍵要素,如果其中任何一項管理不善就會嚴重影響公司,

透過現金循環週期能看出公司利用短期資產和負債產生現金的效率,

能衡量公司在現金管理方面的財務健康狀況,有助於評估與公司經營有關的流動性風險。

市場先生提醒:

從現金循環週期計算公式你可以發現,應收帳款周轉天數、應負帳款週轉天數、存貨週轉天數,

這些數據單獨看都有意義,但整合在一起看,則可以另外觀察到公司金流的全貌,現金循環週期的核心價值就在於此。另外從計算公式中也能看出現金循環週期有缺陷,

就是實際上 應收帳款周轉天數、存貨周轉天數、應付帳款周轉天數,三者雖然都是天數,但分子分母差異很多,

比方說,某項目算出來是10天,可能是幾百億元除以幾十億元。但另一個項目值算出來20天,是幾百萬元除以幾十萬元,看似都是天數,但金額少了萬倍,也就意味著這20天對公司的實質影響力,比前項10天少了萬倍,但在現金循環週期的計算上仍是把兩者當成等權重在看。當然現實中不會差這麼多,但不某些業在成本/存貨與應收、應付的金額規模,差距到5~10倍仍是有可能的。

這也是為什麼前面提到,此指標僅適用在一些存貨、應收帳款佔比影響大的公司。

現金循環週期將這些項目的天數直接相加減不是不行,要說優點也有,就是敏感度高,

但背後所對應的金額、影響程度,可能實際差異巨大。

現金循環週期數值高低代表什麼?

現金循環週期指標能衡量什麼?

現金循環週期主要是用來衡量公司營運活動中,關於「現金」的生命週期,

現金會先轉成存貨和應付帳款,再轉換成產品或服務等開發費用,再變成銷售與應收帳款,最後變成現金的一整個循環週期。

因為現金循環週期代表公司投入現金後,

從開始(投資)到結束(回報)的轉化速度,因此這個數值越低越好。

一般來說,現金循環週期有兩個含意:

1. 安全性:衡量公司現金流是否出狀況?是否有資金流動性不足的風險?

2. 經營效率:經營效率是否變好或變差?

現金循環週期,正值、負值,有什麼差別?

如果現金循環週期數值為正值,代表銷貨與收款慢、付款快,

正值不一定代表不好,但如果是正值且有持續遞增,就要留意金流可能有問題。

如果為負值,則代表公司銷貨與收款快、付款慢,

一般金流上不容易出大問題,但同樣如果持續遞增,也要注意了解原因。

評估現金循環週期數值增減,有兩種方式

1. 觀察現金循環週期,相較過去幾期的變化幅度。

2. 觀察現金循環週期,和同業去比較的差異。

現金循環週期天數短,代表公司營運效率上升;

現金循環週期天數高,代表公司營運效率下降。

衡量一間公司的現金循環週期,建議以同產業同類型公司比較,並同時比較其他指標,

如果兩家公司的股東權益報酬率(ROE)、資產報酬率(ROA)數值相近,

那麼可能更值得投資於現金循環週期(CCC)較低的公司,表示該公司能夠更快地產生類似的回報。

當然,評估這些指標必須考慮多方面的因素,並不是單一指標高低就能說明一切。

現金循環週期如何查詢?

在國內一般的財報網站,並沒有直接提供此數據,

可以先從財報上找出應收帳款周轉天數、存貨周轉天數、應付帳款周轉天數,再自行加減來計算出現金循環週期。

國內查詢網站可至Goodinfo!台灣股市資訊網(以台積電為例)

在國外的網站,大多數財務比率資料都有提供此數值:

國外查詢網站可至Morningstar(以P&G為例)

現金循環週期,以西南航空(LUV)為例:

可以觀察到,在晨星Morningstar的財務比率數據中,營業和經營效率(Operating and Efficiency)表格中可以找到 現金循環週期(Cash Conversion Cycle)。

以下圖西南航空(代號: LUV)為例,

它的應收帳款周轉天數(Days Sales Ootstanding, DSO)有逐年上升,代表收款越來越慢。

存貨周轉天數(Days Inventory, DIO)則是波動幅度不大,航空業的存貨都是些維修物料居多,

應付帳款周轉天數(Payables Period, DPO)也逐年遞增,代表付款也越來越慢。

以它2019年的數值為例:

現金循環週期 計算 = 13.46 + 10.99 – 6.29 = 18.15 此數值有逐年增大的趨勢,需額外留意。

現金循環週期 快速重點整理:

- 現金循環週期代表公司投入現金後,從開始(投資)到結束(回報)的轉化速度,因此這個數值越低、保持降低趨勢,代表公司金流風險越低、效率越好。

- 現金循環周期優點在於,它能從整體的角度,去觀察整個公司的金流狀況。

- 現金循環周期的缺陷在於,計算公式三個加總的數值,單位雖然都是天數,但規模可能因為產業不同而差異巨大。因此這個指標僅適用在一些存貨、應收帳款佔比影響大的公司。

- 衡量一間公司的現金循環週期,建議以同產業同類型公司比較,並同時比較其他指標。

市場先生心得:

現金循環週期 直接用加法把一些周轉天數加總,是比較簡單方法,

指標設計簡單是好事,因為我們看指標本來就是想簡化一些資訊,但簡單並不代表能過度簡化,

我覺得看這個數值要了解它的前提,是適用在應收帳款與存貨原本佔比就高的公司,並且還是要搭配其他的指標一起看,了解它的計算規模,甚至某些特殊產業也要針對不同規模的金額去做計算權重調整,所得到的數字才會更有參考性。

學習更多財報知識,可閱讀:財報分析教學懶人包

額外分享幾篇文章:

1. 應收帳款周轉率與天數是什麼?如何計算、查詢、數值高低代表什麼?

3. 應付帳款周轉率、應付帳款周轉天數是什麼?如何計算、查詢、數值高低代表什麼?

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

市場先生您好,您的文章真的讓我獲益良多!很感謝有您!

不過想請問這部分的公式是否有誤?

應收帳款周轉天數 DSO = (銷貨淨額÷平均應收賬款) × 365天

應該為: DSO = (平均應收賬款÷銷貨淨額) × 365天

(DIO,DPO以此類推…)

如果有理解錯誤還煩請市場先生指教!非常感謝!

對的,公式有誤。感謝提醒,已經修正囉!

您好,

想請問文章中的公式是否有誤:

存貨週轉天數 = 360/(銷貨成本÷平均存貨)

及其他週轉天數項目

感謝您!

對的有筆誤,已經修正囉,謝謝您提醒!