00930 ETF分析評價》市場先生完整評價00930

最後更新:2024-01-09

【市場先生本篇文章由永豐投信邀稿分享】

本文市場先生介紹永豐台灣ESG低碳高息40ETF基金 (代號: 00930)這檔ETF,簡稱永豐ESG低碳高息ETF。

這是一檔追蹤「特選臺灣ESG低碳高息40指數」的股票型ETF,篩選條件除了低碳、ESG永續經營外,還加上市值規模,以及至少連續3年穩定配息等選股條件。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。

本文市場先生會告訴你:

00930基本資料介紹

| 00930基本資料 | 說明 |

|---|---|

| ETF 代號 | 00930 |

| ETF 全名 | 永豐台灣ESG低碳高息40 ETF證券投資信託基金 (本基金之配息來源可能為收益平準金) |

| ETF 追蹤指數 | 特選臺灣ESG低碳高息40指數 |

| ETF 費用率 | 0.435% (經理費0.4%、保管費0.035%) |

| ETF 發行時間 | 2023/7/13 |

| 投資標的類型 | 股票型 |

| 投資區域 | 台灣 |

| 持股數量 | 40 |

| 前10大持股佔比 | 47.79% |

| 配息 | 雙月配息+有收益平準金機制 (每年 1/3/5/7/8/11 月為除息月份) |

| 官網連結 | 點此 |

資料整理:Mr.Market市場先生

00930是一檔由台灣的永豐投信發行的ETF,它是一檔以低碳、高息、ESG永續經營為投資選股策略的ETF,成立於2023年7月,追蹤的指數是「特選臺灣ESG低碳高息40指數」,持股數量為40檔。

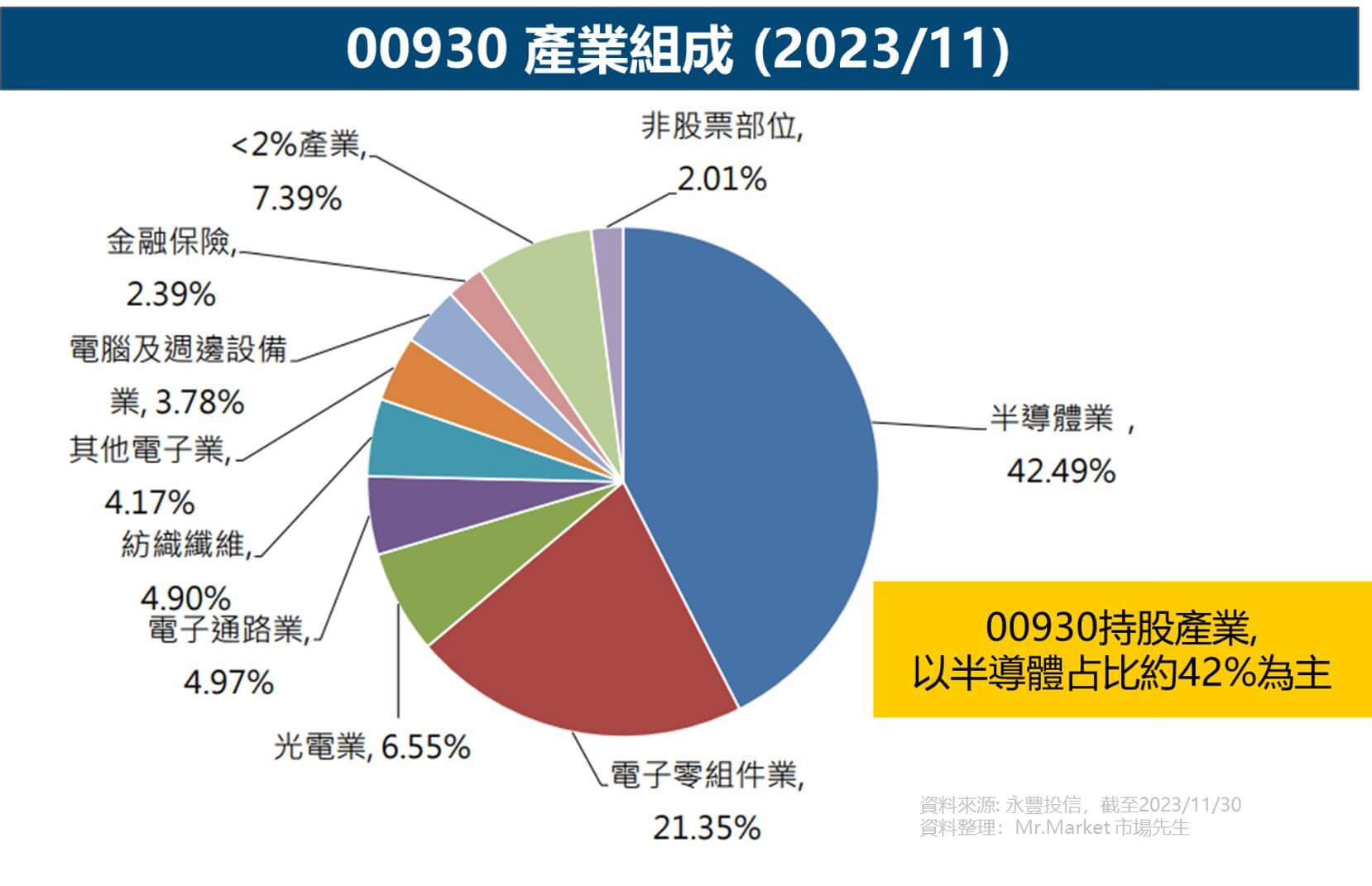

目前 00930最大的單一持股是聯發科(2379)約佔6%,組成的成分股中,又以半導體產業佔約42%最大。由於00930的成分股,是將公司是否能配發高股息列為評選為重要評選因素,也可以發現,雖然台積電是台灣半導體最大市值的公司,但配息率不高,因此台積電並沒有被納入成分持股之中。

00930是以低碳、高息、ESG永續經營為選股標準的策略型ETF,也稱為Smart Beta ETF,比較帶有主動選股的特性。

00930的內扣費用率(Expense Ratio)為 0.435%(經理費0.4%、保管費0.035%),以台股ETF來說,費用不算太高。

如果對ETF還不太熟悉,可先閱讀:ETF入門教學

特選臺灣ESG低碳高息40指數的選股方式

特選臺灣ESG低碳高息40指數是由臺灣指數公司及國立台北大學商學院「企業永續發展研究中心」共同合作編制,指數追蹤採用完全複製法,以台灣上市櫃股票為母體並從中挑選40檔成分股,並且每年調整一次成分股。

臺灣ESG低碳高息40指數組成的流程大致如下:

1. 流動性檢驗:排除流動性低的股票(符合下列其中一項,就算通過)

- 近3個月的平均每日成交金額達1000萬。

- 近12個月中,至少有8個月的自由流通週轉率達3%。

2. 指標篩選:優先考慮低碳排的公司,以及台灣永續評鑑BBB以上,有連續3年配息,做為母體,排除爭議事件或黑名單的公司

- 符合相關規範並編製最近年度永續報告書,上傳至公開資訊觀測站。

- 依「台灣永續評鑑重大性事件處理規則」,刪除最近一期評定為黑名單者。

- 依「運用台灣永續評鑑及相關模組編製指數之爭議性產業篩選規則」,並刪除最近一期評定為爭議性名單者。

- 碳指標篩選(符合下列其中一項,就算通過)

相對碳排:計算碳排放量 / 年度營業收入,排名前50%。

絕對碳排:將碳排放量遞增排序,並計算累積百分比且低於 50%。

- 依照「台灣永續評鑑」社會、經濟、環境、揭露四大構面評鑑,按照分數排序,計算「台灣永續得分率」,選取評等為 BBB 級以上,並將高耗能、高汙染的產業刪除。

- 過去需要連續3年有配發股利。

3. 排序方式:根據市值及殖利率綜合加權,選出市值及殖利率相對較高的40間公司

根據權重計算邏輯,將排序指標由大到小選滿 40 檔股票,計算邏輯為:

- 排序指標 = Z(股息殖利率) + Z(自由流通市值),其中的Z(x) 為標準化函數

- 採用股息殖利率加權,而成分股權重限制為:

a. 個別成分股權重不得超過 10%。

b. 個別成分股權重不得超過以下指標的 5 倍:

(自由流通市值占比+近 3 個月平均成交金額占比) ÷ 2

完整的特選臺灣ESG低碳高息40指數的編製規則,可參考台灣指數公司官網

市場先生觀點:一般投資人理解成分股的篩選及加權概念就好,細節看不懂也沒關係。

特選臺灣ESG低碳高息40指數是以台灣上市櫃股票為母體,綜合考量企業碳排放量,結合「台灣永續評鑑」ESG評分結果,選取評等為BBB級以上的公司,不過像是油氣燃電、水泥、塑膠、鋼鐵、航運、造紙、玻璃陶瓷等,屬於非高汙染但高耗能產業,如果沒有在碳排放上進行改善或碳中和,就可能會被排除名單之外。

在篩選出ESG良好及低碳排的股票,及評估個股的配息穩定度符合近三年有配發現金股利的公司,最後將這些股票根據市值及殖利率加權高低做排序,篩選出排名前40檔作為成分股,並且以殖利率作為持股權重。

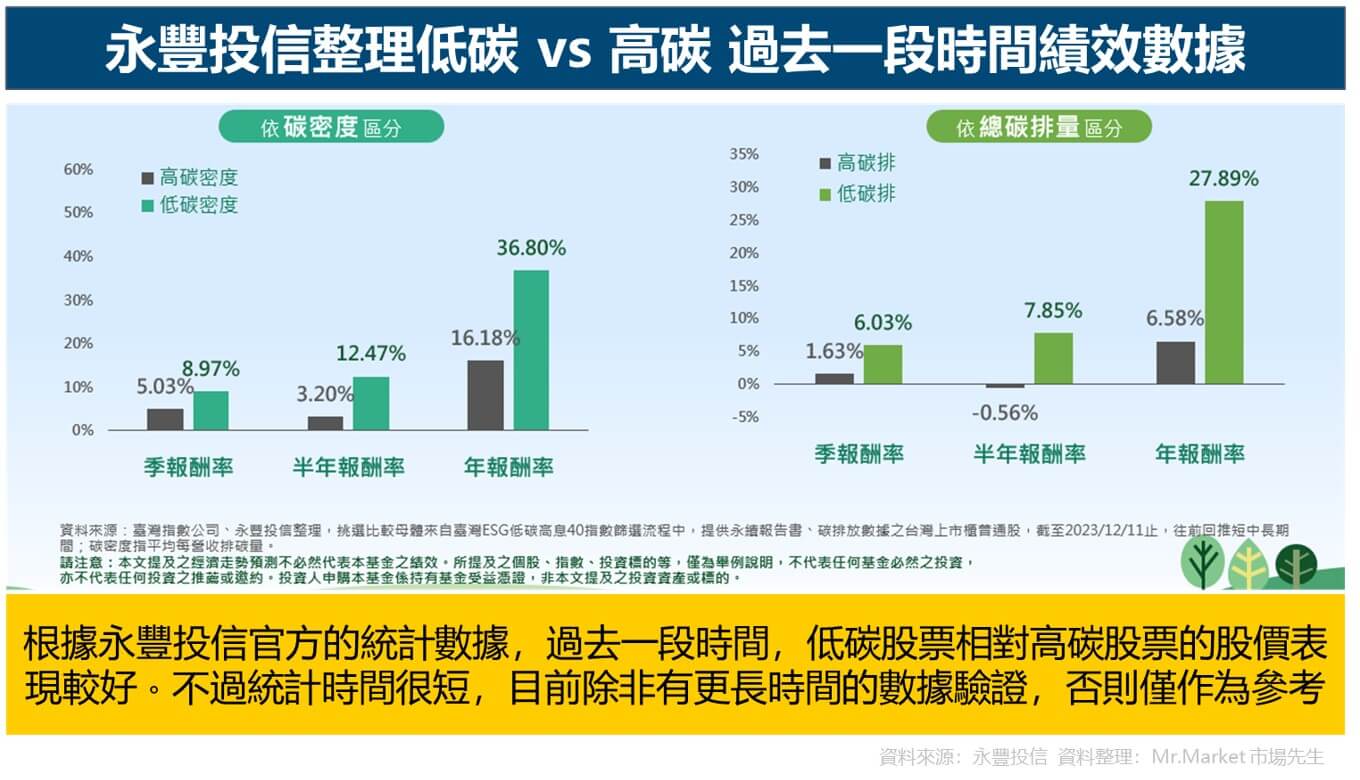

而關於低碳的統計,根據永豐投信提供的數據資料,過去一段時間低碳股票相對高碳股票的股價表現較好,在某一段時間是低碳這項因子有用。但過去資料不代表未來,而且目前的統計時間很短,目前除非有更長時間的數據驗證,否則僅作為參考。

00930優點

- 相較其他高股息選股類ETF,有納入ESG篩選,且要求企業連續3年有配息。

- 以台灣股票型ETF來說,費用率算相對低。

- 根據殖利率加權,不會有少數單一檔股票有高權重。

- 選股有部分考慮市值規模,相對容易選到大型股、避開中小型股。

- 配息頻率為每2個月配息一次,投資金額較大的人比較不會被扣到二代健保補充保費。

00930缺點

- 目前發行時間尚短,無追蹤誤差資料。

- 目前無明確數據顯示納入ESG會讓績效更好(但也不會較差)。

- 高殖利率不等於高報酬,且稅務成本較高。

- 持股為40檔,屬於相對較集中的ETF,並非廣泛分散。

- 根據單一年殖利率高低選股,可能少部分盈餘與配息起伏大的企業會選入或排除。

市場先生評價00930

| 市場先生評價00930 | 市場先生短評 |

|---|---|

| 費用率 | 以台股ETF來說,0.435%的費用率不高 |

| 追蹤誤差 | 目前上市時間短,無追蹤誤差資料 |

| 分散程度 | 相對集中,非廣泛分散的ETF |

| 重要性 | 中等 較適合選股特性相符的投資人考慮使用 |

| 市場先生綜合評價 | 在高殖利率的基礎上,額外也考慮ESG、低碳排、及市值因子的股息型ETF |

在高股息ETF的高殖利率選股基礎上,額外考慮ESG及低碳排,以及市值因子

00930的成本費用率為0.435%,以台股ETF來說不算高。

和其他高股息ETF的選股邏輯相比,00930的選股邏輯比較特殊,主要差異在於:

- 使用因子選股,考量ESG台灣永續評鑑結果以及碳排放因素,排除未達標準的股票。

- 選股除了使用股息殖利率加權,也有加入市值評分,換句話說,並不是單純選出高殖利率股,而是選出高殖利率+高市值綜合加權較高的股票。

00930前十大持股占比約47.8%,持股不算分散,主要是集中在半導體產業(台灣電子與半導體產業比重本來就較高)。因為持股編制也會考量公司近三年的股息配發的殖利率,因此台積電目前並沒有在持股名單內。根據撰文當下(2023/12),前三大成分股公司是聯發科(2454)、群光(2385)、華通(2313)。

ESG與低碳排如果有較好的評價,在企業風險及供應鏈的競爭力邏輯上也會比較好。

不過目前還沒有找到明確的數據能顯示納入ESG可以讓股票績效更好(也不會更差),此外00930的持股有將公司市值評估在內,所以有相對容易選到大型股、避開中小型股的特性。

我個人不會把殖利率列入評估的主要原因,因為殖利率高低主要與產業特性、企業所在生命週期有關,但與報酬沒有顯著關聯性,高殖利率並不一定等於高報酬(高殖利率不會比較好,也不會比較差)。要提醒的是,高殖利率會讓配息所得較多,會產生稅務成本,對於稅率級距高的人需要留意稅務影響。

00930是採取雙月配息,每年的 1/3/5/7/9/11月是除息月份可以較快的收到股息(提醒:配息同時也會除權息,高配息頻率不等於高報酬),因為分多次配息,單次金額較低,如果投資金額較大的人比較不會被扣到二代健保補充保費。

00930 ETF適合對象:希望在台股選擇上,加上ESG永續經營、低碳、高配息考量的投資人。

00930最新股價走勢

永豐官網可以查詢到00930即時的市價與淨值走勢,可以用來判斷當下折溢價。

查詢連結:00930 即時淨值與市價走勢查詢 (折溢價判斷)

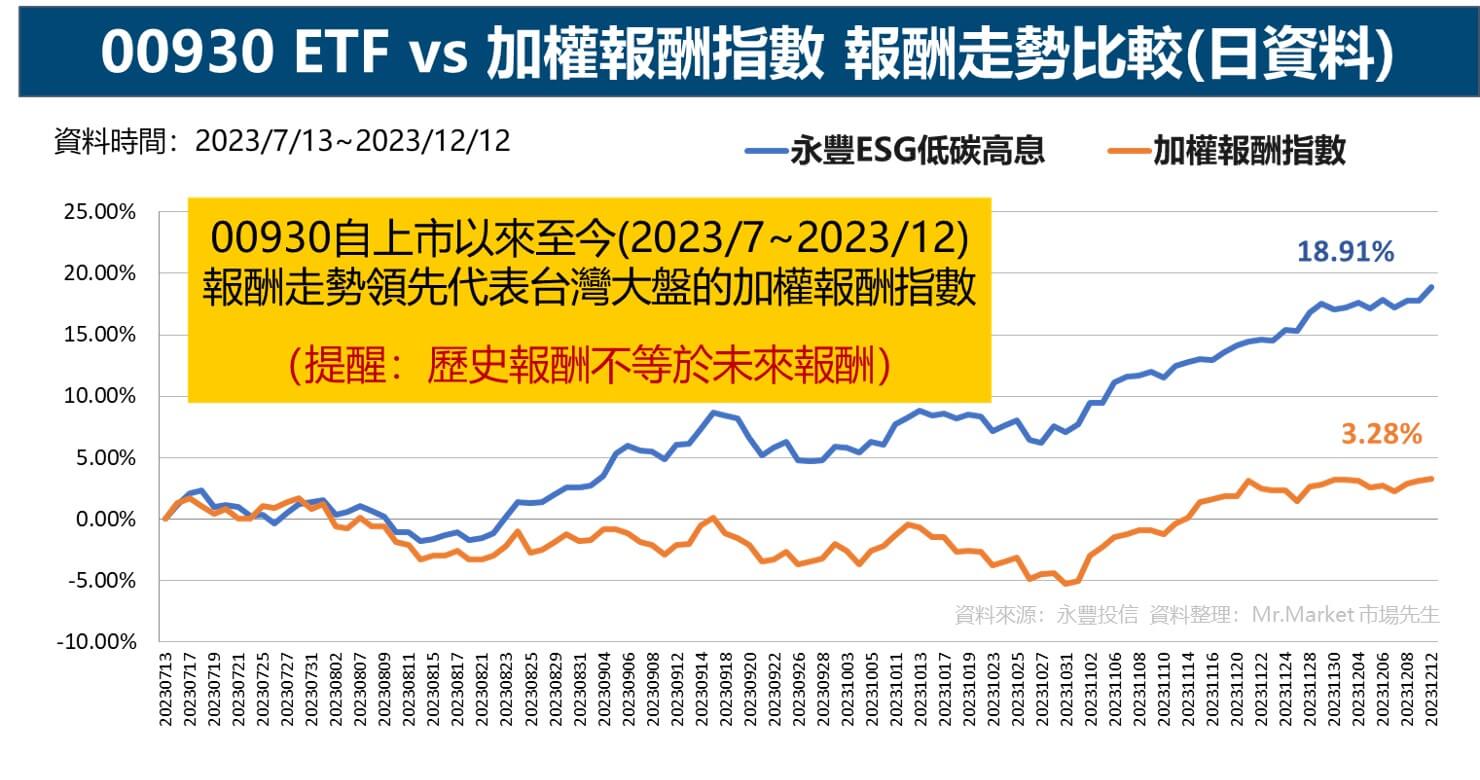

將00930和代表台灣大盤的加權報酬指數比較,從下表可以看到00930自上市至撰文當下(2023/7~2023/12), 過去一段時間的00930的走勢領先加權報酬指數,但因為00930上市時間尚短,未來走勢仍須觀察一段時間。

提醒要記得,歷史報酬不等於未來報酬,歷史表現僅供參考。

00930內扣費用:0.435%

00930官網公告經理費是0.4%,保管費是0.035%,合計0.435%。不過通常台灣基金月報上寫出經理費、保管費並非內扣費用的總開支。

想知道臺灣投信發行的基金或ETF完整費用率,可以到投信投顧公會查詢,它會將所有費用的細節都會分別羅列出來。

以台股的股票型ETF來說,公告費用率普遍大約落在0.4%~1.0%左右,00930的單純看公告的費用率並不算高。實際費用率會包括換股的手續費、稅務成本,要等未來一年後才有比較明確的數值。

下圖是投信投顧公會00930在2023年累積至今的內扣費用資訊,從2023年7月上市至10月的內扣費用率為0.34%,由於上市未滿一年,所以還查不到整年度的費用率。

00930公告內扣費用率0.435%,2023年7-10月的實際總內扣費用率為0.34%,但每年還會調整一次成分股,因此,未來每年交易手續費也會略有差異。

00930追蹤誤差:發行時間尚短,無追蹤誤差資料

依投信投顧公會規定,基金需要成立滿六個月以上,才能揭露基金的績效,

00930自2023年7月上市,發行時間尚短,目前並無歷史績效可參考。

所以目前也無法觀察追蹤誤差,未來有新的數據資料會再更新上來。

00930成分股組成與特性分析

00930前10大成分股組成產業與權重資料如下 :

| 代號 | 全名 | 產業分類 | 權重% |

|---|---|---|---|

| 2454 | 聯發科 | 電子–半導體 | 6.07 |

| 2385 | 群光 | 電子–電子零組件 | 5.33 |

| 2313 | 華通 | 電子–電子零組件 | 5.02 |

| 3702 | 大聯大 | 電子–電子通路 | 4.97 |

| 1477 | 聚陽 | 紡織纖維 | 4.90 |

| 2449 | 京元電子 | 電子–半導體 | 4.76 |

| 8016 | 矽創 | 電子–半導體 | 4.69 |

| 3034 | 聯詠 | 電子–半導體 | 4.26 |

| 2379 | 瑞昱 | 電子–半導體 | 3.95 |

| 6176 | 瑞儀 | 電子-光電類 | 3.84 |

資料整理:Mr.Market市場先生

根據00930持股權重計算的邏輯,單一個股持股比例並不會超過10%,從持股明細中可以觀察到,目前最大單一成分股是聯發科,佔了5.82%,其餘還有群光、華通、大聯大、瑞昱…等公司,前10大持股權重合計佔比約50%,算是權重較集中的一檔ETF。

00930在篩選持股過程,另外還納入ESG評分、配息等因素,如果和美國市場相比,台灣市場較小,因此多數的台灣ETF都有較集中的問題。

00930產業組成與權重資料

從下圖可以看到,00930的產業組成以半導體占比約42%最多,其次為電子零組件約21%、光電業約6.5%,前三大產業占比將近七成,持股主要是集中在電子相關產業。(台灣市場的電子與半導體比重本來就較高)。

| 0930產業分布 | 比例% |

|---|---|

| 半導體 | 42.49 |

| 電子零組件 | 21.25 |

| 光電業 | 6.55 |

| 電子通路 | 4.97 |

| 紡織纖維 | 4.9 |

| 其他電子 | 4.17 |

| 電腦及周邊設備 | 3.78 |

| 金融保險 | 2.39 |

| 其他產業總合 | 7.39 |

| 非股票部位 | 2.01 |

資料整理:Mr.Market市場先生

00930風險報酬特性

最大回檔風險:暫無資料(用0050、0056 做風險報酬觀察,最大跌幅約-50%)

由於00930 上市時間不夠長,根據投信投顧公會的規定,基金上市未滿6個月是無法公告基金績效,因此,目前投資人在永豐投信的官網還查不到00930風險報酬狀況。而目前台灣指數公司官網上的指數歷史報酬,也沒有足夠長的時間。

由於都同屬於股票型ETF,風險預期會和其他股票型ETF近似。

以台灣最大50檔股票的0050 ETF當作參考,0050歷史最大波動是發生在2008年金融海嘯,跌幅約 -50%;而2020年Covid-19 疫情期間的跌幅約 -30%;而2022年最大跌幅約 -36%。

高股息0056 ETF歷史波動,0056最大跌幅也是發生在2008年金融海嘯,跌幅約-50%;2020年疫情期間跌幅約 -30%;而2022年最大跌幅約 -36%。

由於00930 ETF本身投資有一定程度分散,即使持股相對集中在電子產業,假如市場發生系統性風險時,風險表現或許會和0050、0056這些ETF差不多。

市場先生還是要提醒:

過去不等於未來,歷史報酬或風險都僅供參考,要衡量自己的風險承受能力。如果你可以接受市場波動約 -50%的程度,或許可以考慮00930;

如果你無法接受這樣的最大回檔,那應該考慮減少配置比重,或考慮其他風險較低的標的。

00930配息方式:雙月配息(一年6次配息)

00930是每兩個月配息一次,每年1/3/5/7/9/11月是除息月份,大約在除息後的45天內就可以收到配息。

配息與殖利率都不是評估此ETF評估的重要指標。

00930怎麼買?

ETF就跟股票交易一樣,直接透過證券戶買賣就可以了,國內也有部分券商有提供定期定額買ETF的功能。

以下推薦幾個有提供個股及ETF定期定額的券商平台:

- 全台券商開戶優惠折扣清單

- 台股券商定期定額手續費比較總整理

想詳細了解買ETF的方法,可閱讀:ETF怎麼買?

學習更多ETF教學可閱讀:ETF完整教學懶人包

永豐投信官網連結:永豐台灣ESG低碳高息40ETF (00930)

額外分享幾篇ETF文章:

5. 我的投資書單分享

編輯:Sandy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

一般留言