新手該如何投資?10個常見投資工具方法分析

最後更新:2023-12-06

王小明是個剛出社會的新鮮人,工作了兩三年後,手邊終於存到了六位數的存款,

此時身邊的同事告訴他:「你錢不要傻傻的放在銀行,一定要拿去投資,領死薪水是沒辦法致富的。」

因此他在什麼都還不懂的前提下,聽從同事建議把錢拿去買股票。

以上是經常發生在我們身邊的案例,然而把錢拿去買自己不懂的股票,這難道就是所謂的「投資」嗎?

本篇文章市場先生要帶新手釐清投資理財的正確觀念,並且分享常見的投資方法跟工具,分為以下幾個部分:

本文市場先生會告訴你:

新手投資要懂的正確觀念:搞懂什麼是投資/投機/賭博

觀念1:區分投資/投機/賭博的差異

在談到投資時,很多人會把投資、投機和賭博這三者都誤以為叫做投資,

但其實三者的本質是不同的,舉例來說:

- 周先生退休後想把退休金做一個完善的規劃,每年可以領取穩定的收益,因此他在做完功課後,把一半的錢拿去買債券,一半的錢買入穩定配息的電信股。他不因股價高低做買賣,每年固定領取債券的利息跟股息。【這是投資】

- 陳小姐手上有一些閒錢,喜歡追求買低賣高的快感,今天新聞爆出台灣疫情又變嚴重了,因此她判斷疫情相關類股短期內上漲的機率高,因此決定買進,等到獲利達到設定的標準隨即賣出。【這是投機】

- 林太太在買菜時聽到隔壁的大嬸說,最近航運股很好賺,每天都是10%在漲,短短幾天已經賺了一台車子。雖然林太太不懂股票,但聽了後很心動,馬上跟著買入幾張航運股。

【這是賭博】

不知道你有看出這三者的差異了嗎?

1. 投資:

是指經過研究,也評估自己可承受的風險跟報酬,然後進行買賣,

不會因為短期的價格波動就去賺取中間的價差。—->投資對於自己買賣的標的確定性較高。

2. 投機:

也是經過研究,對於機率跟期望值有一定了解,然後進行短期的買賣,

目的是從價差中賺取報酬。—->投機對於自己買賣的標的確定性較低。

3. 賭博:

完全不經過研究,盲目的跟隨市場或旁人的建議就進行買賣,

賺不賺錢完全憑運氣。—->賭博對於自己買賣的標的完全不了解。

很多人在從事投機或賭博時,還誤以為自己是在投資,然而經驗告訴我們,

真正能累積長期財富的是投資,投機或賭博也許短期內可以獲得高額報酬,

但長期下來能夠真正累積大量財富的卻屈指可數,甚至很多人是損失慘重的。

| 投資、投機、賭博的差異 | ||||

| 定義 | 事前經過研究 | 對買賣標的的確定性 | 交易頻繁度 | 目標 |

| 投資 | 是 | 高 | 低 | 賺取穩定報酬或累積財富 |

| 投機 | 是 | 較低 | 高 | 賺取短期價差 |

| 賭博 | 否 | 幾乎無,碰運氣 | 高 | 賺取短期價差 |

| 資料整理:Mr.Market市場先生 | ||||

觀念2:區分投資和交易的差異

就如同一般人容易搞混投資和投機一樣,投資跟交易也是常被混淆的觀念。

- 投資:更專注於長期的財富累積,不受短期價格波動影響。

- 交易:頻繁的買入賣出,目的是賺取短期的價差,類似上面說的「投機」。

投資和交易各有其優缺點,並沒有說哪一個比較好,

股神巴菲特就是一位具代表性的投資者,他透過長期持有具價值性的資產累積財富。

投資因為要很長的時間才能看出成效,因此標的的選擇及買入的時間點非常重要,

會大幅的影響投資的結果,在不對的時機買入,也很有可能一套牢就是十年以上。

反之,德國股神科斯托蘭尼是位典型的交易者,他把自己定位是名投機者,

並且出版了一本有名的書籍《一個投機者的告白》。

投機者只要市場有利可圖隨時都是好的進場時機,

但是一般來說,非專業的交易者很難長期在市場獲得超額報酬。

10個常見的投資工具分析

不同的投資工具有不同的操作方式,在投資上也很常見有人用錯方式去操作。

舉例來說,ETF是很適合長期持有的標的,但卻有人用它來做當沖,這是不適合的做法,

因為ETF相較單一股票波動較小,而且當沖交易成本高。

同樣的,像是房地產投資因為稅及交易成本的關係,也不適合短線交易,

因此在投資時,我們還需要了解每一個工具適合的操作方式、適合族群。

| 10種新手常見的投資工具 | |||||

| 工具 | 說明 | 風險 | 報酬 | 流動性 | 適合族群 |

| 定存 | 分為台幣及外幣定存,外幣定存利率一般較高(看幣別),但要注意匯差。定存提前解約會有利息上損失但本金不會損失 | 極低 | 極低 | 佳 | 極為保守的退休族、在近年內可能會動用到的資金亦可放定存 |

| 儲蓄險 | 分為台幣及外幣儲蓄險,亦有短年期及長年期儲蓄險,需留意提前解約可能會有本金損失 | 低 | 低 | 差 | 做財富傳承規劃者、有多餘資金且近年內都不會用到的保守投資人 |

| 債券 | 分為公債、公司債等有不同的風險屬性,最大風險是債券違約。台灣一般人比較難直接買到債券,一般透過債券型ETF購買 | 低~中 | 低~中 | 不一定(看標的) | 較為保守且想要領固定配息者 |

| 股票 | 可投資個股也可透過基金及ETF買入一籃子的股票。短線交易者可以透過當沖、波段操作,風險較高。長期價值投資者可以買入並持有,風險較低 | 中~高 | 中~高 | 不一定(看標的,大型股較佳,小型股較差) | 有較高的風險承受度且想積極累積資產者 |

| 基金 | 由專業的基金經理人代操,可以投資股票型、債券型、貨幣型甚至房地產相關的基金,手續費及管理費較高 | 低~高 (看投資標的) |

低~高 (看投資標的) |

佳 | 想要分散投資標的,但沒時間看盤或交易想要交給專業經理人者 |

| ETF | 可以直接在股票交易所交易,不用像基金一樣申購或贖回,手續費及管理費比基金低很多。跟基金一樣可以分為股票型、債券型、貨幣型等ETF,報酬跟風險屬性均不相同 | 低~高 (看投資標的) |

低~高 (看投資標的) |

佳 | 長期定期定額投資者、想要分散投資標的,又想節省手續費跟管理費者 |

| 外幣買賣 | 根據不同的匯率賺取價差 | 中 | 中 | 佳 | 有外幣需求者、熟悉外匯市場的交易者 |

| 虛擬貨幣 | 近幾年新興的投資工具,知名的包含比特幣、以太幣等,波動較大,建議透過合法的大型交易平台做交易 | 高 | 高 | 佳 | 追求高風險、高報酬的投機者 |

| 衍生性金融商品 | 包含期貨、選擇權、權證、外匯、差價合約等,這些工具並不擁有資產,而是從基礎金融商品中衍生出的投資工具,因屬性比較複雜,不建議新手投資 | 高 | 高 | 佳 | 對衍生性金融商品有深入瞭解的專業投資人 |

| 房地產 | 有收租金跟賺價差兩種方式。需要投入的本金較大,且有利率變動、房價下滑、資金週轉不靈等風險 | 高 | 高 | 差 | 手上有較多閒置資金且能承受房價波動者、有自住需求或是想要當包租公者 |

| 資料整理:Mr.Market市場先生 | |||||

如果想了解目前各家銀行的美金定存利率,可閱讀:最新美金定存利率比較排名

如何找出適合自己的投資工具、投資方法?

前面提到的都是投資工具,但該選擇哪一種工具較適合自己呢?

另外,同樣一種工具,隨著使用的方法不同,得到的結果也不一樣。

因此選擇適合自己的工具和方法,首先要思考2件事情:

方法一:先分析風險承受能力、投資期限

在了解了那麼多的投資工具後,接下來就是要了解投資方法,

每個人適合的投資方法都不同,在投資前,

最重要的就是了解及分析自己的「風險承受能力」及「投資期限」。

風險承受能力

市面上有很多工具可以幫助分析個人在投資上的風險承受度,是屬於積極型、穩健型或是保守型,

了解個人的風險承受類型才能選擇適合自己的投資方法。

個人的風險承受能力又與年齡、財務狀況及心理承受能力等因素有關,

例如年輕人一般能比退休族承受更高的風險,

現金流比較寬裕的人一般也比手頭比較緊的人有更高的風險承受力。

風險承受力跟預期報酬是呈現正相關的,

例如股票的預期報酬比債券高,但股票風險也比債券高。

想要拿到股票的10%報酬,就要能承受可能下跌50%的狀況,

如果最高只能接受下跌20%的風險,那麼預期報酬就應該低於10%才合理。

投資期限

投資期限會直接影響到預期的報酬,因為投資期限越長,越有能力去承擔高風險、獲得高報酬;

投資期限越短,風險的影響越劇烈,如果想要控制風險,那麼就無法獲得高額的報酬。

舉例來說:如果投資期限是2年,那麼如果投入股市,有可能賺20%,也有可能賠50%,

結果差異性會非常大,但如果是投入定存,那麼結果就是固定的。

若是拉長投資期限至20年,那麼我們可以預期長期從股市獲得的報酬,

中間的劇烈震盪就不適那麼重要了,因此在投資前可以先思考自己的投資期限。

之前市場先生有一篇文章在談投資期限,

可閱讀:你的『投資期限』是多久?一個千億美元風險投資的小故事

在了解自己的風險承受能力跟投資期限後,

就可以選擇適合自己的投資工具,例如股票、債券、ETF或是房地產等。

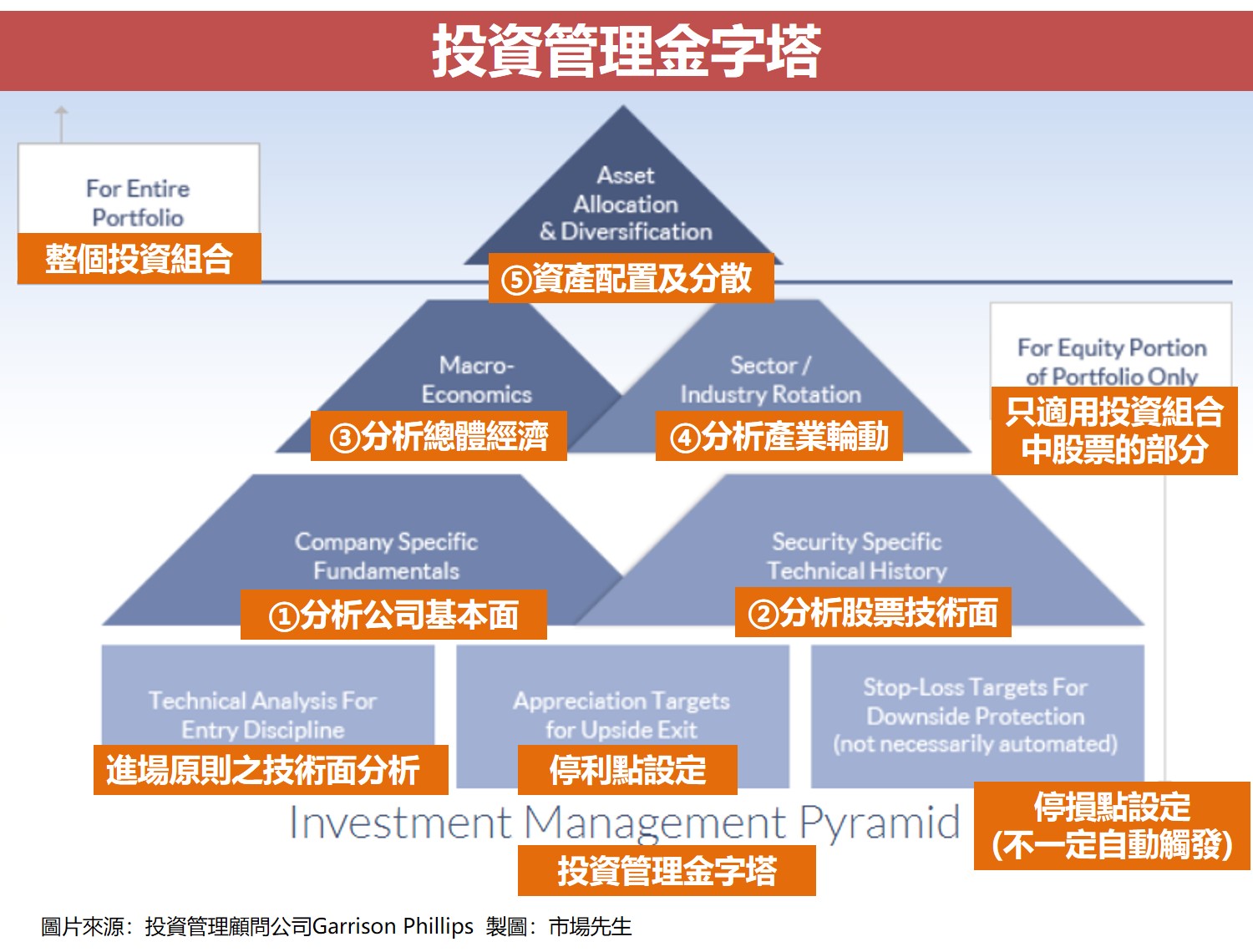

方法二:投資管理金字塔

在投資上,市面上有各式各樣不同的方法,下面分享一個較為常見且全面性的方法,

它是由投資管理顧問公司Garrison Phillips所提出的投資管理金字塔,

內容包含了總體經濟分析、產業分析、公司基本面跟技術面分析及停利點跟停損點的設定等,

最後會建構出屬於自己的資產配置跟投資組合。

1. 分析公司基本面:

基本面分析是一種股票的估價方法,

它包含了分析一家公司財務報表及非財務報表上的資訊(如大環境趨勢、法規影響、競爭狀況等),

來判斷公司未來的成長潛力。

在基本面分析中最著名的代表人物就是股神巴菲特的價值投資,

他透過基本面分析找出被低估的股票,然後進行長期的投資。

2. 分析股票技術面:

技術面分析是股票的專業用語,

它是透過研究股票過往的價格和交易量數據,進而預測股票未來的價格趨勢。

但是技術面分析穩定性較低且需要較強的心理素質,不建議新手操作。

技術面分析著名的代表人物是美國交易大師馬克·米奈爾維尼 (Mark Minervini),

出版了一本《超級績效:金融怪傑交易之道》,被譽為是討論成長型股票最完整的著作之一。

3. 分析總體經濟:

總體經濟是透過了解一個地區的經濟成長率、進出口貿易、消費、投資等數據,

去判斷該地區的經濟活動狀況。研究總體經濟的人認為經濟活動是具有循環性的,

因此大部分的國家經濟都可以預測,且經濟數據會影響金融市場的表現。

總體經濟分析著名的代表人物是量子基金創辦人之一喬治‧索羅斯(George Soros),

他被譽為是走在趨勢之前的傳奇投資大師,會從總體經濟的角度依市場狀況判斷投資趨勢。

4. 分析產業/板塊輪動:

板塊輪動也是投資學上的一種策略,指的是投資熱點從一個板塊(行業)移動到另外一個板塊(行業)的狀況,

板塊之間的轉換遵循著一定的規律,例如跌久必漲,漲久必跌。

5. 資產配置及分散:

資產配置就是把資金投入到不同的資產類別上,例如股票、債券、房地產,

以達成預期的風險跟報酬配置。

資產配置著名的代表人物之一是大衛‧史雲生(David Frederick Swensen),

他自1985年起管理耶魯捐贈基金,使用多樣化的投資組合進行管理,

並讓耶魯捐贈基金有了相當可觀的回報。

想更深入了解資產配置,可閱讀:

資產配置投資策略是什麼?資產類別有哪些?比例分配怎麼做?資產配置選擇時要注意的4件事

簡單來說:

資產配置及分散是透過決定資金放在不同資產類別的比例,去決定風險跟報酬。

總經分析及產業輪動分析是在選擇投資的時機點。

基本面分析及技術面分析則是同時在選擇時間點及選股。

市場先生提示:影響你投資成果的重點

選擇分析方法、操作方式,實際上並不存在標準答案,每種方法都有使用得不錯的人,同時也有成果不佳的人。

我認為這張圖想表達最核心的關鍵,是先從管理最上層的資產配置及分散投資,

接著在依次往下,根據自己的研究程度,做主動投資分析和更詳細的配置,

到最下面才是買賣時機點。許多人(包含我自己)剛開始學習投資時,會認為重點是找到買賣點,其次是選股,

這樣雖然也可以,但我覺得對個人財務較好的流程順序剛好相反。先決定資產配置比例以及分散程度,才是對個人來說影響最大的決策,也是對新手來說最好的順序。

市場先生建議:新手最開始簡單的方法和工具

投資工具【ETF】+方法【資產配置】

一般新手如果沒有辦法自己進行這麼全面及專業的分析,

可以先做被動投資即可,不一定需要主動投資做分析,

市面上也有很多智能投資的工具可以選擇,就是俗稱的理財機器人,

它可以透過分析個人的財務狀況、風險承受度及財務目標後,為個人量身訂製適合的投資組合。

例如,Wealthfront是美國知名的自動化投資服務公司,它提出的投資方法為:

- 找出多元化的資產類別

- 在每個資產類別,選擇最合適及具代表性的ETF

- 運用現代投資組合理論來建構資產配置,在可承受的風險下做充分投資

- 根據客戶的風險承受度選擇最合適的資產配置

- 監控並定期重新平衡投資組合,並利用股息再投資來調整資產權重偏差

投資人也可以參考這流程,來規劃一個自己的投資計劃。

關於ETF可閱讀:ETF投資新手入門懶人包

關於資產配置可閱讀:資產配置投資策略是什麼?

快速重點整理:新手該如何投資?

- 投資前要先弄清楚投資的定義,並不是把錢拿去買股票就叫投資,投資和投機、賭博有本質上的差異。

- 投資和交易也是不同的,投資更專注於長期的財富累積,不受短期價格波動影響,交易則是頻繁的買入賣出,目的是賺取短期的價差。

- 市面上可用來投資的工具有非常多,常見的包含定存、儲蓄險、債券、股票、基金、ETF、外匯、虛擬貨幣、衍生性金融商品、房地產等。

- 每個人適合的投資方法不同,在投資前一定要分析自己的風險屬性及投資期限,然後再多做功課,找出適合自己的投資工具。

- 新手比較簡單的入門方式是利用ETF進行多元的資產配置。

最後,市場先生認為,以下這三本書是對新手最有幫助的:

1. 《投資前最重要的事》

2. 《約翰柏格投資常識》

另外,你還可以閱讀:

1. 投資新手入門 (一) 我要怎麼開始學投資?(系列文章)

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言