美國公債殖利率是什麼?美國10年期公債殖利率如何影響股市?

最後更新:2023-09-27

美國公債殖利率(U.S. Treasury Yield)是投資人自買入美國公債起至到期為止的實質投資報酬率,而美國10年期公債殖利率(10-Year U.S. Treasury Yield)意思是指從買入10年期美國公債至到期為止的實質投資報酬率。

本篇市場先生要介紹美國10年期公債殖利率的意義與影響,分為以下幾個部分:

本文市場先生會告訴你:

美國公債殖利率是什麼?

美國公債殖利率(英文: U.S. Treasury Yield 或 U.S. Bond Yield)是投資人自買入美國公債開始、未來持有時可領取的利息、直到到期後拿回本金的這個過程來推算出的年化報酬率。

也就是說,美國公債殖利率就是買入美國公債~公債到期為止的投資報酬率。

補充:

美國公債通常是投資人必須認識的債券,原因是一般的公司債,需要額外考量公司的營運風險,而美國公債一般被認為不會違約,已經將公司債可能遇到的其他風險因素(信用違約)排除在外,屬於違約風險最低的債券,安全性與銀行定存幾乎可以畫上等號。

想了解美國公債的更多資訊,可閱讀:美國公債是什麼?怎麼買?

美國10年期公債殖利率是什麼?

美國10年期公債殖利率(英文: 10-Year U.S. Treasury Yield)意思是指,投資人買入美國公債10年期至到期的投資報酬率,通常也是指美國10年期公債的到期殖利率。

殖利率有分很多種,例如當期殖利率、到期殖利率、贖回殖利率,但通常在債券中談到殖利率,大部分是指到期殖利率。

如果想了解各種殖利率的更多資訊,可閱讀:殖利率是什麼?

為什麼美國10年期的公債殖利率常常聽到?

美國公債有分短期(2年以下)、中期(2~10年、也有說法是5~10年)、長期(10年以上)等期間,那為什麼講到公債殖利率時,10年期要特別拿出來討論呢?

因為短期公債因為期限很短,基本上等同於現金,長期公債對利率又過於敏感,10年期公債則處於兩者之間,所以常會被市場當作觀察未來經濟變化和操作貨幣政策的指標,投資人也常透過10年期公債殖利率的變化,觀察股市動向。

美國10年期公債殖利率是怎麼計算決定的?

美國政府會定期拍賣美國公債,這些公債則會由許多機構競價得標,並根據人們當下對市場的恐慌程度、對未來利率的預期等等因素,來決定最終競拍的價格。

債券最終出價越高、殖利率就越低,代表人們爭先恐後的想要把資金轉移到低風險的資產上,避險需求強。

債券最終出價越低、殖利率就越高,代表人們覺得其他地方的投資機會更好。

美國10年期公債殖利率意義:反映市場情緒,以及對未來利率預期。

美國的債券發行有分不同的期別,分為短期、中期和長期債券。

- 短期債券:2年以下。

- 中期債券:2~10年、也有說法是5~10年。

- 長期債券:10年以上。

綜觀短中長期公債,短期公債等同現金,幾乎沒受利率風險影響,而長期債對利率又過於敏感,

中期公債則介於中間。

10年期公債屬於中期債券,特性是可能有一點利率風險,但對利率又不會過於敏感,

所以市場上常以10年期公債殖利率變化,作為觀察經濟變化的指標之一。它本身排除了違約風險影響,對利率變化反應適中,

僅受市場情緒、利率變化等因素影響,適合用來作為衡量市場情緒與未來預期的指標。

美國10年期公債殖利率表現 vs 股市表現

通常債券和股市的關係會成反比,雖然並非100%情況都是這樣,但較高比例的時間都是如此。

美國公債一向被投資人視為相對安全的資產,一旦市場景氣有所改變,公債殖利率的變化也會影響投資人在股市的決策。

要注意的是,這並不是說10年期公債殖利率有領先反應的作用,債市和股市的關聯性往往是同步。

市場景氣復甦,10年期公債殖利率上升,資金流向股市

當市場景氣復甦,投資人願意承擔更高風險的投資(例如:買股票、企業做更多投資),這時債券價格會下跌、10年期公債殖利率上升,資金流向股市。

舉例來說,假設10年期公債殖利率是1.5%,股市殖利率為5%,

雖然美國公債很安全,但這時候的債券利率並不具吸引力,大部分的人可能選擇把錢投入殖利率高的股市,追求更高報酬。

市場情緒恐慌,10年期公債殖利率下跌,資金流向債市

相反的,當市場恐慌,投資人會轉向投資穩定安全的商品(例如:債券),所以資金會流向債券,這時很多人要買債券,所以債券價格就會上漲。

而在債券價格上漲時買入債券的投資人,手中的債券到期殖利率(報酬率)自然比較低。

(這是假設到期殖利率沒有因為政府利率或市場情緒影響的狀況之下)。

例如:原本債券是100元,到期殖利率2%,最近資金流向債市,債券行情上漲,價格漲到150元,到期殖利率自然就會低於2%。

快速小結:

債券價格波動會影響債券殖利率,兩者是反向關係,

債券價格下跌,殖利率就會上升;債券價格上升,殖利率就會下跌。

美國10年期公債殖利率對經濟有什麼影響?

雖然說10年期公債殖利率高低,是反映人們對未來經濟的預期,

但它也可以反過來作為政府央行和對未來一些貨幣政策方向的判斷依據,進而影響未來經濟。

因為美國10年期公債殖利率扮演著中立角色,代表著短期利率和未來長期經濟預測的中間值。

它會被許多機構用來作為衡量利率水準的基準指標,

聯準會也會以美國10年期公債作為指標之一,進行操作緊縮或是寬鬆的貨幣政策判斷。

根據殖利率的上升與下降,央行會採取的貨幣政策

當10年期公債殖利率上升,代表景氣復甦,

央行會採取貨幣緊縮政策(政府逐漸收回資金),來緩和市場過熱的情況。

當10年期公債殖利率下降,代表景氣衰退,

央行採取貨量化寬鬆政策(簡稱QE,政府撒錢),來刺激市場上的資金流動,

而執行量化寬鬆政策有可能會造成通貨膨脹,甚至影響民生經濟。

舉股市與債市的例子來說,

當發生黑天鵝事件,市場會陷入恐慌,投資人變得保守,會從風險高的股市將資金拿出,轉投入在風險較低的美國公債,一旦大家搶著買美國公債,這時候買入的債券價格較高,就會導致到公債期殖利率(報酬率)變低。

這時,政府為了刺激市場,想要活絡市場上的資金流動,各國央行會採取量化寬鬆政策,銀行調降利率,以股市來說,投資人取得資金的成本變低了,資金就會轉而再投入股市,達到刺激資金流動的效果。

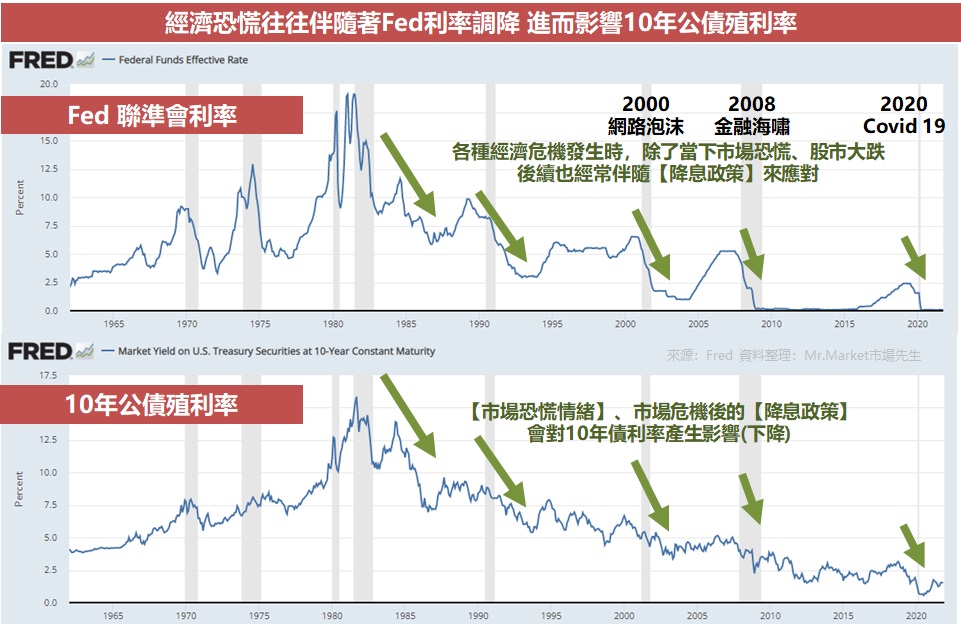

下圖為美國公債的殖利率,包括聯準會利率及10年公債利率。

可以觀察到,經濟恐慌時期,往往後續會伴隨著利率下降的政策(人們也會對此有預期),

因此進而影響10年公債殖利率往下降。

回測歷史股市大事件與美國10年期公債殖利率的關係

從幾次的歷史股市大事件,回顧美國S&P500股市與10年期公債殖利率走勢,找出股市和債券間的關係。

美國10年公債殖利率下跌與股市的關聯性

指數在不同時期的表現意義都不同。

以下左軸是公債殖利率,右軸是用席勒本益比(PE 10)來衡量整體大盤的價格高低,

舉例來說,10年前市場規模只有1兆,當時股市指數1500點,但現在市場規模已成長為2兆,股市指數和10年前也不會相同,

因此不用大盤指數,而是用席勒本益比,更能反映市場貪婪恐慌情緒。

歷史上4個股市空頭大事件:

階段1:2000-2003年 (股市大事件-網路泡沫)

上表藍色線(席勒本益比)從2000年最高點,一路下跌到2003年,

當時市場蔓延恐慌情緒,不願再用高價買股票,轉而選擇安全的債券,

而橘色線(10年公債殖利率)因為市場需求變多,從2000年7%殖利率一路降到2003年4%左右。

階段2:2007-2009年 (股市大事件-金融海嘯)

藍色線(席勒本益比)在2007年開始下跌,由於股市下跌,資金同樣流入比較安全的債券。

這時候的債券殖利率也不能輕易上升,否則市場會產生股市未來會更恐慌的情緒,可以看到橘色線(10年公債殖利率)因此一路從2007年往下降。

階段3:2018-2019年 (股市大事件-中美貿易)

這個衝擊幅度雖然沒有前幾次大,但市場的常理就是哪裡報酬率高,資金流向哪裡。

同樣可以觀察到這次股市下跌,資金流向比較安全的債券,導致公債殖利率也一路下滑。

階段4:2020年 (股市大事件-Covid-19新冠肺炎)

新冠肺炎雖然是意外,股市從2019年底下滑,直到2020年3月價格低點,而債市的殖利率也幾乎在同時間點向下降。

小結:從這4個空頭時期,可以觀察到股市恐慌時共同特性都是:

- 股市大跌、市場恐慌、席勒本益比快速下降

- 殖利率一路下降

其中殖利率下降,有包括人們將資金流向債市的因素,也有伴隨著政策帶來的降息因素,都導致10年期公債殖利率出現不同程度的下降。

美國10年公債殖利率上升對股市的影響

我們再換個角度,觀察美國公債殖利率上升對股市有什麼影響。

階段1: 2003年-2007年 (公債殖利率上升3.8% ➜ 5.1%)

10年公債殖利率從2003年5月約3.8%,一路到2007年6月上升到約5.1%,期間席勒本益比也是持平略為上升,約落在20~30之間。

隨後不小心戳破股市泡沫,隨之而來的是2008年的金融海嘯

S&P 500席勒本益比,一路從2007年的27.55下滑到2009年3月,本益比剩13.32,代表相同的盈餘水準下,股價跌幅將近50%,。

階段2: 2012年-2018年 (公債殖利率上升1.6% ➜ 3.15%)

股票回溫一段時間後,2012年債券殖利率從1.6%開始上升,

這一波的週期拉的比較長,雖然看到中間有經歷股市不穩,殖利率暫緩漲幅,但一路也是緩慢漲到2018年殖利率約3.15%高點,

上升期間席勒本益比也從20左右上升到30。

那之後股市又有一次略大一點的跌幅,本益比從2017年底的32.09下滑到2018年底的28.29,跌幅將近13%。

透過上述我們可以知道,景氣、債券、股市是一個互相影響的循環。

在循環中,資金會不斷的流動,推動各種資產的價格。

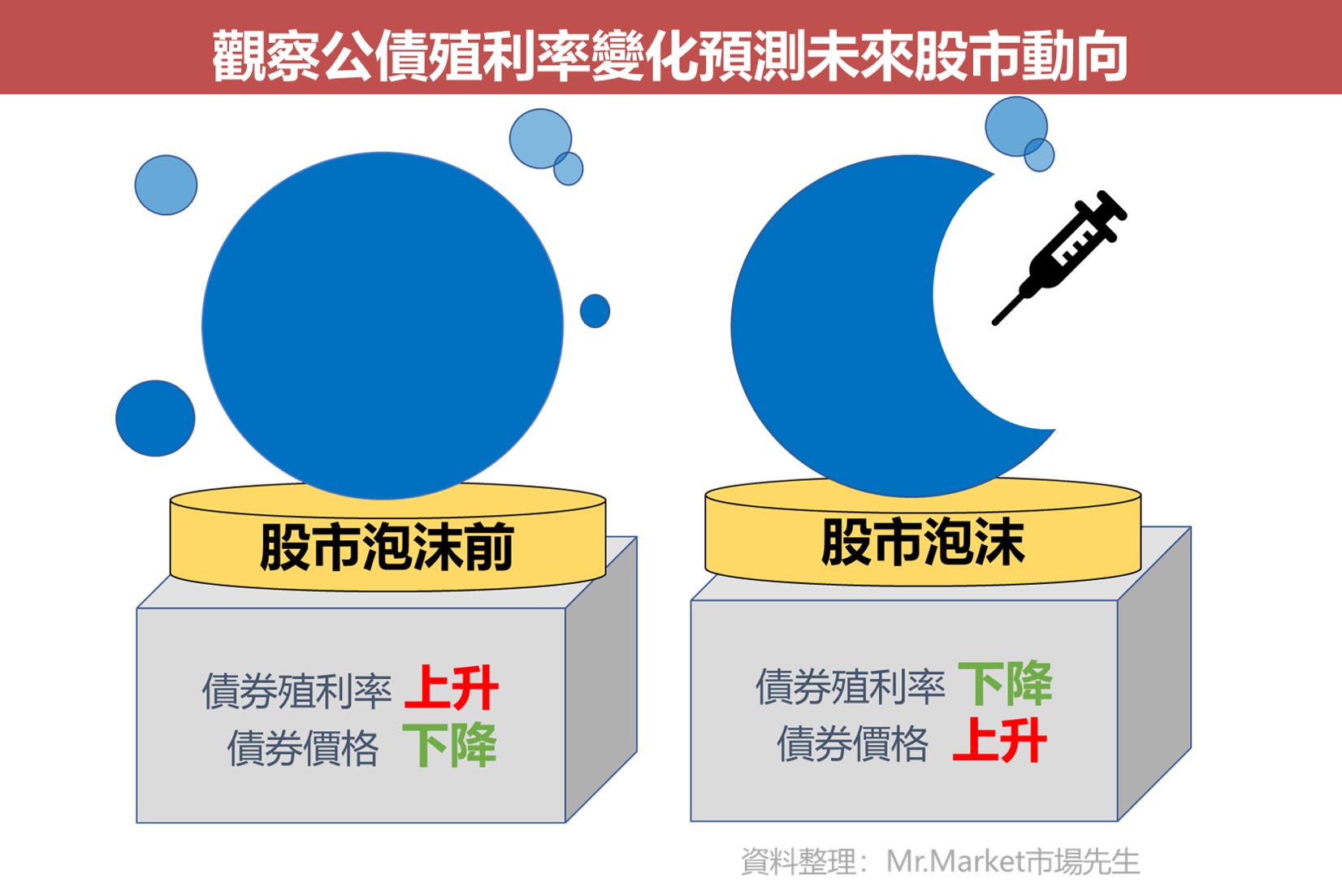

觀察公債殖利率,可以理解市場當下熱絡程度,作為判斷股市熱度的參考

從幾次股市事件中觀察,可以發現公債殖利率的變化與股市雖然不是絕對的關係,

但可以看到一些週期性或循環,

例如一個比較大債券殖利率下降趨勢,當下股市也在大跌,而後面則會迎來股市上漲與反彈,

而當市場景氣熱絡,股市上升,殖利率也上升時,後面往往某些時刻,會出現大跌。

殖利率上升,往往說明現在景氣正熱絡、市場擔憂少,但可能為未來泡沫破裂埋下伏筆。

殖利率下降,往往說明現在景氣慘淡,市場充滿恐慌,但後續可能迎來市場反彈。

雖然10年期公債值利率不是解釋股市價格的唯一因素,

假設現在債券殖利率上升,可以預測未來的股市不確定性或許會變高。

市場先生提示:景氣循環總有進入下一階段的時候,但我們其實很難精準預測時間點。

例如:

例如不看好網路股的老虎基金的知名基金經理人Julian Robertson,1998年以前一度績效輝煌,

但因為不看好網路股,在當時大幅落後大盤,等網路泡沫真正破裂時,他的基金卻已經解散。預測2008年金融海嘯的Michael Burry,他的確預測正確,但問題是太早了,因此他持有的做空部位被軋空兩三年,期間大幅落後指數,後來崩盤後才實現報酬。

我們知道,未來一定仍有多頭、一定也會出現空頭市場,但精準的時間,實際上很難分析。

能看到泡沫,不代表能精準預測哪時候泡沫破裂。指標給我們的幫助並不是預測時機點,而是提早提醒判斷各種可能性,提早有心理和行動的準備,而不是等事情發生才跟著恐慌隨波逐流。指標也許會反應一些資訊,但看起來高的數字後面可能更高、低的數字很可能更低,並不是看到數字高或低就覺得馬上會反轉,這是非常錯誤的觀念。

理解自己難以精準掌握時間點、掌握轉折,我認為是很重要的觀念。

試圖把握轉折做大幅調整,是很危險的操作。根據指標做漸進式微幅的資產比重調整,可能會是更好的應對方式。

快速重點整理:10年期公債殖利率具有哪些指標意義?

- 美國公債有短中長期別,10年期公債殖利率(10-Year U.S. Treasury Yield)屬於中期債,對利率有一點風險但又不會過於敏感。

- 債券價格與債券殖利率兩者是反向關係,債券價格下跌,殖利率就會上升;債券價格上升,殖利率就會下跌。

- 10年期公債殖利率上升,往往象徵景氣復甦;當10年期公債殖利率下降,往往伴隨著景氣衰退。

- 債券殖利率可以看到週期性,債券殖利率逐步上升,未來的股市不確定性或許會變高。逐步下降時,未來股市也可能反彈。

- 觀察到週期性,不代表能精準預測時機點。

債券其實是個很好用的投資工具,但也必須正確使用才行,

更多債券文章可閱讀:

2. 認識5檔美國公債ETF

5. 美股常用券商開戶推薦比較

編輯:Sandy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

感謝市場先生

最近美國升息,看到有人委婉呼籲清出台股配制,轉買美國公債

這篇恰好解釋了很多東西跟原因

之前有篇買入美國公債的,希望有空也能看到教學賣出

受益良多~~~

胡說八道

請指教?