永久投資組合是什麼?永久投資組合的各類資產比例及優缺點

最後更新:2024-01-24

有沒有一種投資策略,能讓投資人獲得安全、穩定、長期的回報呢?

1980年代美國一位投資專家哈利.布朗(Harry Browne)提出永久投資組合(Permanent Portfolio)的配置方法,至今仍被視為是經典的資產配置方法之一,被認為是安全、簡單的被動投資方法。

這篇文章市場先生介紹永久投資組合 (心裡OS: 真的很會取名字),如果還不熟悉資產配置,可先閱讀:資產配置是什麼?

本文市場先生會告訴你:

永久投資組合是什麼?

永久投資組合(英文: Permanent Portfolio)是指在任何情況下,都能表現良好的資產配置方式,是由美國投資專家哈利.布朗(Harry Browne)所提出的策略。

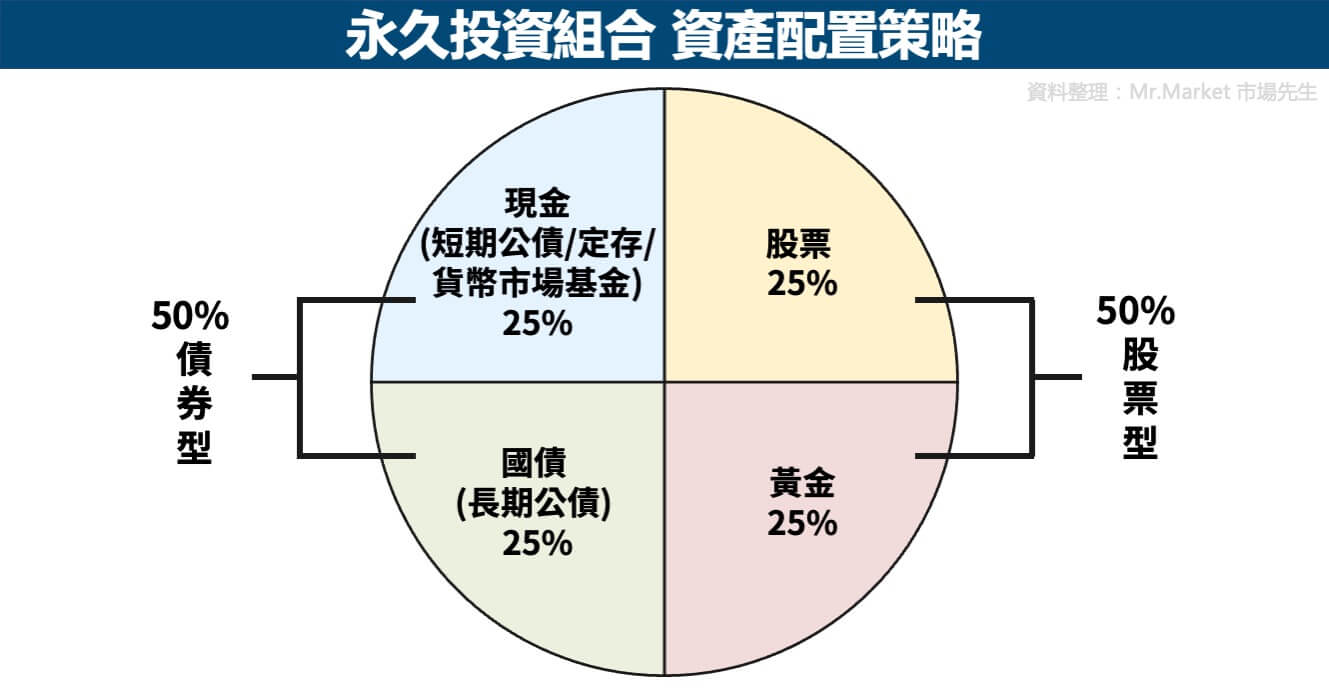

這個投資組合的核心是由股票、債券、黃金和現金(現金就是極短期債券、國庫券)各分配25%等量分配組成,目的是透過多樣性的資產配置,在不同景氣狀況下都有良好的報酬表現。

永久投資組合的提出者哈利.布朗(Harry Browne)是位美國作家、政治家和投資顧問,出版過非常多本財務書籍,是個暢銷書作家,甚至還曾參選1996年~2000年的美國總統候選人,他也是 永久投資組合基金的顧問(Permanent Portfolio Fund),2006年因病而過世。

市場先生提醒:每個投資方法都有它的時代背景

永久投資組合被提出的時間是1980年代之間(最早的時間點不可考),在那之前美國才經歷1970年~1980年代劇烈的通膨,經歷資產貶值與股市動盪,那十多年實質購買力大跌,股市雖然沒跌,但人們的資產也減損了一半以上,

因此當時的人們其實對於市場都充滿著恐懼與不確定性,永久投資組合就是在這個時代背景下提出的方式。因此你會發現,它現金、黃金的比重配置就佔了資產的一半,很大因素是出於對市場的恐懼。

有趣的是,在那之後1980~2000年,美國則是進入了史上最強的多頭市場年頭,期間股市特別強,債券也還行(因為開始不斷降息),反而抗通膨資產(如黃金),在這期間表現就很慘淡。

永久投資組合如何配置資產?

永久投資組合(Permanent Portfolio)的配置非常簡單,因此又被稱為簡單投資法,

配置的方式是把投資資金分為四等份。

永久投資組合(Permanent Portfolio)資產配置如下:

這個組合最大特色就是不追求高回報,但追求安全、長期穩定的回報。

哈利.布朗(Harry Browne)也建議投資人,

至少每年重新再平衡投資組合一次,以維持25%的目標權重。

永久投資組合配置方式:

1. 25%美國股票:

在景氣看好時幫助投資人取得報酬,Harry Browne建議以S&P500相關ETF配置。

只配25%,和其他各種配置方法來說都算是很低,主要也是出於對風險的擔憂。

在標的方面,早年是透過指數型基金或共同基金分散投資,而今天我們有許多低成本的ETF可選擇,例如:

2. 25%美國長期公債:

在景氣看好、通貨緊縮時幫助投資人取得報酬(但在其他經濟週期可能表現不佳),

反之通膨時債券就無法有抗通膨效果。

長期公債的存續期間比較長,利率風險較高,不過報酬也較高,

空頭時保護效果也會比較強。

3. 25%現金:

這裡的現金是指短期美國公債,可用在經濟衰退時期的避險作用,也較不受利率風險影響,可以說是無風險部位,

當然它的代價是報酬比較低,另外現金部位的弱點在於不抗通膨。

而銀行定存、貨幣市場基金,也都同樣是等同於短期公債的效果。

也有短期公債的ETF,但市場先生不建議選ETF,因為這類ETF報酬和上面兩者相似,但稅務成本、交易成本卻比較高。

在Harry Browne的年代,錢放銀行定存利息可能都還有6%~8%以上,

至於現在低利率年代,這當然就真的是現金了。

現金部位的資產配置選擇:

- 銀行定存

- 貨幣市場基金

- 短期公債ETF,如 SHY ETF(1-3年期公債)、SHV ETF(1年期以內公債)

市場先生提示:

說一個小秘密,其實短期公債加上長期公債,合在一起就是中期公債,不同的長短期比例,就能組合出不同存續期間的公債組合,

所以永久投資組合的配置,你可以說它有50%是中期公債+25%股票+25%黃金。

4. 25%黃金:

黃金最主要是取它的抗通貨膨脹的效果。

要注意的是,黃金並非絕對保本,也不是一定會持續上漲,

例如從1980年黃金幾乎是當時最高點,隨後下跌,等到再次漲回前高已經是27年後的事。

黃金有很多種投資方式,以前分享過一篇:黃金的5種投資管道。

早年投資黃金,是真的要買金條放保險箱,問題是這樣交易成本、保管成本都太高。

而目前最方便且成本最低的方法,則是透過黃金ETF去投資。

永久投資組合有哪些優點與缺點?

永久投資組合優點:

- 方法簡單。

- 追求低風險、能夠適應各種市場狀況,各種市況下資產波動有限。

哈利.布朗(Harry Browne)認為,永久投資組合在各種景氣中都能讓投資人獲利,

例如成長股在景氣看好時有獲利機會、黃金具有抗通貨膨脹的效果、

債券與國庫券在景氣衰退具有避險效果,

這個組合最大的優勢就是能在景氣不好時,減少投資人的損失。

永久投資組合缺點:

- 股票部位少、報酬不高。

- 債券部位高、受利率影響大。

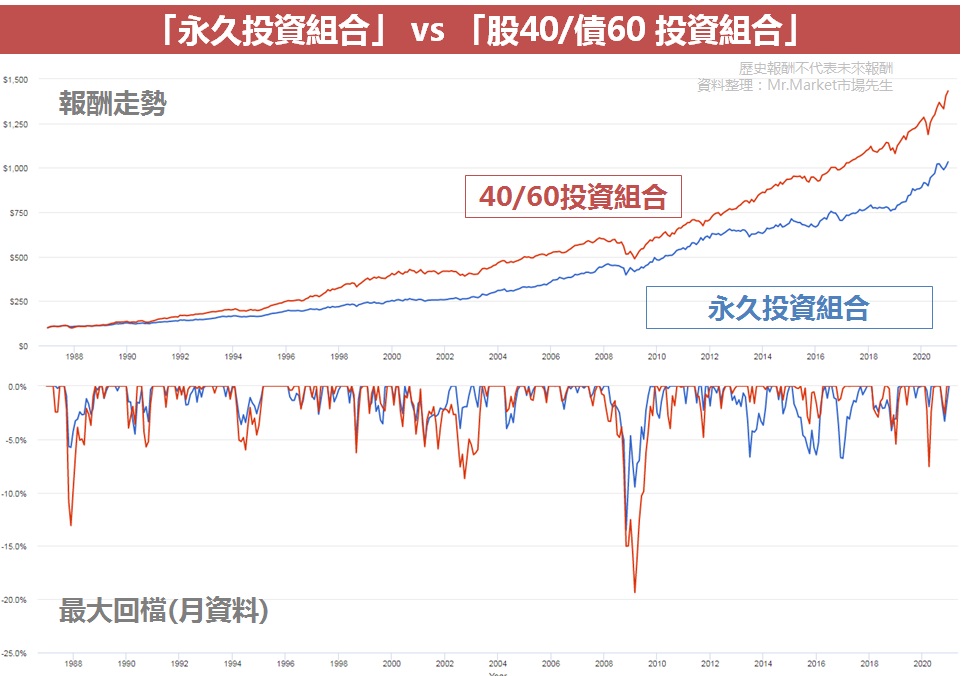

永久投資組合也有一些劣勢,有一種簡單的資產配置組合「60/40」組合,

是指將投資的資金60%配置在股票、40%配置在公債。

許多投資人發現,永久投資組合長期績效其實比不上60/40的投資組合,理由也很簡單,因為永久投資組合的股票部位太少。

實際上,股票25%/中期債券75%的投資組合,報酬與風險長期成果則是和永久投資組合差異不大,

但它的目標原本就是多元配置、減少損失,而非高報酬。

另外要留意的則是它短期債與長期債合計比例高達50%,

在早年高利率年代還好,但近幾年都是低利年代,市場甚至接近零利率,這意味著債券部位雖然風險不高,但幾乎也沒有報酬,

這是一種取捨,看你在意報酬更多,還是更加在意風險。

永久投資組合歷史報酬績效走勢

從上圖可以觀察到,永久投資組合的績效曲線波動很小,即便是在2008年金融海嘯,它的月回檔也僅有 -15%左右(日資料可能更大一點,但不會超過-25%),這相比100%投資於股市會遭遇-50%回檔來說,相對令人安心許多。

當然,代價在於股市持有比重低,因此報酬較低,如1980-2000年,以及2009-2020年都是市場大多頭,這個投資組合從中的收穫就相對小非常多(比起100%投資股票,永久投資組合長期年化報酬約少3.5%左右,長期複利下來就差很多)。

要注意的是,這個配置歷史報酬與未來報酬並不會一樣,因此我沒有把報酬數字列上來,因為沒有意義。

有幾個原因,

一是黃金並非長期有穩定報酬的資產類別,像從1980年後,此投資組合的報酬就受到黃金先前漲過多的拖累,到2000年左右之後才開始又有另外幾段上漲的波動。

二是利率不同,1980年代利率接近10%左右,甚至最高時有到15%左右,但從08年後全球量化寬鬆,到近年利率剩下1%~2%,因此債券類的表現未來和過去不完全會相同。

下面市場先生也附上一份表格,

是永久投資組合歷年的年度報酬 (我把虧損的年度標記綠色):

| 永久投資組合 歷年績效表現 | |||

| 年度 | 永久投資組合 | 美國股市 | 通貨膨脹 |

| 1978 | 12.8% | 8.5% | 9.0% |

| 1979 | 39.8% | 24.3% | 13.3% |

| 1980 | 13.9% | 33.2% | 12.5% |

| 1981 | -5.2% | -4.2% | 8.9% |

| 1982 | 23.5% | 20.5% | 3.8% |

| 1983 | 3.5% | 22.7% | 3.8% |

| 1984 | 2.3% | 2.2% | 4.0% |

| 1985 | 20.5% | 31.3% | 3.8% |

| 1986 | 17.7% | 14.6% | 1.1% |

| 1987 | 7.5% | 2.6% | 4.4% |

| 1988 | 4.5% | 17.3% | 4.4% |

| 1989 | 13.0% | 28.1% | 4.7% |

| 1990 | 1.1% | -6.1% | 6.1% |

| 1991 | 11.7% | 32.4% | 3.1% |

| 1992 | 3.6% | 9.1% | 2.9% |

| 1993 | 12.0% | 10.6% | 2.8% |

| 1994 | -1.3% | -0.2% | 2.7% |

| 1995 | 18.1% | 35.8% | 2.5% |

| 1996 | 5.1% | 21.0% | 3.3% |

| 1997 | 7.2% | 31.0% | 1.7% |

| 1998 | 10.1% | 23.3% | 1.6% |

| 1999 | 5.2% | 23.8% | 2.7% |

| 2000 | 2.4% | -10.6% | 3.4% |

| 2001 | -0.6% | -11.0% | 1.6% |

| 2002 | 5.7% | -21.0% | 2.4% |

| 2003 | 13.7% | 31.4% | 1.9% |

| 2004 | 6.4% | 12.5% | 3.3% |

| 2005 | 8.4% | 6.0% | 3.4% |

| 2006 | 11.2% | 15.5% | 2.5% |

| 2007 | 12.4% | 5.5% | 4.1% |

| 2008 | -2.0% | -37.0% | 0.1% |

| 2009 | 10.2% | 28.7% | 2.7% |

| 2010 | 13.9% | 17.1% | 1.5% |

| 2011 | 10.0% | 1.0% | 3.0% |

| 2012 | 6.6% | 16.3% | 1.7% |

| 2013 | -2.0% | 33.4% | 1.5% |

| 2014 | 8.9% | 12.4% | 0.8% |

| 2015 | -3.0% | 0.3% | 0.7% |

| 2016 | 5.5% | 12.5% | 2.1% |

| 2017 | 10.8% | 21.1% | 2.1% |

| 2018 | -1.8% | -5.3% | 1.9% |

| 2019 | 16.2% | 30.7% | 2.3% |

| 2020 | 16.1% | 20.9% | 1.3% |

| 資料整理:Mr.Market市場先生 | |||

可以觀察到,負報酬的年份依然是有,但並不多,且數字不大。

股市大好的年度,永久投資組合的表現是落後的,

但市場如果遇到劇烈波動,例如2008年金融海嘯時,即便是這年股市整年 -37%,永久投資組合年度虧損也僅有 -2%。

另外通膨較明顯的年度(4%以上,或者短期內偏高時),如果股市不佳,永久投資組合的表現也有顯著比較平穩。

永久投資組合適合怎樣的投資人?

看完上述,你會發現永久投資組合並非追求高報酬的組合,而是一種低風險的配置。

永久投資組合的資產配置方法 適合:

- 想追求低風險的投資人

- 不想要做複雜配置的投資人

- 不太在意報酬,只要有合理報酬即可的投資人

永久投資組合 快速重點整理

- 永久投資組合(Permanent Portfolio)是由美國投資專家哈利.布朗(Harry Browne)所提出的策略,配置方向為股票、債券、黃金、現金或國庫券,以25%方式等量分配。

- 永久投資組合標榜在各種景氣中都能讓投資人獲利,但報酬並不高,主要目標是控制風險

- 永久投資組合在景氣不好,或是遇到劇烈通膨時,能減少投資人的損失,穩定性較佳。

如果對資產配置想更了解,可閱讀以下幾篇市場先生的文章:

3. 資產配置如何再平衡?

額外分享幾篇文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言