均值回歸是什麼?對投資人有什麼啟示?

最後更新:2023-04-24

均值回歸是一個統計學上的概念,在金融學上也常常被應用在股市,說明股市的報酬長期終究會回到平均水準。

然而,均值回歸也常被許多人當成交易策略之一,其中也有一些誤解和錯誤使用方式。

本文市場先生帶你快速了解什麼是均值回歸,並分析它對投資人的啟示是什麼。

本文市場先生會告訴你:

均值回歸是什麼?

均值回歸,英文 Regression to the Mean,是一個統計學的名詞,說明如果隨機變數的一個樣本是極端值,同一隨機變數的下一個抽樣可能更接近其平均值。

這個概念用在金融領域的話,是指一個資產的價格,如果短期偏離平均很多,那長期而言更可能更可能往反方向發展,往平均值靠近。

因為當市場價格低於過去的平均價格時,該資產就較可能會被購買,價格因而上升。

反之,若市場價格高於過去的的平均價格時,該資產就較可能會被賣出,價格因而下跌。

均值回歸的範例

範例1:參加考試的學生

假設一個班級的學生參加一個100題的是非題考試,每題分數1分,如果所有學生在答題的時候都是隨機亂選,那麼預期的平均分數是50分。

在這個例子中,有些學生的分數會高於50分很多,有些則是大大低於50分。如果只選擇分數最高的10%的學生來參加第二次考試,讓他們再次隨機答題,那麼預期平均分數將再次接近50分。因為,這些在第一次考試考得好的學生,主要是靠運氣成分,在第二次考試時,將「回歸」到原始所有參加考試學生的「平均值」。

當然,如果學生答題不是隨機的,而是憑他們的實力,那麼這些學生參加第一次考試跟第二次考試的成績結果就會相同,並不會向平均值回歸。

範例2:足球比賽

假設你最喜歡的足球隊在去年贏得了冠軍,那麼他們下個賽季再次獲得冠軍的機率是多少?

那要看他們去年獲得冠軍主要是靠運氣還是實力。

假如該足球隊去年獲得冠軍是靠實力,例如球員技術高超、教練有很強的戰略等,那麼他們下個賽季獲得冠軍的機率還是很高。

假如該足球隊去年獲得冠軍是靠運氣,例如對方球隊剛好狀況不佳、抽籤結果較有利等,那麼他們下個賽季獲得冠軍的可能性就愈低。

因為運氣對極端事件的影響愈大,它在多個事件中重演的可能性就愈小,意思是不可能每次都憑藉運氣獲得冠軍。

均值回歸的由來

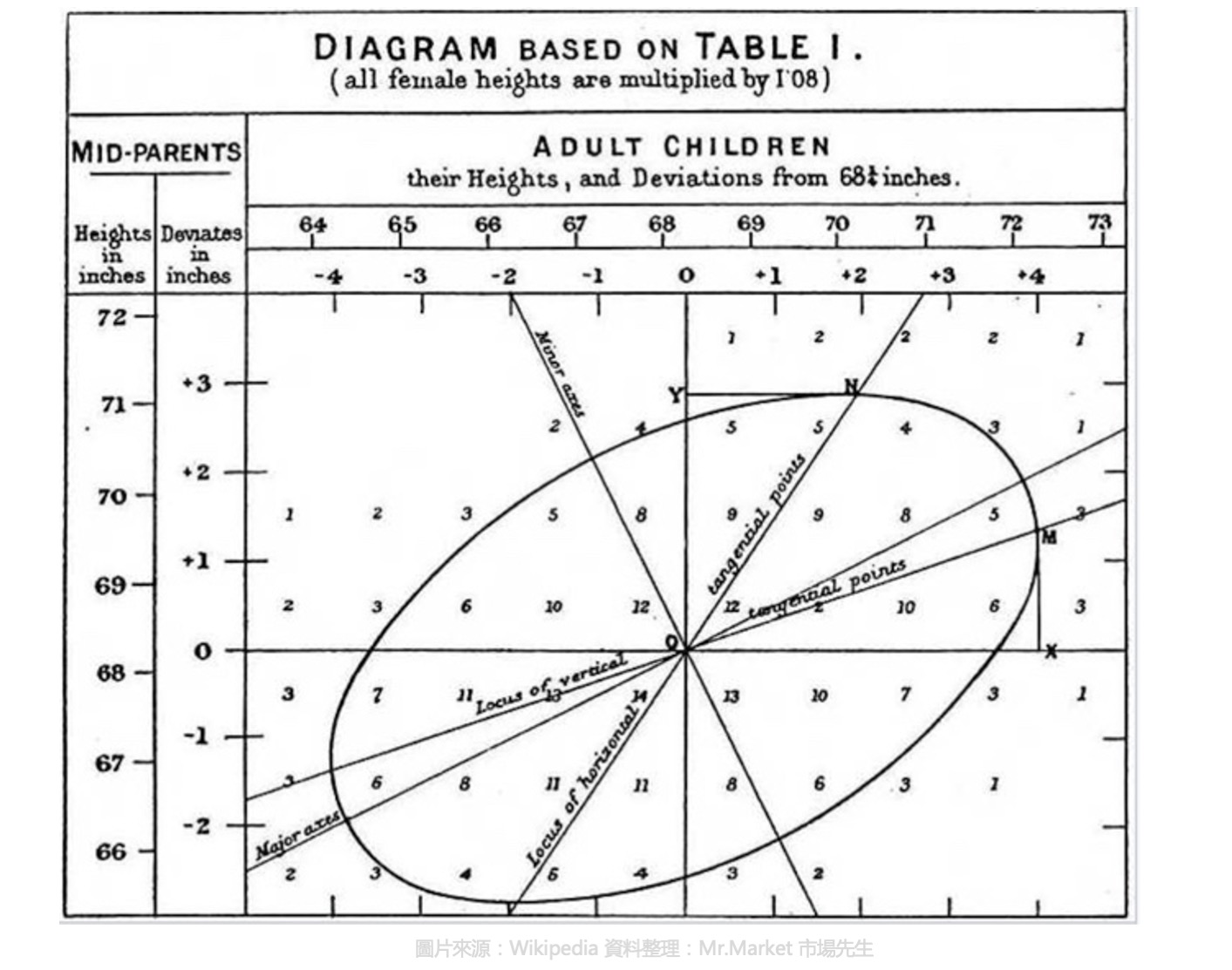

均值回歸這個概念最早是在19世紀由弗朗西斯·高爾頓(Sir Francus Galton)所提出,他是英國著名自然學家達爾文的表弟,也是一位知名的博學家。

高爾頓觀察到,父母的極端特徵(例如身高),並不會完全遺傳給他們的後代。我們過去的觀念都是身高高的父母會生出身高高的小孩,反之亦然,但是事實並非完全如此。

根據高爾頓的研究,成年兒童的身高往往比他們的父母更接近平均身高,舉例來說,某國家平均身高是160公分,一對都是170公分的父母,他們的小孩是168公分,這就是一個小孩身高比父母身高更接近平均身高的例子。

高爾頓的研究說明了「回歸到平均值」的概念,因此有了「均值回歸」這個詞。

圖:1886年高爾頓提出關於成年兒童身高跟父母之間相關性的圖

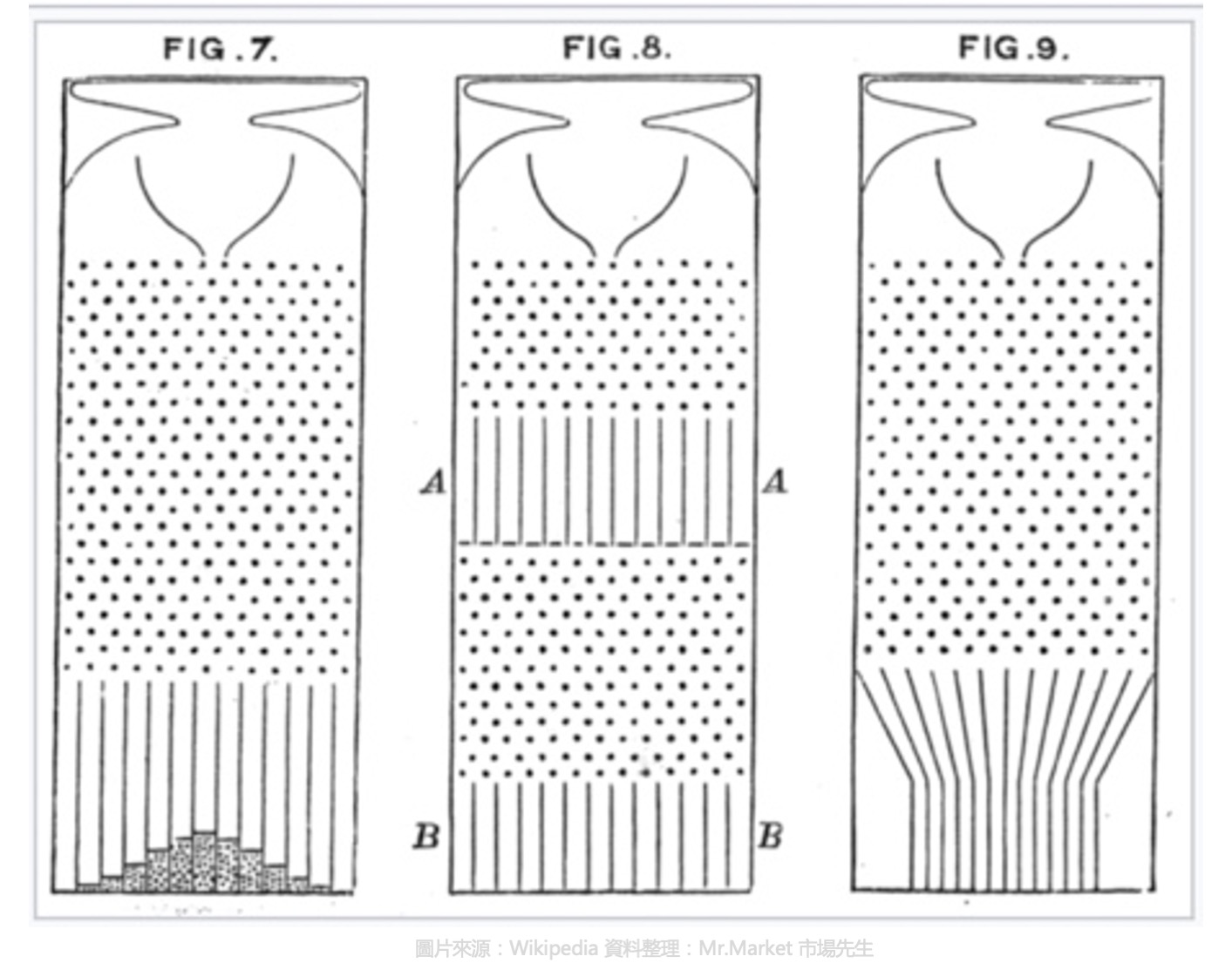

此外,高爾頓還做了一個實驗,把珠子從板上丟落,中間有很多干擾的障礙(很像我們在夜市玩的彈珠台),珠子從中間丟下去,會向左跑也會向右跑,最後散布的狀態會呈現一個鐘型,也就是像我們說的常態分佈,如下圖,這個板子後來被稱為「高爾頓板」。

圖:高爾頓的實驗,用珠子從板上掉落分佈的狀況來證實均值回歸

均值回歸:以美國股市為例

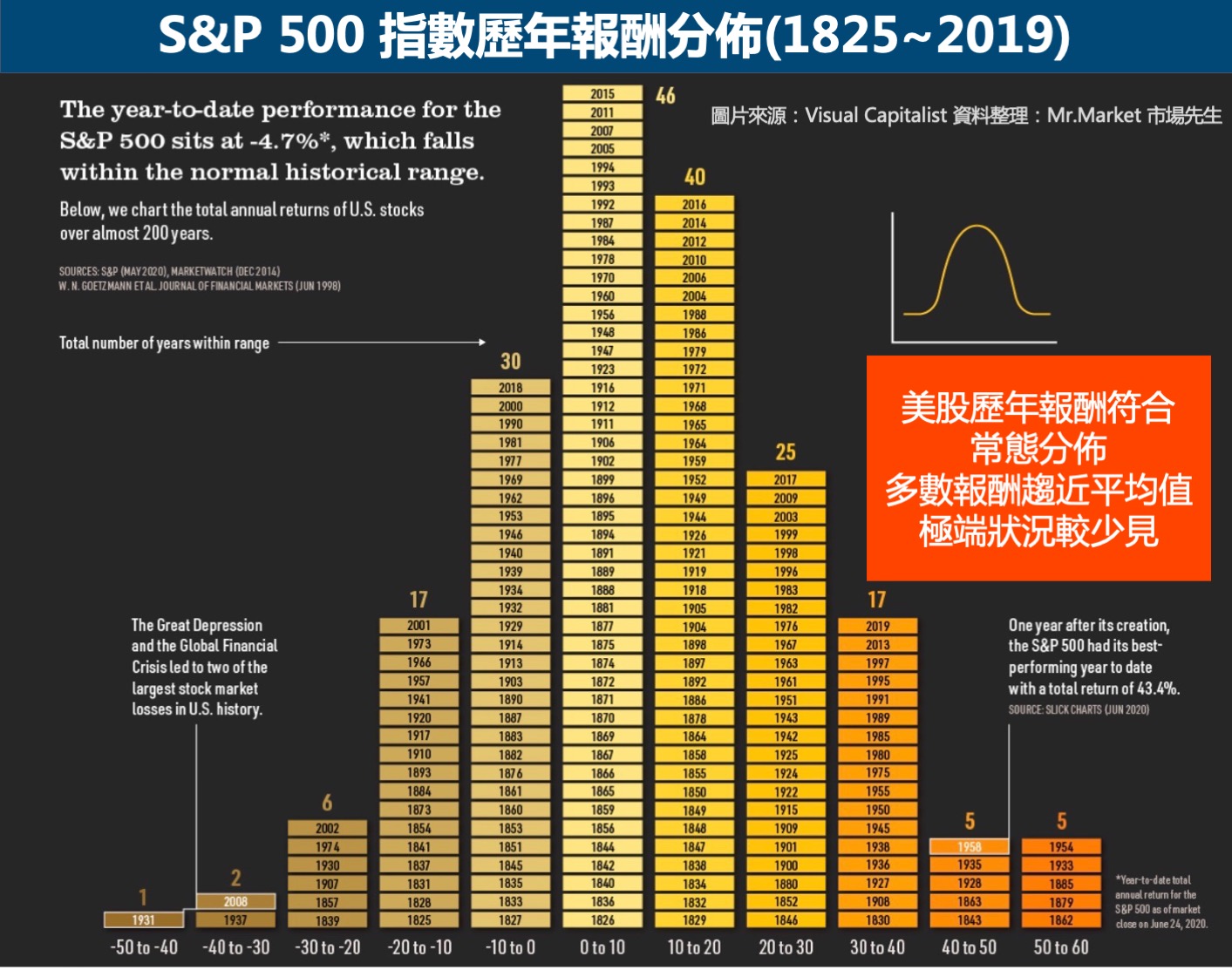

以美國股市為例,Visual Capitalist統計了從1825~2019年間,S&P 500指數歷年的報酬分佈,如下圖。

從圖中可以看出,在這195年間,其中年報酬率落在0~10%的最多,有46年,歷年報酬大致符合常態分佈,往中間靠攏。

極端的狀況較為少見,例如1931年是美國經濟大蕭條後的2年,當年度報酬率為-50%~-40%。1954年則是美國正式走出經濟大蕭條,從那年起投資機構迅速發展,美國股市進入現代化投資時代,當年度報酬率高達50%~60%。

短期來看,價格會有前後關聯性,這可能也是均值回歸的一種表現。例如:

2008是 -30%至-40%,但相鄰的2009則是+20%~+30%。

1930和1931,分別是-20%~-30%、-40%~-50%,但1928是+40%~+50%,1933是+50%~+60%。

均值回歸給投資人的啟示是:長期投資的話,最後會取得趨近於市場平均的報酬,而這個報酬在多數時候都是正的。

均值回歸,也反應在各種資產長期表現上

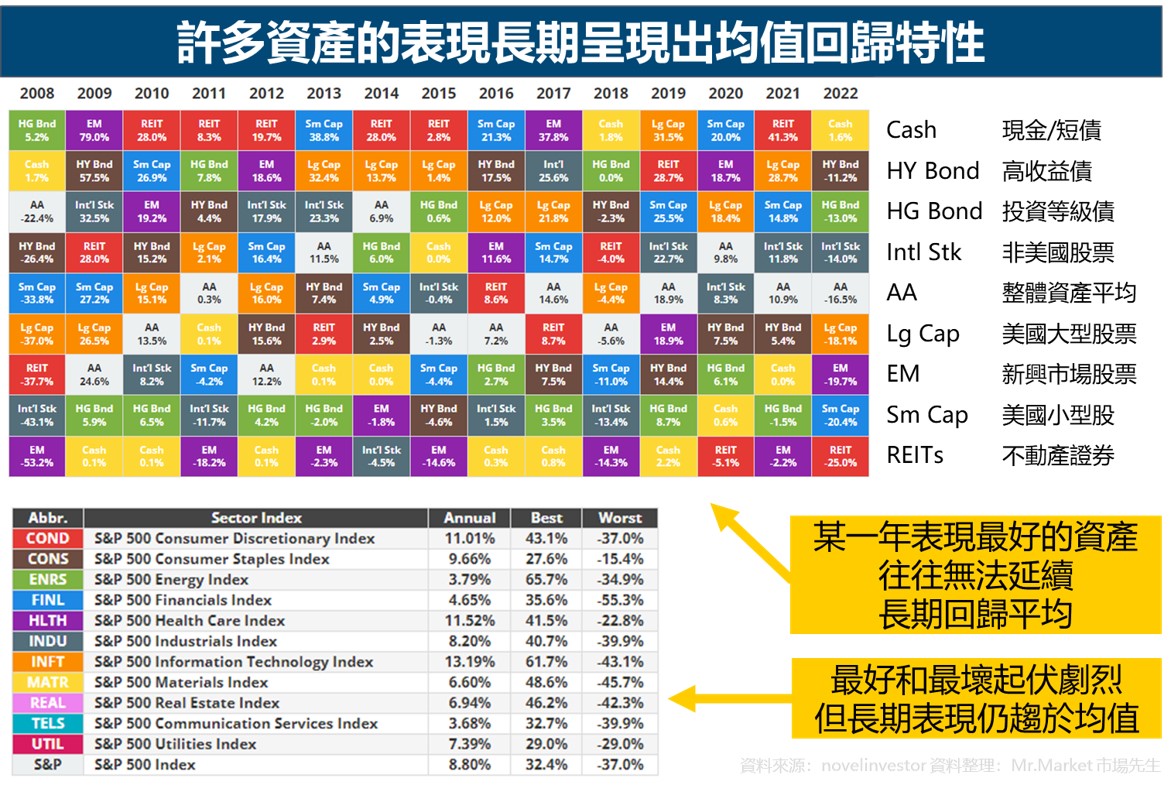

各種資產表現,短期落差巨大,但長期回歸平均

均值回歸用在金融領域的話,是指一個資產的價格,如果短期偏離平均很多,那長期而言更可能更可能往反方向發展,往平均值靠近。

以金融市場的各種資產為例,短期內高報酬、表現不錯的資產,在未來幾個年度,在報酬率與名次常常無法繼續保持領先,甚至有可能在某一年大幅領先後,隨後表現馬上也大幅落後。

下圖可以觀察到各種不同資產別,在不同年度的表現,你可以發現,如果一個當年報酬出現特別高或特別低,它的前後往往也容易出現反向的報酬。

另外我們也可以觀察到,各資產短期最佳(Best)和最差(Worst)一年的報酬,其實上下高低落差巨大,但長期平均值卻相當穩定,也說明即使短期出現劇烈變化,長期仍是會反向發展回歸均值。

(下面這例子僅列出過去15年的報酬,有興趣的讀者可以自行去比對更長期的報酬)

均值回歸用在金融市場的意義

對投資人來說,長期投資,結果會趨於平均

例如以股市報酬率來說,隨著時間愈來愈長,投資人所能獲得的報酬率會趨近於市場平均值,並且呈現一個鐘型的常態分佈。

一些極端值,如暴漲或暴跌,都不是市場的常態,最後會趨於平均報酬率。

因此短期投資,我們可能會得到上下差異巨大的結果,因為你可能會剛好買到暴漲或暴跌那一年,

但拉長投資時間,因為均值回歸特性,投資結果會趨於市場長期的合理回報,因此得到的結果會趨於平均。

可閱讀:長期投資vs短期投資差異

從整體來看,投資人以及共同基金的投資績效,也可能出現均值回歸的特性

舉例來說,我們會觀察到一些今年度表現大幅領先大盤的得獎基金,在未來幾年卻反而表現較差。

某種程度這也符合均值回歸的特性,原因在於這些基金也許承擔了某些高風險,而承擔高風險在某些時候也許能創造巨大獲利,但在另一些時候則是有巨大傷害,

長期而言,績效會逐漸完整反應它所承擔的各種風險,因此表現出均值回歸的特性。

市場先生提示:「追熱門、追高」是否是個好策略?

儘管許多資產或共同基金表現呈現有均值回歸的特性,

但是無論是金融業者做行銷,或者投資人找投資題材標的,往往都是喜歡「過去一段時間表現特別好的」。

理解均值回歸特性以後你會知道,過去一段時間特別較差,很可能代表在未來一段時間表現較差。因此追逐熱門長期而言也許並非好策略。

我認為,想追高不是不行,但它必須是短線行為,且必須有退場的配套機制。畢竟均值回歸的反向走勢,其實並不一定在會立刻出現,短期內仍可能繼續偏離平均,這種趨勢性其實也是金融市場的重要特性,因此也許對某些人來說,這是值得掌握的機會。但只要均值回歸特性存在,那趨勢就終究有結束的一天,如果沒有機制來應對趨勢結束,那最終投資成果仍需要回歸平均,甚至因為追高落後平均。

均值回歸的常見誤解

均值回歸的概念很容易被濫用,以下是幾個常見的問題。

1. 賭徒謬誤 (Gambler’s fallacy),錯誤的假設賭博的機率是一種均值回歸。

賭徒謬誤是錯誤地認為,如果某個事件在過去不常發生,未來發生的機率比較高。例如骰子已經很久沒有出現6了,那麼下一次出現6的機率會比較高。

但實際上,骰子每次骰出6的機率都是一樣的。

原因在於每次擲骰子其實是獨立事件,與前後不相關。

因此重新擲骰子,出現每一面的機率其實仍是一樣的,並不會因為前面擲出幾次而有所改變。

這也是均值回歸一個重要的特性:只有前後有相關的事件,才會在時間點上呈現均值回歸特性。

而獨立的事件(例如擲骰子),只在長期呈現均值回歸的特性,但並無法在特定時間點(例如下次擲骰子)用均值回歸的特性去判斷它的表現。

2. 即使是前後有相關的事件,時機點仍是難以預測的

在股票的交易策略上,也有些人會應用均值回歸的概念,這些人認為,當股價偏離市場估值太多時,有可能會產生均值回歸的修正,因此他們設定價格區間做多空交易,當股價達到估值底部時就買進,達到估值頂部時就賣出。

然而,這樣交易的風險是很大的,因為均值回歸是用在具有一定的樣本數及時間長度上,但用來做個股的短線交易其實很難精準判斷時機點。

3. 均值回歸可以用來解釋整體現象,但很難用來解釋個體表現

例如前面的例子,我們可以用均值回歸來談整體股市的表現,但對於單一個股,因為影響因素太多,反而不見得存在均值回歸特性。

例如某公司股價下跌是因為財務造假,那股票可能一路跌成壁紙,永遠不會發生均值回歸。

市場先生觀點:在投資操作上,關鍵其實不是「均值回歸」而是「長期」

我們在許多投資方法上都能看到均值回歸的概念,

以短期來說,像是KD指標、RSI指標、乖離率,某種程度都是在檢驗價格偏離短期平均多少,也就是說,這些技術指標設計背後的意義,是假設當短期價格偏離許多時,屬於極端狀況,有可能反向發展。

以長期來說,如同前面的例子,我們會認為股市及各資產整體表現,長期會回歸它的長期平均。

問題是:如果有回歸平均特性,那價格偏離時反向操作就一定能賺錢嗎?

這就是關鍵的問題所在,

偏離太多就會回歸均值,這想法很常見,但市場先生認為有3個關鍵因素沒有考慮到:

1. 偏離平均很多,但仍可能偏離更多。

所以即使你反向操作,認為它會回歸平均,但現實是可能完全沒有回歸平均,而是繼續偏離平均。

對操作來說,你要在偏離多大時進場?例如你認為平均值是5%,但短期出現+20%,你認為偏離太大因此反向操作,但會不會未來繼續出現+40%或更大的偏離?

2. 即使長期會回歸平均,但長期的時間點可能非長遙遠。

例如就算長期會均值回歸,但是否有可能它先繼續偏離平均3~5年,然後才慢慢反向發展回歸平均?

對於投資來說,資金有時間的機會成本、有承受風險能力的上限,

即使均值回歸長期而言是對的,但我們仍無法確定長期有多長,難以對時機點做出判斷。

3. 對於均值回歸特性的判斷,可能出錯。

有些金融商品或資產,很可能隨著時間經過,因為各種結構性的因素,出現根本特性的改變,有可能再也回不到過去的均值,

但對於想透過均值回歸獲利的投資人來說,這很可能會讓策略永久失效,並且產生損失。

市場先生提醒,聽到類似「漲多會跌、跌多會漲」這些言論時要小心

這些說法聽起來也許沒錯、找不到什麼毛病,但看完上述3點你會知道,這種說詞其實沒有意義,

只要無法有效的去判斷可能開始回歸的偏差幅度及時機,只是單知道均值回歸特性,並沒有辦法構成一個有效的投資策略,甚至可能造成損失。

長期是預測裡面最困難的事,我們不知道長期是多久,因此難以判斷均值回歸的時機。

但反過來,如果你的策略是長期投資,那麼你就相對更容易取得均值回歸的成果,藉此減少風險與不確定性。

快速重點整理:什麼是均值回歸?在金融投資中有什麼意義?

- 均值回歸的定義:如果隨機變數的一個樣本是極端值,同一隨機變數的下一個抽樣可能更接近其平均值。

- 均值回歸用在金融領域的話,是指一個資產的價格,隨著時間愈長,會愈接近其平均價格。

- 均值回歸是一種長期現象,在短期除非前後事件有相關性,否則不一定會在短期表現出均值回歸特性。在金融領域,價格的變化往往有前後相關特性,但像是丟骰子這型事件,前後就彼此獨立。

- 均值回歸用在投資的難題在於,即使有均值回歸的特性,投資人因為難以判斷開始回歸均值的幅度及時機點,因此不一定能形成有效的投資策略。

- 均值回歸給投資人的啟示是:長期投資的話,最後會取得趨近於市場平均的報酬。

延伸閱讀:

本文僅作教學使用,不代表任何投資建議,投資人需了解任何投資皆有其風險。

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

一般留言