股東權益比率是什麼?公式如何計算?股東權益比率高低代表什麼意思

最後更新:2022-08-08

股東權益比率可以看出公司的股東權益佔公司總資產多大比率,

股東權益代表公司的淨值,也就是所有資產扣除負債剩下的價值。

這篇文章市場先生介紹股東權益比率的定義、公式如何計算,以及股東權益比率是否越高越好。

本文市場先生會告訴你:

股東權益比率是什麼?

股東權益比率(英文:Equity to Assets Ratio 或Shareholder Equity Ratio )又稱為股東權益與資產比率,是衡量公司目前總資產中有多少比例是自己股東自有資金,可以用來判斷公司是否使用較高的財務槓桿。

股東權益比越高,代表公司債務越少、償債能力越強。反之如果股東權益比率越低,代表運作公司的資金更高比例不是自有資金,財務槓桿較大。

假如公司面臨清算,由於清算必須優先償還債務,當股東權益比越高,代表清算後能剩下的資產也越多。

股東權益比率計算公式

股東權益比率 = 總股東權益(Total Equity) ÷ 總資產(Total Asset)

用來計算股東權益比率的總股東權益、總資產項目,都可以在公司的資產負債表上找到。

其中,

總資產代表公司營運資本,包括各種營運周轉資金、生產存貨、廠房設備,而這些營運資本的資金來源是由股東出資(股東權益),及對外舉債(負債)加總構成。

股東權益包含了公司原始出資的股本、新增資的資本公積、從營運獲利而來的保留盈餘等項目。

關於股東權益和總資產,可先閱讀:認識資產負債表

舉例來說:

一間公司的總資產為500萬美元、總負債為100萬美元

- 股東權益等於總資產減總負債 = 500萬-100萬=400萬

- 股東權益比率 = 400萬 ÷ 500萬 = 0.8,以百分比顯示即為80%。

表示這間公司來自股東權益的資金佔總資產的80%,而剩下的20%則是舉債拿到的資金。

這代表公司主要拿來營運及購買機具設備等固定資產的資金,僅有少部分20%是舉債,80%是股東自有資金,

一般認為這樣的公司有較強的償債能力、財務相對較健全,無論是要償還債務及利息、或是短時間經營不佳,都有較強的風險承受能力。

股東權益比率 越高越好嗎?

股東權益比率越高,背後的意義是公司自有資金越高、對外舉債越少,一般認為財務安全性較高。但也不是越高越好,因為股東權益比率高可能代表公司缺乏較高報酬的投資機會,缺乏運用債務槓桿成長的能力。

股東權益比率越低,代表公司舉債越多、自有資金越少,一般認為財務安全性較低。會較容易受到不景氣或者利率升息等因素造成巨大衝擊。

但有時股東權益比率低,也可能僅是該產業特性原本如此,應該跟同業相比及過去數字相比才能判斷。

股東權益比高,雖然代表著安全,但真的越高越好嗎?

可以想像,當一間公司的股東權益比率接近100%時,代表這間公司幾乎所有的資產都是用股東的資金而不是債務來融資,

這樣的缺點在於,因為與債務融資相比,從股東權益來的資金往往比債務更昂貴,而且需要在一定程度上稀釋所有權、給予新股東投票權。

等於使用的資金成本都是代價相對比較高的成本。

負債雖然會衍生一些槓桿、利息等影響,但實際上如果公司能取得低利率的負債,這屬於一種低成本的資金來源。

股東權益比率在不同產業間並沒有絕對的標準,一般來說:

- 股東權益比率0.7 (70%)以上:被認為是較保守的公司,負債不多。

- 股東權益比率0.3 (50%)以下:被認為是使用較高槓桿的公司。

市場先生提示:有些產業特性原本就需要高負債經營,股東權益比率低

許多產業會有它的財務特性,有部分產業天然就需要比較高的負債,

例如:REITs、航運、公用事業、營建業等等,需要高度舉債經營的產業。

或是比較特殊像是銀行業,負債本身是來自客戶存款。這類型的企業,負債高是它的基本特性,不見得是壞事,有些股東權益比會在0.2甚至低於0.1。

因此所謂的高與低,應該是與同業比較,以及與自己過去相比,才比較有意義。

小心股東權益比過低的企業

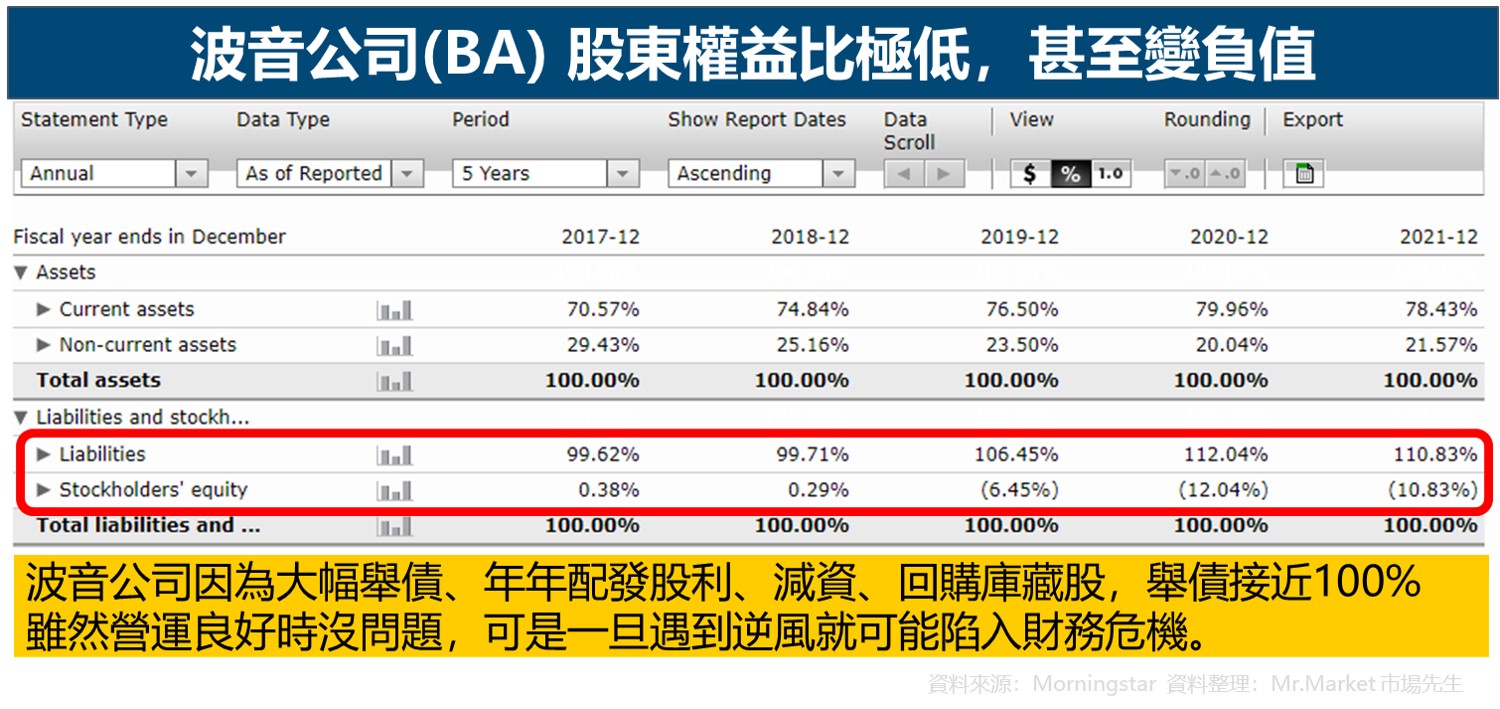

下圖以波音公司為例,波音公司多年來營運良好,訂單不斷,公司每年透過配息、回購庫藏股,來提高企業的吸引力。

但波音公司由於舉債金額極高,在2017年時負債比率就接近99%,股東權益比僅僅0.38% (等於0.0038)。

意思是公司當下的總資產中,每100萬元裡面 99.62萬元是借來的,只有0.38萬元是由股東出資。

也因此導致Covid-19疫情爆發後,公司出現一連串的現金流危機。雖然後來順利挺過關,但也讓人捏了一把冷汗。

股東權益比率 vs. 負債比率

股東權益比有幾個相似的指標,包括負債比率、槓桿比率(權益乘數)、負債權益比。

以下分別看它們的計算公式:

- 股東權益比率 = 股東權益 ÷ 總資產

- 負債比率 = 總負債 ÷ 總資產

- 槓桿比率(權益乘數) = 總資產 ÷ 股東權益

- 負債權益比 = 總負債 ÷ 股東權益

實際上這幾個比率概念其實都一樣,功能性也都類似,

同樣都是想反應債務相對股東權益及總資產的高低,讓我們了解財務風險以及槓桿大小,只是選用的數值或者分子分母不同。

由於功能性比較重複,通常只需觀察其中一兩個即可,不需要每個都看。

市場先生提示:一般較多人使用的指標,是負債比率及負債權益比。

股東權益比率 怎麼查?

計算股東權益比率的數字,都可以在資產負債表中查詢到。

海外美股查詢網站可至:GuruFocus

可以看到Equity to Assets Ratio欄位,就是股東權益比。

國內台股查詢網站可至:Goodinfo!台灣股市資訊網

總結:為什麼要看股東權益比率?

- 股東權益比率是衡量公司財務槓桿的指標,可以了解公司財務風險的高低。

- 股東權益比率高,代表公司負債相當少。一般來說財務比較安全,但也可能代表缺乏投資機會、且資金的成本相對較高。

- 股東權益比率低意味著公司主要用負債來營運、購買資產,一般被認為是財務風險較大的表現。

- 股東權益比率不是一定越高越好,也不一定越低越不好,要與同行業一起比較,或者與過去的數值比較,才有意義。

- 股東權益比、負債比率、槓桿比率(權益比率)、負債權益比,其實都是功能類似的指標。

學習更多財報知識,可閱讀:

額外分享幾篇關於財務比率的文章:

3. EPS是什麼?有什麼用處?最完整的每股盈餘EPS教學懶人包

5. 營運資金周轉率是什麼?

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言