期貨型ETF是什麼?5種期貨型ETF介紹

最後更新:2023-11-03

期貨型ETF就是操作期貨的ETF,這篇文章市場先生將介紹期貨型ETF是什麼,以及台灣各種期貨型ETF。

本文市場先生會告訴你:

期貨型ETF是什麼?

期貨型ETF就是操作期貨的ETF。

期貨是一個通稱,裡面包含兩大類:

1. 原物料商品類

例如黃金、白銀、石油、黃豆、玉米、小麥等,因此這類型的ETF也稱為商品型ETF(Commodity ETF)。

2. 非原物料的期貨

例如美元指數期貨(屬於匯率型ETF)、VIX期貨等。

這兩種性質不大一樣,在國外會單獨區分出商品型ETF(Commodity ETF),但在台灣查資料時,大多統稱為期貨型ETF(猜測是台灣發行ETF太少的關係,所以都包在一起)。

而期貨型ETF屬於指數型基金,單純追蹤期貨指數、追求漲跌一致,並不會特別去追求高報酬。

市場先生補充:

在市場先生一系列的ETF懶人包文章中,期貨型ETF、槓桿型ETF、反向ETF,裡面全部都有涉及到期貨操作。

很多人以為買ETF是在買股票,卻沒想到自己其實是買到期貨。

有興趣可閱讀:台股ETF懶人包整理

期貨型ETF的交易成本較高

市場先生基本上不建議大家交易期貨型ETF,因為它最大的問題在於:

直接交易期貨,比買期貨型ETF交易成本更低。

從交易成本來看,直接交易期貨交易成本絕對比較便宜,直接買期貨型ETF,手續費與交易稅貴很多,而且還要付出管理費和保管費。

此外,交易商品需要的保證金,也比買同樣部位商品ETF的資金需求少很多。

如果你對期貨還不熟悉,可閱讀:一分鐘看懂什麼是期貨

許多人買期貨ETF主要的原因,通常是因為覺得台灣買海外期貨比較麻煩,另一個原因可能是,海外期貨動輒需要一萬美金以上保證金,可能ETF需要的資金比較小。

但其實如果真的有交易黃金、白銀、原油等這些商品的需要,許多台灣的期貨券商有提供海外期貨交易的服務,或是透過外匯差價合約CFD券商也適合小資金短線操作,手續費會相對更低。

可閱讀:買賣期貨安全的差價合約券商清單

目前上架的期貨型ETF並沒很多檔,以下列出台灣常見的期貨型ETF:

| 台灣常見的期貨型ETF | ||

| 簡稱 (代號) |

追蹤指數/ 成分股 |

經理費/ 保管費 |

| 元大 S&P黃金 (00635U) |

標普高盛黃金超額回報指數 黃金期貨 |

1.00%/ 0.15% |

| 元大 S&P石油 (00642U) |

標普高盛原油增強超額回報指數 西德州輕原油期貨 |

1.00%/ 0.15% |

| 元大 美元指數 (00682U) |

標普美元ER指數 美元指數期貨 |

0.50%/ 0.15% |

| 華頓 S&P黃豆 (00693U) |

標普高盛黃豆ER指數 黃豆期貨 |

1.00%/ 0.15% |

| 元大 道瓊白銀 (00738U) |

道瓊白銀ER指數 白銀期貨 |

1.00%/ 0.15% |

| 資料整理:Mr.Market市場先生 | ||

目前這幾檔期貨也都有發行它的期貨槓桿型ETF與反向型ETF,詳細可再去官網查詢,我就不列出來了。

注意:只要是商品期貨就都不適合長期持有

即使它是ETF,但因為商品期貨本身的性質就不適合長期持有 (個股期貨勉強還可以)。

原因是商品本身並不會創造額外價值,價格只由供需決定,操作上一定是做短線的投機操作。而股票不同,公司會賺錢創造價值,因此長期持有沒問題(當然也不是所有的股票都適合長期持有)。

期貨型ETF的問題是,當波動很小,即使你策略會賺錢,交易成本佔的比重也會很高,因此如果真的有想操作,千萬不要用ETF,可能要選擇直接操作期貨,或是用比較高槓桿的工具進行。

當然有個例外狀況是透過期貨型ETF做資產配置,來避開通貨膨脹風險,但因為台灣的期貨型ETF內扣開銷都很高(超過1%多),如果要做資產配置,目前還是用海外的ETF比較好,費用可以壓在1%以內。

以下列出不同商品類型,讓你對這些期貨商品波動特性多了解一點:

1. 貴金屬類:黃金期貨ETF、白銀期貨ETF

黃金期貨ETF

黃金有超過一半用途是用在珠寶首飾上,剩下的少部分用在工業、做成投資用金條金塊、以及各國央行儲備用。

黃金的走勢往往會跟股市相反,股市好的時候黃金通常會比較差,但股市差的時候黃金常常是上漲的。

另外通常戰爭爆發、恐怖攻擊等恐慌現象發生時,金價也很容易上漲。

黃金期貨ETF走勢,從成立以來大概都在上下10%以內,沒什麼波動。即使看到5年以上,之前趨勢性的下跌也在30%以內。(撰文當下為2018年)

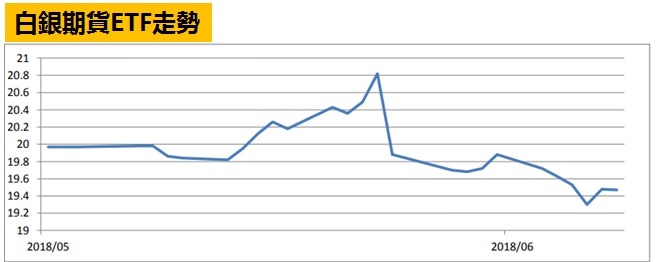

白銀期貨ETF

在幾十年前,白銀仍會被當作貨幣使用,但到近幾年已經沒有作為貨幣了,現代白銀有一半用途是工業用途,剩下則是少部分作為珠寶、攝影、投資鑄幣等功能。

因為白銀本身並沒有像黃金一樣作為避險意義,因此黃金和白銀應該走勢有一點相關性,但相關性沒有以前這麼高。

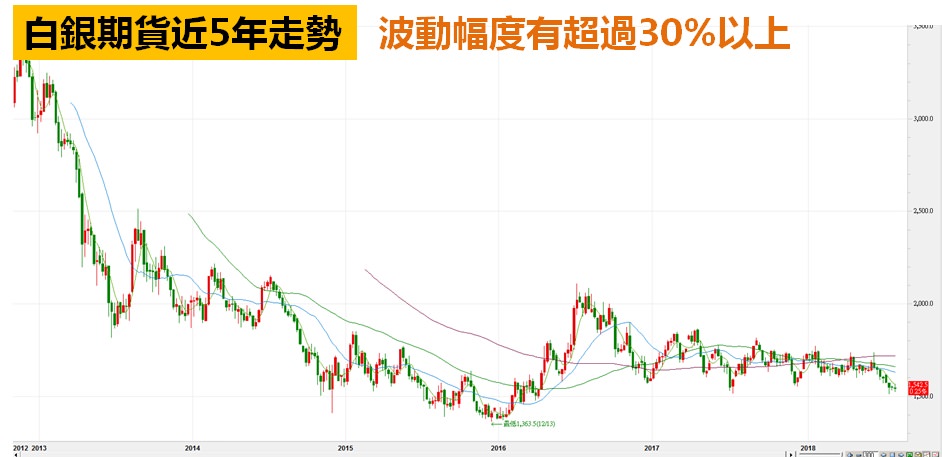

白銀期貨剛成立沒多久,變動不大。以近5年來說白銀的波動算是比較大,從2013年到2018年有下跌50%左右。

2. 能源類:原油期貨ETF

一般我們交易原油期貨,有分成英國布蘭特輕原油,以及美國西德州輕原油,你在查的時候會看到這兩組報價。

目前元大發的這檔原油ETF是以交易西德洲輕原油為主。

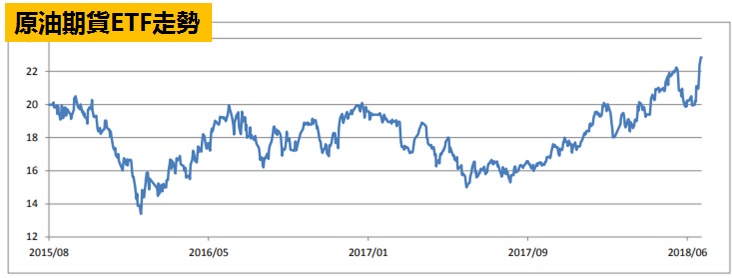

原油屬於波動劇烈的商品。

原油ETF在上市以來走勢一個波段大概落在20%~30%之間,比實際期貨價格波動再小一點,如果看到5年,會發現漲跌一倍100%對輕原油是很稀鬆平常的事,短期快速的上下10%是還蠻常發生的事,所以如果有使用槓桿不要用太大。

3. 農產品類:黃豆期貨ETF

黃豆最主要是做為生產黃豆粉(主要是飼料用提供蛋白質),以及黃豆油(食用油或工業用油)。

黃豆、小麥、玉米,俗稱黃小玉,是農產品類最大宗的交易標的。

在波動上,可以發現黃豆走勢比較乾淨,波動也相對比較小,沒行情的時候就很平,要拉的時候會在很短的時間內走上一大段。

在操作上,我認為它是屬於高度短線投機的商品,原因是端看近5年ETF的波動變化,只有一年有走出超過30%的趨勢,其他大多時候都沒波動。

換句話說,就只有藉由放大槓桿操作才有獲利空間。(撰文當下為2018年)

4. 美元指數期貨ETF

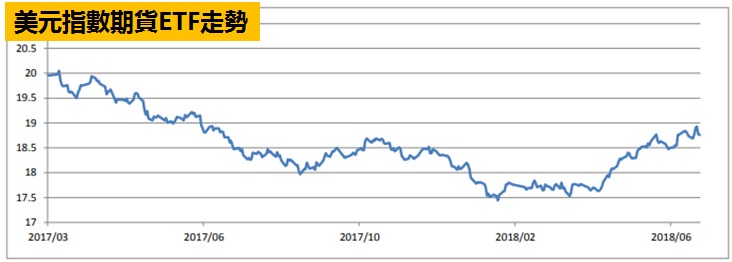

美元指數就是反應美元貨幣相對強弱勢地一個指標,它是透過美元和6個不同貨幣(歐元、英鎊、瑞士法郎、瑞典克朗、加拿大元和日元)之間的關係做出來的指標。

美元指數期貨ETF波動很小,發行以來大概波段都在5%~10%之間而已,因此操作時不要用ETF,不然付手續費和管理費就飽了,最好還是用槓桿交易,它的漲跌趨勢因為跟國家政策有關,所以通常大趨勢都會很明確。

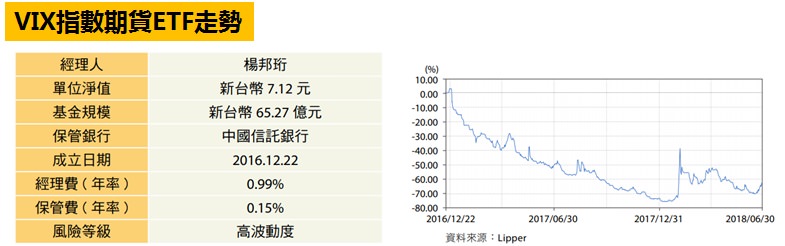

5. 波動率指數or恐慌指數:VIX指數期貨ETF

VIX是一個比較有趣的指數。

如果是有操作過選擇權的人,應該知道選擇權的時間價值會跟波動性很有關係,沒操作過的人就想像,加權指數如果每天只漲跌100點,跟每天漲跌500點,漲跌500點時應該比較會讓人覺得恐慌。

VIX指數就是:大家覺得恐慌(波動變劇烈)的時候就會上漲。

因此它是一種避險的概念,類似選擇權的買方。

買這個指數的人通常是覺得手上有部位,害怕突發的黑天鵝事件,因此買進VIX之後,如果有突發事件,VIX的上漲就會彌補它的損失。

從指數走勢圖可以看到,基本上這個指數在和平時期就是緩慢下跌,但是一遇到極端事件發生就會快速上漲好幾倍。

(這個VIX指數期貨ETF已於2021/6下市)

那期貨型ETF有什麼作用?

如果直接買期貨就不需要買期貨型ETF,那期貨型ETF有什麼作用呢?

商品型ETF最大的最用其實是:資產配置時規避通貨膨脹風險。

在通貨膨脹時,債券通常會呈下跌走勢,而股票雖然在通膨時會上漲,但並不會和通膨呈絕對的正比,

原因也很簡單:不是每間公司都有抗通膨的能力,股票市場大多時候還是和經濟成長比較有正比關係。

而商品期貨市場(尤其是原油、黃金)剛好相反,它和經濟成長關係比較小,影響商品價格主要是原物料的供需,但商品和通貨膨脹關係很大,通貨膨脹時這些商品的價格也會優先反映上漲。

全球目前已經有好幾十年沒有比較劇烈的通貨膨脹,因此也許感受沒有很強烈,不過一但未來遇到較劇烈的通貨膨脹,商品型的ETF就是比較好的避險工具。

可閱讀:認識什麼是通貨膨脹?

期貨型ETF怎麼買?

如果是買國內的期貨型ETF,需要開一個證券戶,如果還沒開戶,可閱讀:第一次股票開戶要注意些什麼?最新股票開戶推薦整理

如果要買國外的ETF,則是要透過國內複委託或是海外券商,海外券商詳細可閱讀:美股開戶推薦哪一間?最完整的美股開戶比較

期貨型ETF快速重點整理

1. 單純想交易商品時,不要買期貨型ETF,因為交易成本太高,不如直接去買賣期貨。

2. 如果要交易商品期貨,直接用期貨賬戶複委託交易海外期貨,或是用外匯券商操作(注意槓桿不要開太大)。

3. 要交易商品期貨,要觀察它的波動與漲跌特性。

4. 商品型ETF可用於通貨膨脹資產配置避險。

更多ETF的資訊可以閱讀:台股ETF教學總整理懶人包

ETF常見問題Q&A教學

2. 期貨是什麼?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問期貨的etf會讓投資人輸到倒賠嗎?

你對倒賠的定義是什麼? 我只能先回答任何投資都有風險,要完全不賠的話,建議你用定存